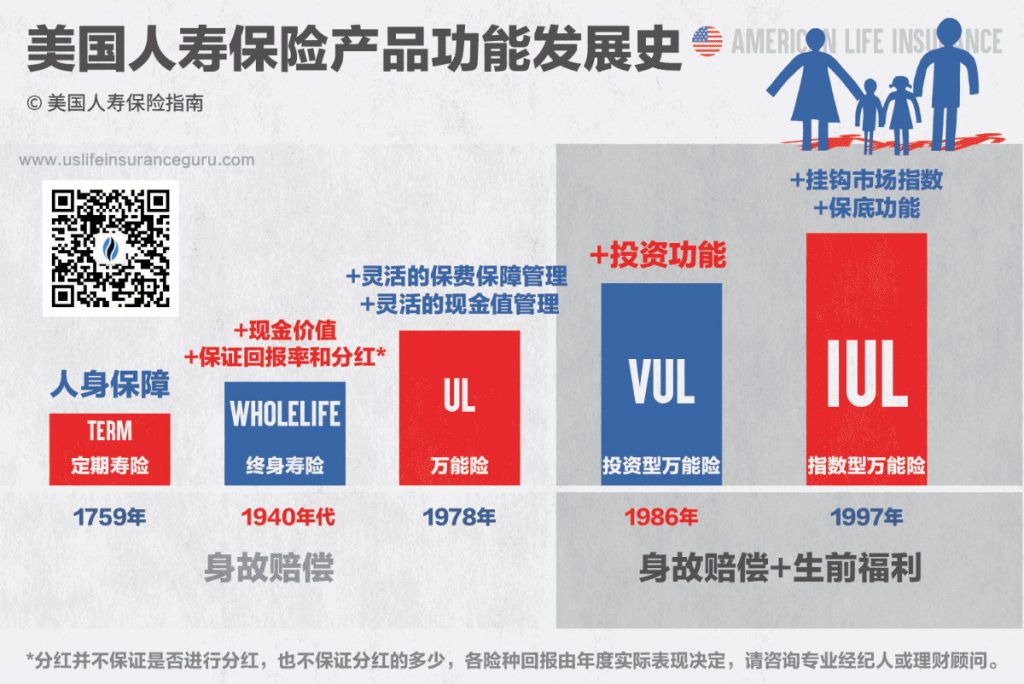

美国人寿保险的历史介绍

美国人寿保险主要有以下几个大类:

- Term 定期寿险

- Whole Life 储蓄分红型保险

- Universal Life 万能险(含SUL)

- GUL,Guaranteed Universal Life,保障型万能人寿保险(含GVUL/GIUL)

- VUL,Variable Universal Life,投资型万能人寿保险 (含PVUL/SVUL)

- IUL,Indexed Universal Life,指数型万能人寿保险(含PIUL/SIUL)

一、入门款美国人寿保险:Term,定期人寿保险

Term,中文称为定期人寿保险或定期保险,是指在一段时间(通常是10年、15年、20年或30年)内,以固定费率提供保险的人寿保险产品。

在此保险到期后,不再保证以之前的费率,提供保障。这时候,客户必须放弃保险,或重新接受保险公司的评估,以新的保费价格标准或其他条件,进行进一步的保险。

如果被保险人在这段时间内死亡,则保险公司赔付身故赔偿金给受益人。

Term定期保险出现于1850年左右,是历史上最悠久的人寿保险产品,也是现代世界各国各类人寿保险产品的基础和雏形。

几乎所有的人寿保险公司,都会发行公司品牌名下的定期人寿保险产品,市场竞争空前激烈。

Term定期人寿保险的价格和保费

Term定期保险,是对人身意外死亡这种情况,最便宜的保障方式和产品。

35岁申请$50万的Term定期保险保单,基础保费通常在$60/月上下。

Term的优点和缺点

| 优点 | 缺点 |

| ☑️保费最便宜,低至$20/月 | ❌功能单一,保障被时效性限制 |

| ☑️提供死亡赔偿金 | ❌续保成本和续保条件剧增 |

详细了解定期寿险的介绍和优缺点对比 和 定期寿险推荐专题系列

二、美国终身人寿保险介绍:Whole life,储蓄分红型终身人寿保险

Whole Life,中文常被称为储蓄型保险,分红型保险。它是一种人寿保险保单合约,对投保人提供终身的保障。

Whole Life出现在20世纪50年代,引入了“Cash Value(现金价值)”的基础概念,为后来的各类保险险种产品的发展奠定了基础。

具体来说,就是你缴付的保费,在支付固定的保险成本之后,剩余的部分转换成现金值(cash value)。保险公司会根据公司的盈利情况定期派发红利。随着时间的延长,保险内的现金值就会增加。保险公司通常承诺给定的保障收益率,如承诺现金值部分的年收益率保证为4%。

Whole Life储蓄型保险,是对Term定期保险险种的一种延续,满足了消费者新的需求,弥补了Term定期保险险种的一些不足。

亚洲及香港很多地区的储蓄分红保险,都属于Whole Life保险这一险种。

Whole Life人寿保险的价格和保费

Whole Life终身人寿保险的价格和保费远高于Term产品。根据投保时候的年龄和保证收益率,Whole Life保单可以计算出终身的保费,因此,这个保单的基本费用是固定的,不随年龄增长而增加。投保人通常一生都需要支付保费,也可以根据不同的设计方案设计,在10年,20年或65岁时付清。

35岁申请$50万的Whole Life储蓄型保险保单,基本月保费通常$1000上下。

根据美国人寿保险指南网发布的2024Q1的保险排行数据报告指出,每张保单的年平均保费为$4,332。44.2%的Whole Life主要是以“临终费用(Final Expense)”的市场目标售出。

Whole Life储蓄型保险的优点和缺点

| 优点 | 缺点 |

| ☑️终身保障和理赔 | ❌保费贵 |

| ☑️现金值功能 | ❌强制交保,现金值不灵活 |

| ☑️保费固定 | ❌市场环境好时,回报率较低 |

| ☑️保障回报率 | |

| ☑️税务优惠政策 |

三、美国万能型人寿保险,Universal Life,灵活的终身人寿保险

Universal Life,中文称为万能寿险,或万能险,通常缩写为UL保险。

它属于终身型人寿保险产品,在上个世纪的80年代出现,主要在美国销售。Universal Life万能险,满足了当时消费者对资金灵活性的强烈需求,弥补了Whole Life储蓄分红型保险险种的一些不足。

客户可以往保单里存入现金,超过当前保险成本的保费部分,将记入保单的现金价值部分。保险公司运作这笔资金,投保人得到保险公司的分红回报。

这个回报收益率的多少,由保险公司来确定——如果这个收益率与股票,债券或金融指数挂钩,就形成了后面我们将要介绍的VUL或IUL保险种类——而对于传统的Universal Life万能险险种来说,保险公司通常会给投保人提供一个最低的保证收益率,如果保险公司年度市场收益率大于保证收益率,则投保人得到对应的分红。而如果客户没有支付保费,保险公司则从现金价值中扣除保费。

Universal Life万能保险的价格和保费

Universal Life万能保险的价格和保费具有灵活性。这种类型的保险及其衍生品,在不可撤销的人寿保险信托(ILIT)中运作良好。

通常来说,同等保额情况下,Universal Life万能保险的基础保费可能是Whole Life储蓄型保险险种的1/2到1/3。

Universal Life万能险的优点和缺点

| 优点 | 缺点 |

| ☑️终身保障和理赔 | ❌回报率不确定 |

| ☑️现金值功能 | ❌灵活性带来的复杂性 |

| ☑️保费灵活 | |

| ☑️最低回报率和市场回报率 | |

| ☑️税务优惠政策 |

详细了解Universal Life万能险险种的优缺点和历史

四、美国保障型终身人寿保险:Guaranteed Universal Life,GUL保险

Guaranteed Universal Life,简称GUL保险,中文称为终身保障型万能险。

GUL保险是由Universal Life(万能寿险)发展出来的。它的主要功能,是以相对低的保费,给投保人提供保证理赔的终身保障。

在所有的万能险产品中,GUL保险是唯一一类按照约定的付费方案缴纳完保费后,就不用担心断保风险的险种。

举例说明,如果一名客户购买了一份GUL保险,保额100万美金,选择的10年付清,每年缴付2万美金保费。那么只要客户正常缴纳了保费,无论市场暴跌还是暴涨,无论投保人什么时候去世,他的受益人都会得到100万美金的身故赔偿金。

GUL保险的价格和保费

GUL保险的价格和保费相对较便宜,是所有险种中,保费最低的终身保障型人寿保险险种。美国市场上的GUL保险险种的价格,在全球同类终身人寿保险险种中,最具有竞争力。

根据美国人寿保险指南网发布的2024Q1的数据报告指出,每张UL保单的年均目标保费为$5,449。其中,45.4%的UL万能险是以“保证不断保(No Lapse Guarantee)-GUL”的市场目标售出。

GUL保险的优点和缺点

| 优点 | 缺点 |

| ☑️终身保障和理赔 | ❌仅有“保障”功能 |

| ☑️没有断保风险 | ❌现金值功能单一 |

| ☑️低成本终身型险种 | |

| ☑️税务优惠政策 |

(>>>相关阅读:攻略| GUL/GIUL/GVUL 保费价格对比和功能终极评测 )

详细了解 哪些人适合GUL保险?

五、美国投资型人寿保险:Variable Universal Life,VUL保险

Variable Universal Life,简称VUL保险,中文常称为投资型万能险,证券投资型保险,基金保险。

VUL保险由Universal Life(万能寿险)演变而来,结合了Universal Life(万能寿险)的保障功能和证券市场的投资账户功能。

VUL保险和Universal Life(万能寿险)的区别在于,客户可以在保险公司提供的投资标的中,使用现金值选择不同的投资对象,从而获得相应的投资回报,当市场上行时,上不封顶,在市场行情好的时候,现金值的收益完全能支付每年的保单保障成本,得到更多的现金值收益。

由于完全参与市场,投资收益紧跟市场表现。如果现金值账户在金融市场亏损过大,那么投保人就必须追加更多的现金来维持保单的有效性。VUL保险产品对投保人,保险财务顾问自身的投资经验和风险管理能力要求比较高。

VUL保险的价格和保费

VUL保险的价格和保费具有较大灵活性。如果只是维持保单及附加条款的基础保险成本部分来说,VUL保险的保障成本价格,跟万能险产品差不多一致。

在成本方面,与其他险种不同相比,VUL保险多了证券基金这一块的管理费。

但VUL保险的实际投入,取决于投保人的目的。VUL保险因为其税收优惠和无限制的保费额度,通常被作为一种中长期投资资产对待。

由于VUL保险具备万能险险种的灵活性,同时还兼具投资功能,投保人可以在保单中放入$0~国税局规定的上限的任意一笔钱。

VUL保险的优点和缺点

| 优点 | 缺点 |

| ☑️终身保障和理赔 | ❌承担市场风险 |

| ☑️直接参与市场交易 | ❌没有保底保障 |

| ☑️回报率上限无封顶 | ❌额外资产管理费用 |

| ☑️税务优惠政策 |

六、美国指数型人寿保险:Indexed Universal Life,IUL保险

Indexed Universal Life,简称IUL保险,中文常称为指数型人寿保险,或指数型保险。

IUL保险同样是Universal Life(万能险)的一个衍生,在1997年正式出现,是一款保障终身的万能人寿保险。

IUL保险(指数型保险)具备万能险的所有基本特点和灵活性。重要的区别是,它对现金值部分还提供托底保障的功能。IUL保险的现金值部分直接挂钩几大市场指数:美国标普500、香港恒生指数、德国30DAX指数等。

IUL保险(指数型保险)的投资收益和这些指数走势挂钩,提供现金值保底保障(Floor)和收益上限(Cap)。如果指数下跌,投保人的现金值得到0%的收益保护。如果指数上涨,则投保人享受对应的收益。保险公司对于IUL保险都给出了年度收益率策略上限,2023年上半年,市场对标S&P500指数的主流产品Cap ,在9%-10%左右浮动。

IUL保险的价格和保费

IUL保险的价格和保费同样具有极大灵活性。如果只是维持保单及附加条款的基础保险成本部分,IUL保险的成本价格,通常和万能险险种的价格相近。

通常来说,同等保额情况下,IUL保险保费可能是Whole Life储蓄型保险险种的1/2到1/3。35岁申请$50万的IUL保险保单,基本月保费通常$400上下。

根据美国人寿保险指南网发布的2024Q1的数据报告指出,每张指数保单的年均目标保费为$12,087。77.8%的指数保险是以“现金值积累(Cash Accumulation)”的理财需求被个人及家庭选购。

同VUL保险一样,IUL保险保费的实际投入,取决于投保人的投保目标和策略。IUL保险同样在美国个人市场应用于补充免税退休计划,家庭财富传承规划和遗产规划。

IUL保险的优点和缺点

| 优点 | 缺点 |

| ☑️终身保障和理赔 | ❌收益率不确定 |

| ☑️保本,提供最低收益 | ❌投资回报有上限 |

| ☑️保费灵活性最高 | |

| ☑️税务优惠政策 |

文章小结

从只提供身故赔偿的Term定期寿险,到不断降低成本的保证理赔型GUL保险,到如今提供丰富多样Rider的IUL指数型保险,百年间,美国人寿保险不断更新升级,产品也不断推陈出新。通常来说,不同的美国保险品牌,往往有擅长经营的人寿保险产品也各不相同。

而对于同一类型的美国人寿保险,即使是在同一公司品牌旗下,都可能拥有不同的产品线,来适应市场的不同需求。我们希望消费者能根据自身的情况和需求,协同专业美国人寿保险经纪人或保险财务顾问,来判断自己需要哪一类人寿保险险种和对应的保险产品。(全文完)

更多链接:NAIC 美国人寿保险消费者指南 | 州政府保险局 美国人寿保险消费者指南

>>>点击进入【保险产品中心和产品功能评测】栏目

(>>>推荐阅读:美国年金保险产品类型比较 价格 及 美国年金优缺点对比(2024版))

(>>>推荐阅读:美国长期护理保险(Long Term Care)险种介绍 价格 优缺点 理赔必读和购买年龄窗口 )