老王今年55岁,爱打高尔夫,身体健康。他总是开玩笑说,自己一定能活到100岁。

老王也一直在考虑自己的财富传承带来的资产转移问题。考虑到未来年事已高,无法花更多时间和精力,去处理各项“重型资产”带来的复杂手续,于是老王选择使用更加简洁的合约形式,将手上部分实体资产,注入到保险合约中,转移给妻女,并配合合理的杠杆,留下一笔约500万美元的资金。

老王希望这一部分资产,在申购的那一刻就能确定下来,不希望有税务的烦恼,于是只考虑使用保证型的保险产品,不考虑任何理财投资类保险产品。

1. 保守的选择:GUL (Conservative)

Guaranteed Universal Life ,中文名,保证理赔型万能险,简称 GUL。

“保证理赔(Guaranteed )”,就是说,在老王投保的那一天,就确定下来了受益人能领到的理赔金额,并且不用担心断保的问题*。

这类人寿保险没有任何“多余”的附加理财功能,它的唯一目的,是以相对低的保费,给子女或受益人留下一笔保证的理赔金。它也是琳琅满目的美国人寿保险类目产品里,最像传统意义上的“保险”的一类人寿保险类型。

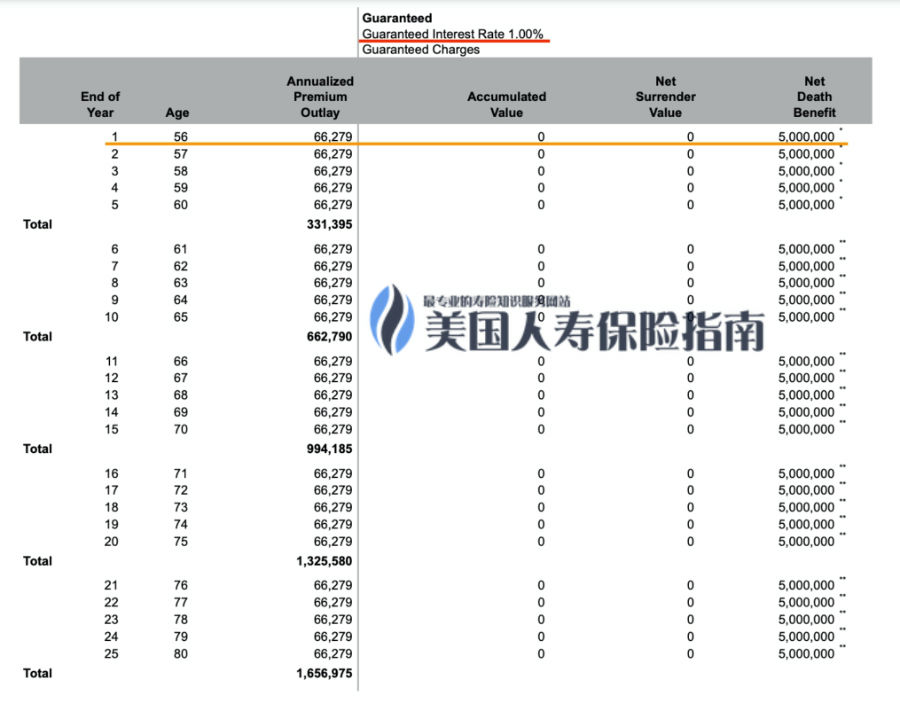

下图是结合老王实际情况,根据社区经销商提供的利率价格数据,绘制的55至100岁价格说明图表(80岁后省略)。

©️根据某一保险产品10/31利率价格绘制,本图表并非销售和报价图表,仅用于公众教育说明

如上图的表格所示,每年固定缴付保费$66,279美元,身故理赔$500万美元。在投保前十年,保险资产杠杆笔大约为1:10左右。到了75岁前,保险杠杆比为1:5左右。

随着年龄的增长,身故风险的增长,保险杠杆比逐渐降低,但在90岁时,依然有超过2倍的资金杠杆。

GUL保险:保守选择的缺点

老王今年满65岁,刚刚缴存了10年。在这一年里,由于家庭关系的复杂变动,老王改变了主意,不打算留着这笔钱,接下来每年省下的保费,想要自己花,退休后周游世界享受生活。

这时候老王面临了一个问题,如果这时候停支付保费,前面的60多万美金就打了水漂;继续交下去,又违背了自己的意愿。

“交还是不交”,这时候变成了老王家的一个难题。

这就是传统GUL类型保险,在资产转移和财富传承领域里,最大的一个缺点:没有灵活性,不具备现金价值,仅用于理赔。

如果投保人改变了心意,那么无法反悔。

(>>>相关阅读:美元资产保险投保白皮书之:GUL保险投保指南 )

2. 激进的选择:GVUL (Aggressive)

老王想要有一笔确定的理赔金,但也想着,如果未来改变主意,还能拿回一部分本金。

老王听说市场上有一类证券类型的保险,提供了保证了身故理赔,同时还有现金价值,可能能拿回一部分钱来。搏一搏,要是再次遇到黄金10年,还可以当理财。这一类保险产品,由VUL衍生而成,被统称为GVUL,全称为Guaranteed Variable Universal Life。

下图是结合老王实际情况,根据社区经销商提供的利率价格数据,绘制的55至100岁价格说明图表(篇幅限制,84岁后省略)。

©️根据某一保险产品10/31利率价格绘制,本图表并非销售和报价图表,仅用于公众教育说明

©️根据某一保险产品10/31利率价格绘制,本图表并非销售和报价图表,仅用于公众教育说明

如上图的表格所示,每年固定缴付保费$77,363美元,身故理赔$500万美元。

由于新增的现金价值功能,和VUL保险特有的基金管理费用,所带来的综合成本因素,在此测评中,GVUL保险资产杠杆比,稍低于单纯的杠杆产品GUL。

(>>>相关阅读:VUL保险(投资性保险)是什么?VUL保险有什么优缺点和适用人群)

GVUL保险:激进选择的优缺点

GVUL除了有保证的身故理赔外,终于有了现金价值。60岁的老王如果再次改变主意,绿色框部分就是每年 也许能退还的金额。

从上图绿框部分我们看出,老王如果在60岁时改变主意,同时保单里面的基金投资不亏不赚,在扣除成本后,能从保险公司拿回$25,610。

对比GUL保险一分钱也拿不回来的情况,GVUL灵活了一些,但投资盈亏的风险由投保人承担。具体之后能拿多少钱回来,是没有保证的。

这就是GVUL类型保险的显著缺点:它是一个证券型产品,不会展示投资亏损的情况。虽然有了退还现金价值的功能,但保险公司不提供对现金值的保证。

2. 稳健的选择:GIUL (Moderate) – ROP

老王认为,到了这个人生阶段,目标不再是去博一博。

再次明确了“留一笔钱”这个确定性目标后,老王不光想要有现金价值的灵活性,同时还想着,万一之后改变主意,还能得到保证,能把保费保本退还回来。

这一类保险产品,提供了保证的身故理赔功能,同时还有现金价值功能,最后又新增了保证退还保费的功能。它是IUL保险的衍生品,被统称为GIUL Rop,全称为Guaranteed Indexed Universal Life Rop。

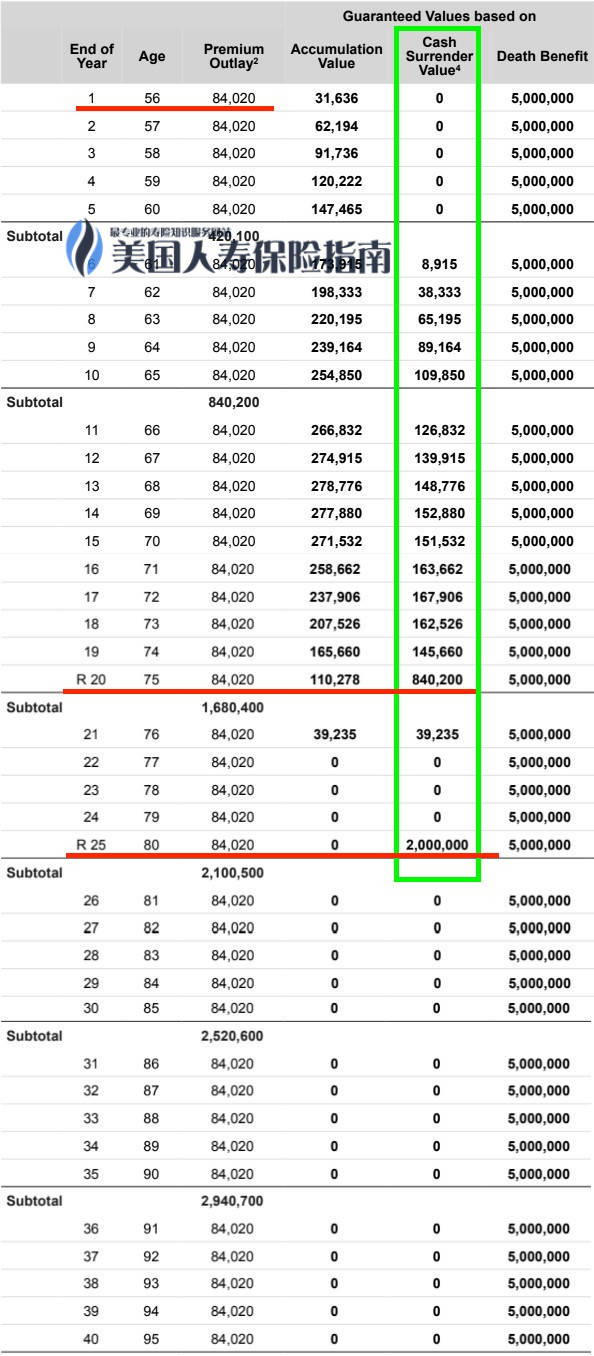

下图是结合老王实际情况,根据社区经销商提供的利率价格数据,绘制的55-100岁保费价格说明图表 (95岁后因篇幅限制省略)。

©️根据某一保险产品10/31利率价格绘制,本图表并非销售和报价图表,仅用于公众教育说明

如上图的表格所示,每年固定缴付保费$84,020美元,身故理赔$500万美元。

由于新增的现金价值功能,和退还保费功能所带来的综合成本因素,在此测评中,GIUL保险资产杠杆比,和GVUL持平,稍低于单纯的杠杆产品GUL。

GIUL保险:稳健选择的优缺点

GIUL不光有了现金价值,还能得到保险公司的保证,返还保费。75岁的老王如果再次改变主意,绿色框部分就是每年保证能退还的金额。

从上图中的绿色横线部分可以看到,老王如果在75岁时改变主意,能从保险公司保证拿回$84万保费。在老王80岁时,保险公司保证退还$200万保费。

对比GUL保险产品一分钱也拿不回来的情况,GIUL产品具备了现金值的灵活性;而对比GVUL保险让投保人自行承担现金值所有风险的情况,这类GIUL保险由保险公司提供了“保证的”对退还保费现金值的承诺。

但这就带来了GIUL类型保险的一个劣势:功能越来越丰富,保费价格越来越贵。

文章小结

GUL,GVUL,GIUL是美元保险市场中的3种细分的保险产品类型。不同的保险公司,分别对应发行了不同的保险产品。

市场上这些保险产品具备了不同的优缺点,但总体来说,符合一个基本常识,即:功能越简洁,保费价格越便宜;每多一个功能,费用成本价格自然相应增加。从这三类产品的年保费对比上,我们可以看到,每增加一个功能点,费用也逐一上涨$8,000至$10,000。

$66,279 -> $77,363 -> $84,020

正常市场环境下,产品价格的高低和功能的丰富程度成正比。保费价格最低的GUL,所带来的选择权最少,但杠杆最高;居中的GVUL,具备了现金值的功能;而保费价格相对最高的GIUL,保险公司提供承诺保证最多。

如果您是老王,会选择哪一种类型的保险产品呢?

在本次测试中,为了能对这三种类型的保险有一个直观的对比,我们使用了统一的设计方案参数。本文的对比说明,将帮助公众学习和了解,不同类型的保险产品,在保费价格和功能上的互动关系。

在整个评测过程中,TheLifeTank©️编辑征寻了人寿保险顾问 Heather Xiong CFP®️的意见和帮助,特此感谢。

在现实世界中,保单账户的设计和缴费方案因人而异。您可以咨询专业人寿保险财务顾问,选择风格偏好的资产转移类保险产品,进行个性化的保单账户设计。(全文完 Last Updated @ 11032022 10:00AM PST )

(>>>推荐阅读:PDA保险账户设计服务是什么?设计费用和价格是多少?)

(>>>推荐阅读:买保险就是买杠杆吗?保险杠杆是什么?怎么买?)

(>>>相关阅读:转移资产的4种法定方式是什么?)