(编者注:一位来自纽约州的保单持有人,联系了美国人寿保险指南社区的经纪人,并分享了Ta的投保经历和保单账户情况。我们和当事人进行了讨论,在征得同意后,分享了部分内容,希望能帮助到我们的读者或其他投保人了解,投保储蓄分红型保单的一些要点。以下素材由当事人提供,并进行了化名处理。本文内容不涉及具体保险公司及保险产品名称。)

正文

李女士具有很强的保险意识,在2007年时,听朋友推荐,申请并规划了一份储蓄分红型人寿保险保单,每年保费投入五千多,保额$30万美元。

13年后,当李女士开始从这个保单账户拿钱时,却面临了一系列的烦心事。

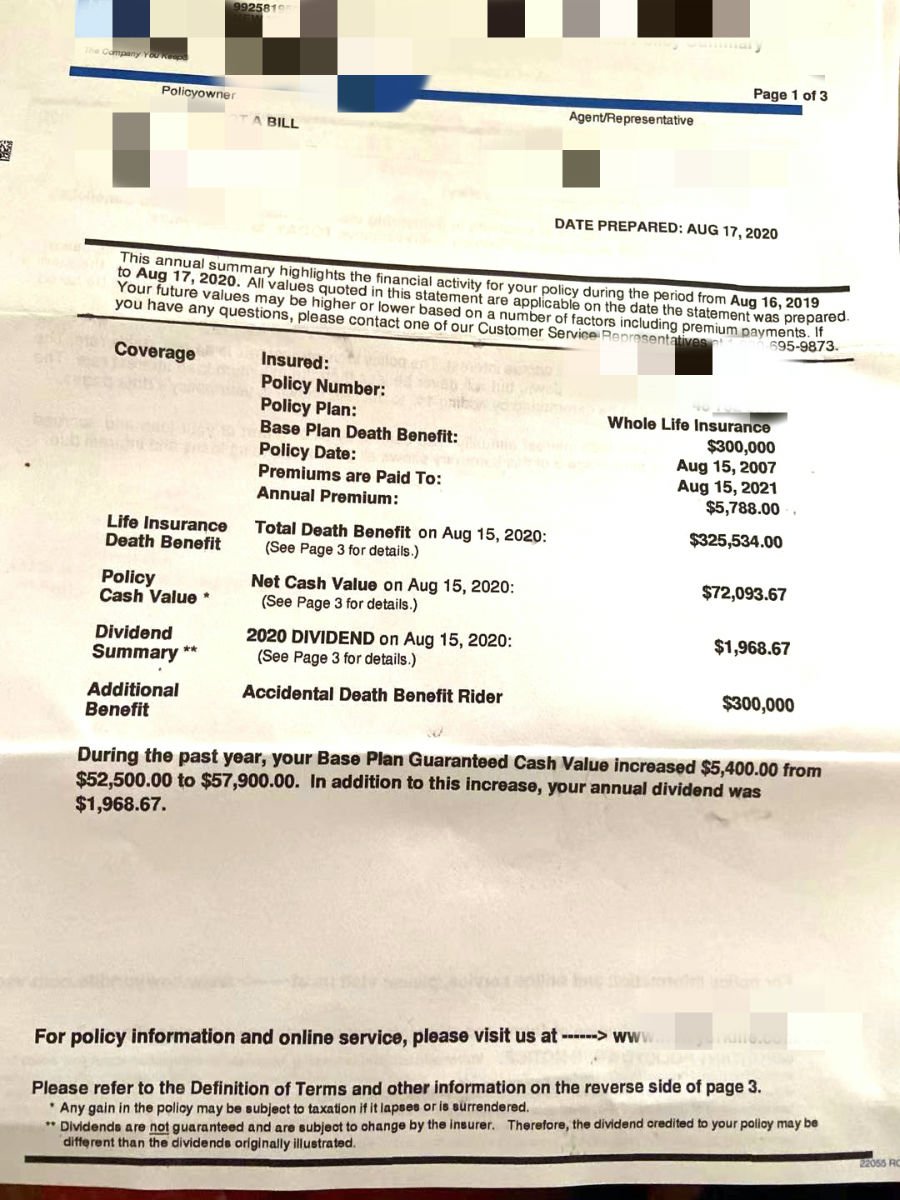

图一:2020年保单综述,保额$30万,保单当前现金值账户约$7.2万元。

图一:2020年保单综述,保额$30万,保单当前现金值账户约$7.2万元。

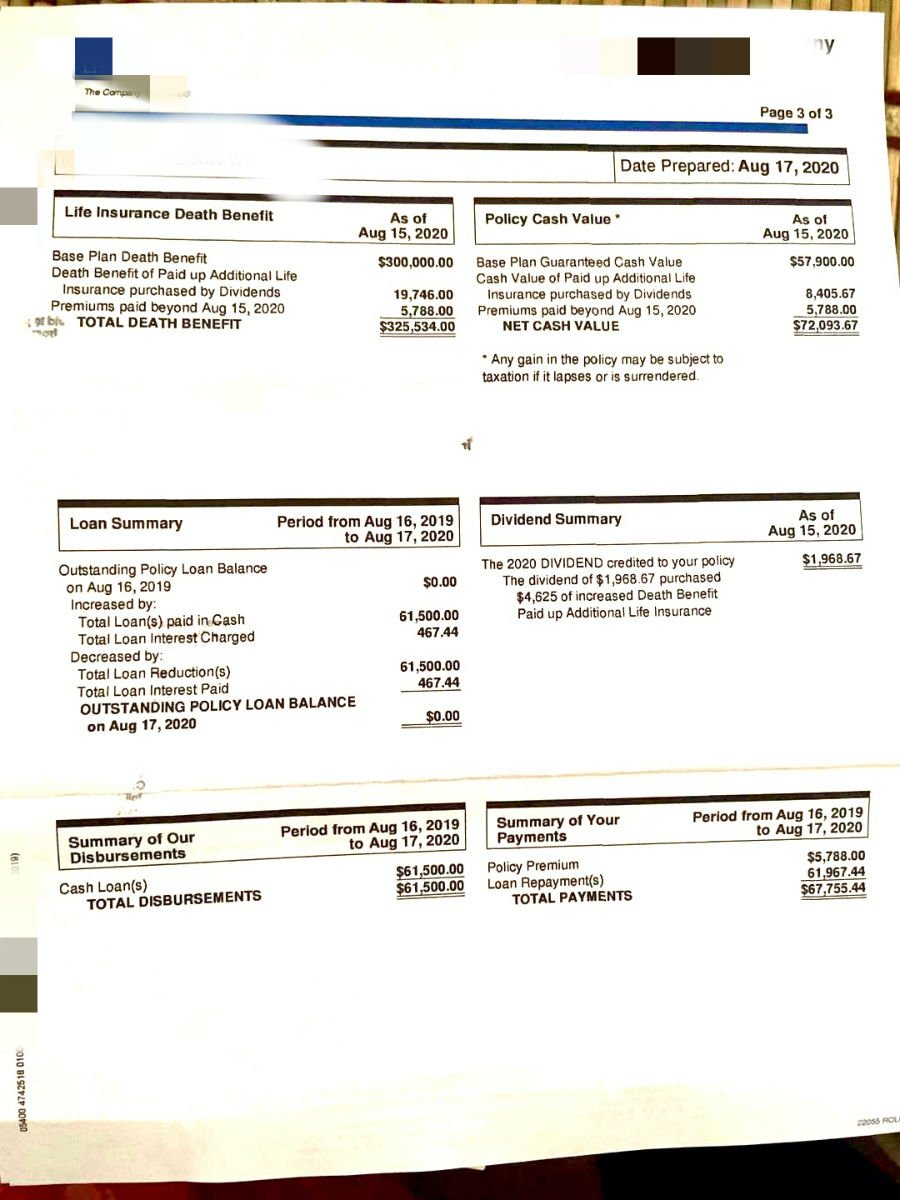

图二:保单现金值,借贷和还款详细账单

图二:保单现金值,借贷和还款详细账单

失去的黄金十年?

单从数值上看,李女士累计14年,投入的$7万5千多,到2020年的账面资产为$7万2千多美元。15年缴费期的保险,14年的投入未收回成本。

而过去的10多年,是美国经济的“黄金十年”,根据高盛集团数据1报告,在过去的10年里,美国股市的平均市场回报是9.2%。而代表美国经济风向标的S&P500指数的表现,相对更好一些,平均年回报率达到13.6%。

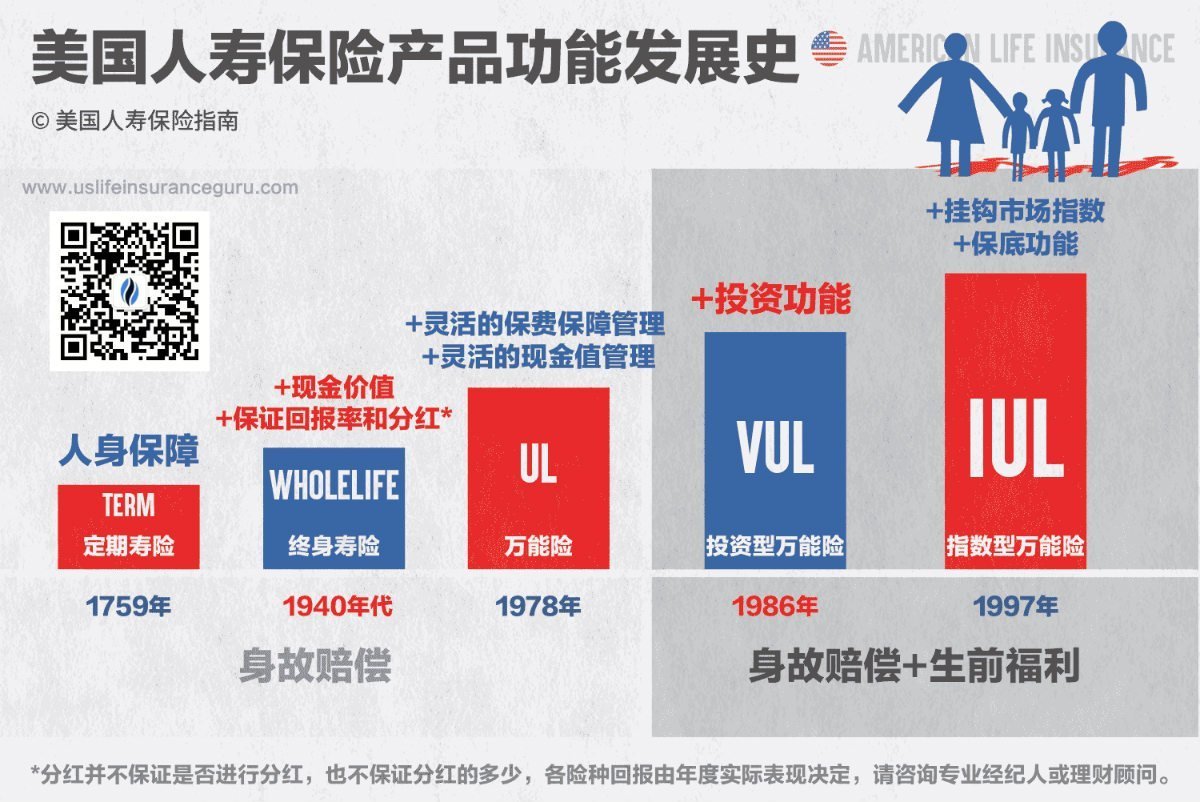

诚然人寿保险的收益计算方式,很难和证券投资放在一起直接比较,但在这样的市场环境下,储蓄分红型保险的现金值增长潜力,是远低于证券投资型保险,和指数型保险。

根据李女士的叙述,在投保时,她被保险经纪告知,市场上只有两家人寿保险公司可以投保,没有别的更好选择。

两个账本的分红率问题

如果计算这张个人保单的实际年度分红率,用$1,968.67元,除以账户总额$72,093.67,我们会得到 2.7%这个数值。而发行该保单的人寿保险公司,公开宣布的2020年分红率为6.x%。

为什么有这么巨大的差异呢?

这其实是一个长期困惑储蓄分红保险市场投保人的一个问题。简单的回答是,投保人和保险公司,实际是各自拿着各自的账本在算账。

投保人算的是保单现金值账户的实际回报率,而保险公司宣布和使用的分红率,英文称为Dividend Interest Rate,简写为DIR,并不是指的保单回报率,保单收益率,或者保单现金值收益率。它是金融保险公司根据自己的财务状况来决定的。两者的Base完全不一样。

因此,很多投保人误以为这个DIR,就是储蓄分红型保单的回报率。

“只能看不能动”的账面资产?

在2020年,投保人李女士需要用到一笔钱。

从上图二中我们可以看出,李女士从自己的保单中“借”出了$6万多的资金,然后,在取出20天后,就把钱还回了保单账户。

对于“为何如此迅速的将钱补回保单”这个问题,李女士坦言,当初申请保单的时候,只是被告知说,保单可以存钱,拿钱,但并没有告知拿钱的后果。当她真的拿了钱以后,被明确告之,这个现金值数字“只能看,不能拿”,否则对此保单会产生严重的后果。

关于这一点,美国人寿保险指南网提示,对于此类储蓄分红型保单,在申请的当下,保费的缴存周期,保单的身故赔偿,现金值确实是可以得到“保证”的,销售人员的说法也确实没问题。

但如果像李女士一样,多年后真的开始拿钱,那么就是另外一种情况——投保人在当初,正是因为诸多“保证”,而申请开设了储蓄分红保单账户,而在此时,这些当初的“保证”的部分,可能不再能得到保证。

如何应对及可能的结局

如果这时候退保,14年的投入换来了负收益,拿到手的退保金,比投保人存入的保费还少。这种解决方式,也是我们最极力反对的,“不光损失了资金,更损失了投保人最宝贵的14年光阴”。

(>>>推荐阅读:美国人寿保险投保攻略(三)之常见误区篇 )

李女士也提出对这种保单进行转单这种想法,但14年过去了,李女士的年龄已经是60多岁的退休年龄,这个时候再重新设计新的保单,成本已经远高于40多岁的成本,而且已经失去了最宝贵的积累时间。

加之退休年龄段的风险承受能力,和40多岁是完全不同的,因此,考虑风险和成本,以及个人实际情况,我们也不再建议李女士对这类保单进行1035转换,或者申请新的人寿保单。

在美国人寿保险指南社区的人寿保险经纪人的充分分析和沟通后,我们给出的建议是,这张保单还有1年就付清,付清过后,就留作传承的用途。如果有闲钱,可以增加长期护理或年金保险方面的补充。

这样,该储蓄分红保单账户至少能保证,如果投保人过世,留给受益人保证的一笔钱。而这一点,也正是储蓄分红型保单账户用于遗产规划领域的核心竞争优势。

我们的总结和建议

从这个案例分享中,我们可以给投保人提出一些投保的建议。

首先,请牢记一点,市场上并没有所谓“最好的保险公司”,“最好的保险产品”,这些仅仅是营销的词汇。

作为投保人,我们所面临的问题,并不是缺乏选择的问题。一个理性的投保人所面对的,是激烈的市场竞争,过度的营销环境,到玲琅满目的人寿保险产品,以及细分市场的精细解决方案。

对于投保人来说,我们真实的困境是,选择实在是太多,甚至是过多了。这是在过往资源匮乏型的社会环境中,完全不存在的一种生活体验。

因此,在准备投保时,最重要的一点,就是理清自己想要的是什么,想要通过人寿保险,实现什么样的目标。

其次,对于具备“现金价值”的人寿保险来说,使用“开设人寿保单账户”这样的表达方式,比“购买人寿保险”这样的表达方式更合理。我们希望向消费者传递,这类人寿保险,是一个金融产品,而并标准化的“消费品”。

从理财的角度,投入这类保单账户,和投入股票账户,债券账户,IRAs账户的做法,本质上并无区别。而不同的人寿保单账户类型,代表了不同的风险偏好和应用领域。

因此,投保人在申请现金值型人寿保单的时候,需要得到专业和细致的帮助,来充分理解这类产品的金融属性,以及和传统观念上的“保险”存在的差异对比。

投保人一旦选择了不符合自己需求的产品,实际上就是下了“盲注”——运气好,皆大欢喜,运气不好,则必然面临苦闷和焦虑。但这种看天吃饭的做法,完全背离了使用人寿保单进行“风险管理”的根基。

最后,美国人寿保险指南网一贯提倡“LBYB”原则,并提供了线上的保险学院和案例评测给投保人参考。在您准备申请现金值保单账户之前,请务必学习和了解这类产品的功能特点和适用领域,并在专业人寿保险经纪人的讲解和协助下,作出理性的认知和决策。

在充分理解不同的历史阶段,市场利率环境,以及不同的人寿保险账户方案的优缺点后,我们希望每一位投保人都能找到适合自己及家庭的保单账户产品及架构方案。(全文完)

(>>>推荐阅读:评测|保单收益多出$186万!专业规划型投保案例对比 )

附录

01. “S&P 500 returns to halve in coming decade – Goldman Sachs”, Brian Scheid, 06/15/2020, https://bit.ly/3kPon1x