美国知名财经杂志Kiplinger,近期在雅虎财经上发表了当前低利率环境下关于美国Whole Life寿险的观点文章,美国人寿保险指南网对本文进行了翻译,以下是全文:

储蓄分红型终身人寿保险(英文叫 Whole life),这种产品具有很多优势。

申请这一类人寿保单账户后,等于开设了一个保证的储蓄账户(也被称为现金值账户)。Whole Life 保险也提供终身的身故赔偿保障。

虽然有很多种申请Whole Life保单的理由,但是目前的低利率环境,可能会让Whole Life的保单持有者和申请者面临挑战。

如果我们手上持有一份Whole Life保单,那么保单的现金值账户现在是否健康?未来我们会不会面临收到额外补保费的通知?而现在居家隔离期间,就是一个从下面3个方面重新评估和维护Whole Life保单账户的最佳时机。

理由#1: 低利率不利于保单分红

低利率可能利于某些公司行业,但是对于以Whole Life为核心的保险公司来说,不是好消息。因为低利率将影响Whole Life保单的分红和借贷。

这种类型的保单,每年的分红是投保人的保费回报。这类年度分红分多少,是不保证的,但却是整个Whole Life保单现金值账户表现的重要部分。

这种类型的保单,每年的分红是投保人的保费回报。这类年度分红分多少,是不保证的,但却是整个Whole Life保单现金值账户表现的重要部分。

这个分红通常被放入现金值账户中重新投资,帮助这个储蓄账户进行增长。在15到18年后,大多数情况下,长年累月积累的分红和分红带来的利滚利收益金额加起来会很多,足够用来支付未来的保费(编者注:这就是Whole Life保险常说的“10年付清”,“20年付清”的原理)。

这个时候,保单持有人就“可能”不再需要继续支付保费,保单里的现金值能完成自我的收益和保费支出的正向循环。

说“可能”二字的原因是,这取决于每一年分红的实际市场表现。

如今降低的市场利率,意味着年度分红也要降低了。这是因为保险公司将我们的绝大部分保费投入到相对保守的固定收益类资产中。如果固定收益类投资,由于利率的降低,导致收益减少,那么保险公司的收入也会减少,因此,保险公司能拿出来的分红也会减少。

如果分红一直很少,Whole Life保单的持有人可能需要支付更长时间的保费。因为这个分红可能不足以让保单完成自我收益和保费支出的正向循环。

(>>>推荐阅读:[评测]如何选择最好的储蓄分红型人寿保险公司?Top5榜单和历史分红数据公开)

理由#2: 低利率不利于向保单借贷

Whole life保单持有人在生前需要用钱的时候,可以向保单以“借贷”的方式取钱出来。

保险公司从这笔借贷中,收取一定的利息费用。当借贷利息较低,而分红一直很好的时候,这种借贷不会成为一个问题。但是,因为保险公司在债券组合上的收益减少了,保险公司会寻找其他的收入渠道。

一些保险公司会上涨这个向投保人收取的借贷利息。最近一家大型保险公司就将借贷利率从3.5%上涨至5%。

对于Whole Life保单持有人来说,如果保单账户上存在一个没有偿还的贷款,那么,这笔贷款带来的额外成本会影响现金值账户的表现。比起投保时的“10年付清”,“20年付清”,我们可能需要再一次继续支付保费。

(>>>推荐阅读:美国保险公司在新冠疫情期间的生意经,我们可以怎么选?)

理由#3: 我们的财务目标发生的变化

我有一个客户,他已经60岁了,不在需要Whole Life的身故理赔保障。他的孩子已经长大成人,房屋贷款也付清了,这个时候,退休收入和长期护理保险的需求具有更高优先级。

我们向保险公司索取了他持有的Whole Life的账户运行报价情况。毫不意外,保险公司指出他需要存更多的保费。因为分红不够,保单不足以进入“付清”的状态。这个时候就是评估其他选择的时候了。

我们向保险公司索取了他持有的Whole Life的账户运行报价情况。毫不意外,保险公司指出他需要存更多的保费。因为分红不够,保单不足以进入“付清”的状态。这个时候就是评估其他选择的时候了。

接下来怎么做?

从保险公司那里索取一份生效中的保单账户说明表(Policy Illustration),是第一步要做的事情。

保单账户说明表将会预测保单现金值和身故赔偿金额,也会指出,我们还需要继续供多久。

我经常对这些生效中的保单账户进行压力测试,我的方法是使用比目前的分红率更为保守的分红率来进行测试。

如果保单需要更多的保费才能达到“付清”状态,那么我们就需要想想,到底有没有必要再供下去。这是不是做出其他选择的时候。

在我的这位60岁退休客户的案例中,这份Whole Life保单还需要他至少再付5年。我们得到结论,他的这份旧Whole Life保单已经不能满足他接下来的需求。

因此,我们通过一个部分免税的 1035转换,将他的旧Whole Life保单账户里的一部分钱,装入到一个一次性“付清”的长期护理保险账户中。 1035转换程序帮助我们将Whole Life保单账户里积累的现金值,以“免收入税”的方式,转入到其他人寿保险,长期护理保险,或者年金账户里面。

1035转换程序帮助我们将Whole Life保单账户里积累的现金值,以“免收入税”的方式,转入到其他人寿保险,长期护理保险,或者年金账户里面。

这份新的长期护理保险也有身故理赔保障,但更重要的是,对于我的这位客户来说,这份保险提供了能支付长达6年长期看护费用的资金池。这能帮助他继续使用其他IRA和银行存款来提供退休收入。

其他选项

如果发现实际支付保费的年限比预期要长,投保人也有很多选项。

向保险公司要求降低身故理赔金额,可以有效降低保费,降低保险成本,也能缩短保费“付清”时长。

在一些情况下,申请一个新的保单更合理。如果我的这面60岁的客户想为家人留下一份人寿保险,我们可以这份Whole Life保单里的现金价值全部转入到一份新的人寿保险单,一次性付清——也就是说不需要额外支付保费了。

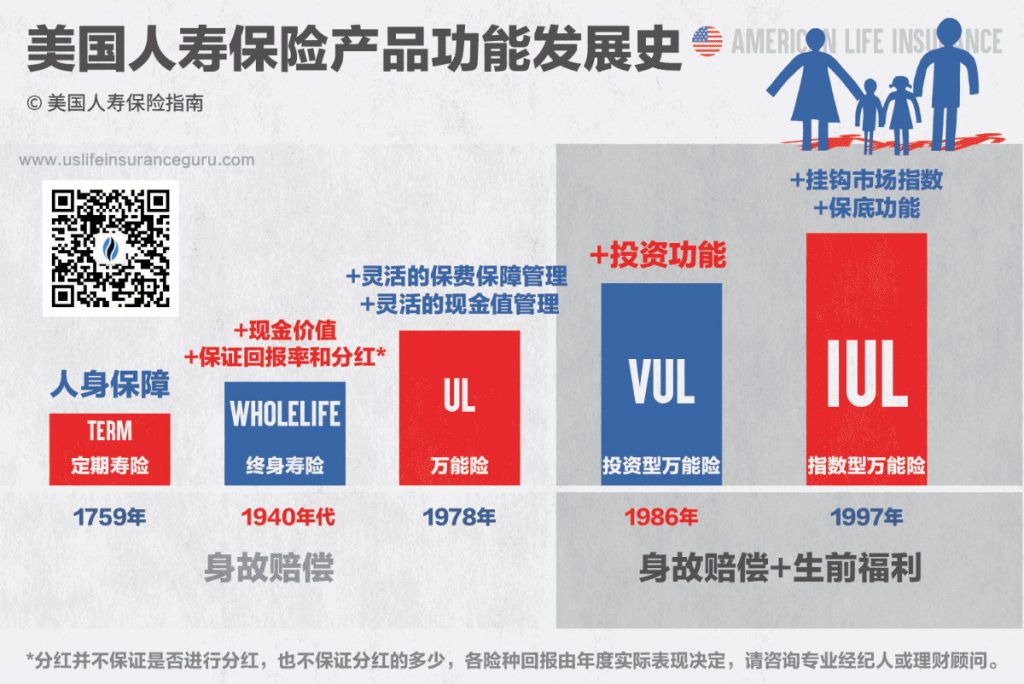

这种办法随着更先进的投连保险和指数保险出现——这类保险往往比之前带有更好的身故理赔保证——而变得可行。

世界已经发生了巨大的变化。其中的一些变化,比如低利率环境,对于Whole Life保单持有人来说不是好消息。现在可能就是评估“长期的低利率环境如何影响未来我们的保费合约”的合适时机。 其他的一些变化,比如您的工作就业状态或退休目标,也是重新评估旧的Whole Life保单的正当理由。

在将来也可能有更好地使用我们用来支付保费的美元或保单现金价值的方式。 无论哪种方式,开始评估每一个选择,就是一个很好的开始。(全文完)

(>>>推荐阅读:[评测] 100万美元保单到底要花多少钱? 储蓄分红保险 vs 指数保险 vs 保证万能险 )

附录

*”Whole Life Insurance … Love It or Leave It?”, 07/27/2020, Kiplinger, https://yhoo.it/2XMUTIn