邻近退休的美国人(55-64岁)平均净值不到$17万。退休过后没有了固定收入,随着年龄的增加身体机能开始出现不同程度的状况。养老变成了非常现实的问题。如何做好退休规划是我们在还有能力赚取收入和积累财富的时候就要考虑的问题。这篇文章首先要讲的是关于美国退休后收入的几个固定的来源。

1. 政府每月给的社安金(Social Security Income)

美国的退休年龄从早退62岁,正常退休年龄66岁,晚退70岁。如果在美国有累计十年(可以间断)的报税记录, 将有资格在退休后领取政府给的社安金。社安金的数目根据你每年报税的情况每月从$845到每月$2640美金不等(这个金额会根据统计出来的通货膨胀率,每年有3%左右的增加)。目前,美国的社安金福利一直处于入不敷出的状态,并随时有可能面临无法支付的危险。

早退年龄62岁开始领取退休金,每月所领取的金额将是正常退休的75%。选择晚退年龄70岁开始领取社安金,每月可以领取正常退休年龄的132%。

2. 另外一个收入来源是公司,企业给与公司管理人员和全职员工设立的公司退休金账户 (Define ContributionPlan 如 401k和 Define Benefit Plan 如Pension)

公司设立的退休金账户主要的好处有三点:

a. 公司每年提供年收入3%-12%的补助或更高。公司每年会补助给公司管理者和员工年收入的3%-12%的补助。比如,员工每年收入在5万美元,公司将每年在员工的退休金账户中放入$1,500 到$6,000美元作为员工的退休后的收入来源。

b. 员工也可以选择把自己一部分的收入放在公司的退休金账户内。放进去的这部分钱是不用交当年的个人所得税的,并且投资获利也不需要交税。只有在退休后领取的时候按照退休后的税率交税。

c. 即使是出现公司倒闭或者换工作之类的情况发生,公司的退休金账户中的钱也不会有任何的损失。在遇到法律纠纷需要赔款时,这些钱是不会赔给别人的。这也是为什么很多医生选择在退休后2年才开始从401k里面领钱,因为有2年的追诉期,过了两年后没有被病人为2年前的医疗事故上诉的风险。

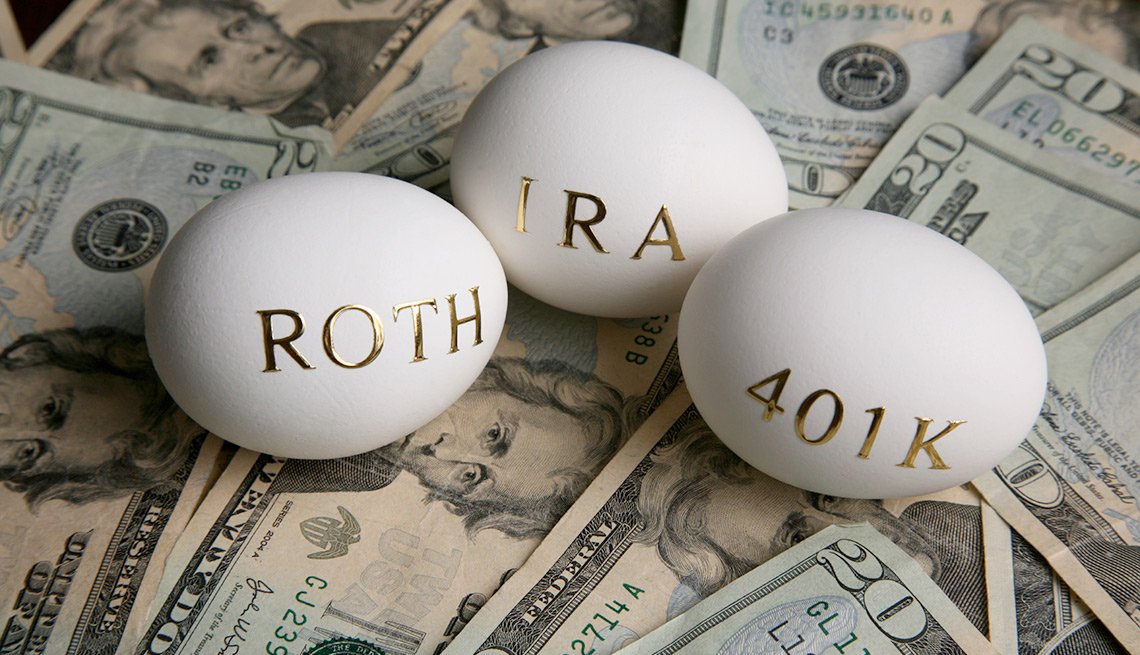

3. 第三个收入来源是个人的退休金账户(IRA, Roth IRA)

和公司的退休金账户相比。个人的退休金账户除了少了公司给的3%-12%的补助外,其它和公司给与的退休金账户一样享有 上述b 和 c 的福利。

4. 将人寿保险作为兼具退休功能的“理财账户”

大家可能都了解,人寿保险的收益在以借款的方式取出来用的时候是不用缴纳税款的。因此有条件购买人寿保险,特别是保本的指数型万能险的人群,也把最高注资(max fund)自己的保单作为退休规划很重要的一部分。

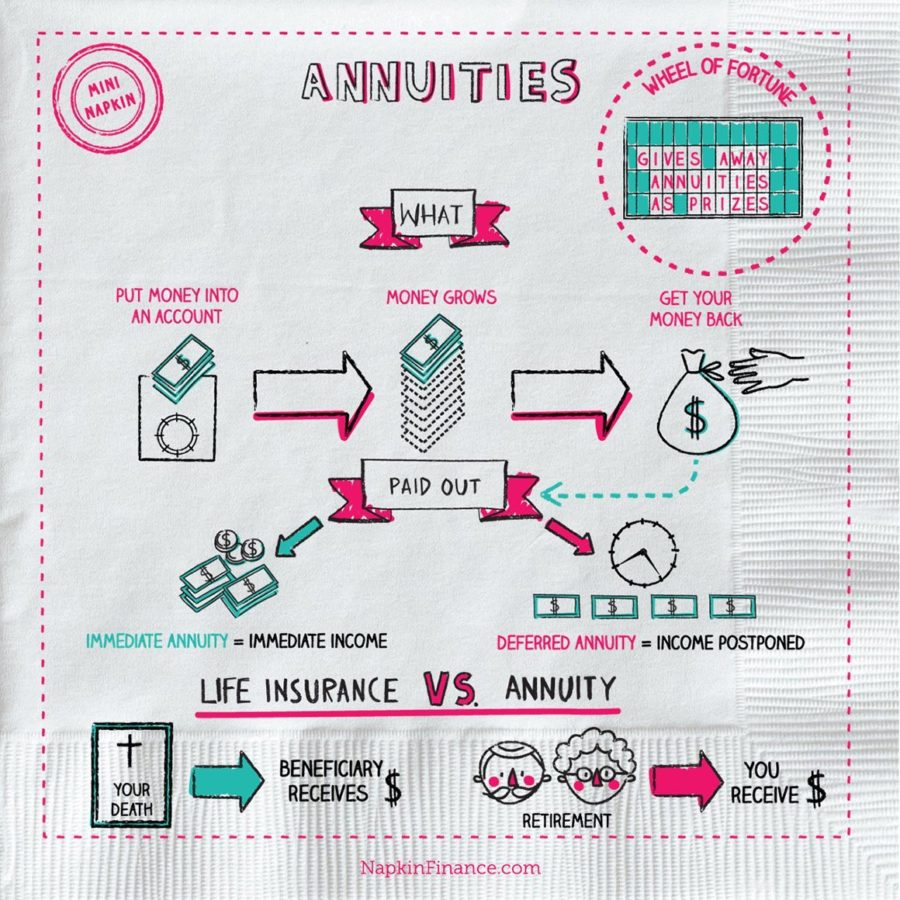

5. 最后要提到的退休后的收入来源是年金

年金(Annuity)也是保险(Insurance)的一种,是保险公司为了保护投资人因为活了太长,积蓄不够满足将来生活,所以创造出来的一种能在退休后产生固定收入的理财产品。如果要一句话说明人寿保险和年金的区别,保险解决的是人“走得太早”的问题,而年金解决的是“走得太晚”。

年金分为两种:即期年金(Immediate Annuity)和 延后年金(deferred Annuity)。

先说即期年金是你把钱放进保险公司的年金账户的当年开始,保险公司会根据你的年龄每年从你放进去的金额中付给你一定百分比的给付收益 。比如:60多岁的给付收益为每年6%左右,70岁每年7%左右。

即期年金的提领长度:

一种情况是付到过世,也就是说如果你的给付收益是7%,你在买了这个合约后存活了10年,那么你只有拿回了本金的70%,如果你存活20年那么你就拿回了本金的140%,活的越久拿的越多。

另一种情况是保险公司的合约中有讲清楚你可以拿多少年,如果在这之前过世,余下的那几年就由你的配偶或是孩子拿。比如:合约中的固定周期是30年,你的给付收益是6%。那么在20年中总共可以拿到本金180%。如果在30年中你不幸去世,剩下那几年就由你的配偶或是子女拿。比较适合老夫少妻的组合。

还有一种情况是夫妻共买(joint survival),拿到夫妻双方都过世为止。比如夫妻共保,给付收益7%,夫妻双方有一方在10年后过世,另一方在30年后过世,那么30年中这个家庭总共可以拿到本金 7% x 30=210%。这个提取方式比较适合老夫少妻的组合。

即期年金比较适合年纪大的人(因为越是年纪大, 给付收益就越高) 或是老夫少妻的组合。

延期年金是你把钱交给保险公司,保险公司保证你的本金每年有5%-7%的成长,但是保险公司规定了客户要多少年之后才能从账户里面拿钱出来(一般是7到10年)。在此年限之前,每年可以提出一定百分比(通常为10%)免受罚金。

比如:10年前你放了20万在一个保险公司的年金中,每年成长5%,10年之后你可以从保单中每年提取本金+成长部分总和的5% (每年 $16000 左右)总共20年领完,20年中共领取了 $320,000.

延期年金比较适合还有10年就退休的人(52-57岁)。但不适合年纪已经超过66岁的人。

个人的年金需要注意的地方很多,其中最主要的几点按照重要性排列分别是:

a. 年金的合约长度。合约长度越长,你放进去的钱越难拿出来。举个列子:合约长度5 年 和合约长度为15年的年金比较。合约长度5年的年金,在合约签署后的5年就能从年金里面拿钱了。 15年的合约要等15年后才能从合约里拿钱,如果提早取钱会有很多罚款。所以在选择年金的时候合约长度一般选择5到10年之间的合约比较理想,10年以上的合约就需要慎重考虑了。

b. 到了合约期满了之后,每年最多可以从合约中取出的最大百分比是多少。有些年金的合约会在不醒目的地方标注4%。如果是4%,你在年金中的钱要通过25年才能全部拿出来。如果想缩短取钱的时间,你就会附上一定数量的罚款。

c. 本金每年的固定成长 – 合约每年的费用 = 合约中本金的实际成长。在选择购买年金时,要仔细看清这份年金的合约,了解上面列出的 a. b. c.中需要注意的地方。

6. 65岁之前有公司或是个人负责员工或是自己的医疗保障,65岁之后你的医疗保障的责任将会转给政府。在每月付很少的医疗保障费用后,您将会获得全世界最好的医疗保障体系之一的医疗保障。

值得注意的是65岁的时候一定要记得向政府申请,过了时间会有罚款,而且是终身的罚款。

另外一点是即使有着全世界最好的医疗保障之一,美国的医疗保障中对于长期护理只有90天的赔偿周期,超过90天是需要自己负担全部看护费的。

现在市场上有很多保险公司的人寿保险中是包含长期护理这个保障这个选项的,这个选项是可以帮助支付90天之后需要支付的长期护理费用的。 不过在购买这类保险的时候,需要看清楚合约中对于支付方式中是属于 :

1)自己先支付长期护理的费用然后通过把账单寄给保险公司,保险公司才会将你事先支付的费用打入到你的银行账户中的,还是

2)保险公司先把你每月需要的长期护理费用打入到你的银行账户中。

这两种方式。一般是2)的方式比较好一点,而且不会有保险公司不愿赔偿或只赔偿一部份的可能性。

(>>>推荐专栏:新冠肺炎,401K,IRAs,社安退休金,以及美国人民的退休梦)

(美国人寿保险指南网 编辑)

点击查看其他 >>>在美国如何退休养老的专题文章