对于人寿保险公司来说,一切都是关乎“风险”的生意。

当我们申购人寿保险时,我们定期支付的保费,会和其他客户的保费一起被保险公司收集在一起,放入一个资产组合打理,用来支付其需要支付的保险金。

保险公司接受一定的风险,即客户可能比预期更早去世,因此没法从这个客户的保险里收集足够的保费。

(>>>相关阅读:科普贴|保险公司的资产组合是什么?我们的保费最终去了哪儿?)

一个理赔的案例说明

举个例子,一名年轻的45岁女性,申购了一份理赔金额为1000万美元的终身人寿保险。

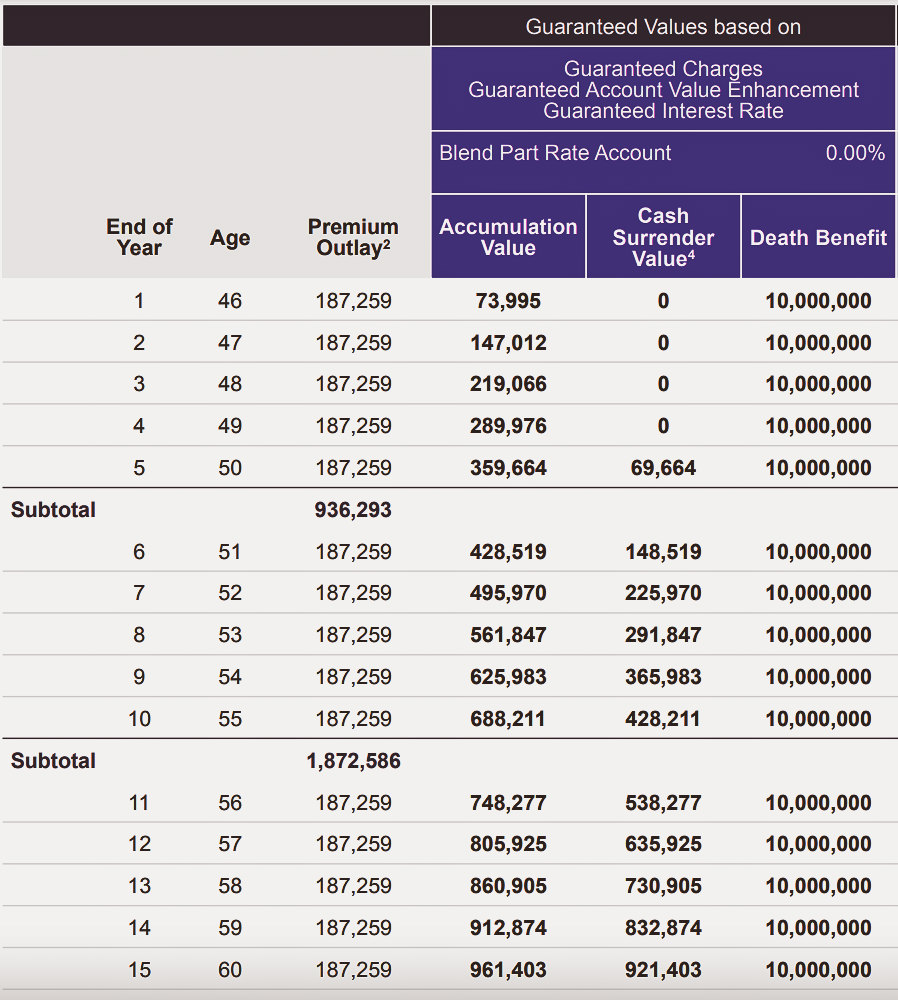

如下图所示,保险公司给出的年度目标保费,是18万7千多美元。

上图并非一份合约,也不用于承诺和预测实际表现,仅用于说明本文“核保”的意义。

上图并非一份合约,也不用于承诺和预测实际表现,仅用于说明本文“核保”的意义。

如果她在第2年不幸去世,保险公司将会给她的家人支付1,000万美元死亡理赔金。

让我们算算这笔帐,对保险公司来说,它只收取了两年,合计38万美元左右的保费,却要支付出1,000万美元。

如果大量客户过早去世,保险公司可能面临的风险是,要赔出去的钱,可能会超过了收取的保费和其他投资收益。这一点,在COVID-19新冠病毒期间,在TheLifeTank对美国人寿保险公司理赔数据创下历史记录的新闻报道中得以体现。

这就是为什么保险公司会去了解投保人的健康风险,并相应地定价每一份保单——这个过程,就称为“核保”。

(>>>相关阅读:破百年理赔记录,美国人寿保险公司支付死亡福利创百年新高 )

影响的保费的因素有:

- 健康状况:年龄、吸烟情况、个人病史(如癌症、心血管疾病、糖尿病)、家族病史(如癌症、心血管疾病、糖尿病)、血压、胆固醇、体重

- 生活方式:酒精和药物使用、犯罪记录、驾驶记录、危险职业、私人飞行

- 保单类型:理赔型、理财型、或Hybrid混合型

关于核保的解释:

我们的保费定价,将取决于以下几点:

- 申请的保险类型

- 申请的死亡理赔金额

- 保险公司认为我们的风险程度

当申请人寿保险时,我们需要提供详细的健康历史,并通常需要接受简短的医疗检查。

就算是免体检的申请,保险公司可能会要求或直接通过大数据查询我们的医疗记录,询问并判断可能影响我们预期寿命的生活方式行为,如喝不喝酒,或药物使用或冒险的爱好,如跳伞,潜水等等。

人寿保险核保员将审查所有这些信息,以确定我们的风险有多大。然后他们将决定是否批准接这单保险申请,如果确认批准申请,核保人员会确定我们需要支付的保费。

在这个环节里,人寿保险经纪人和人寿保险财务顾问并不参与“批准”和“定价”的过程。

现有的健康状况,并不会影响我们申请保险,但在填写申请和回答健康问题时,诚实填写是非常重要的一点。

文章小结

人寿保险简洁明了,大多数人都明白保单的价值——在活着的时候,向保险公司支付保费,在离世后,保护我们的亲人财务上的安全。

许多人只是不明白,为什么每个人的保费差异如此之巨大。每个人的投保选择,健康状况和生活方式,都可能会影响到人寿保险的保费费用。

在本文里,我讲解了评估和定价人寿保险覆盖范围涉及很多因素,这个过程被称为“核保”。从保险公司角度,除了确保投保人的经济和健康状况,保险公司还必须保证能随时兑现支付给客户的承诺,并保持充足的资金储备(全文完)。