随着一年接近尾声,我们想和您分享一些关于财务规划的重要信息,特别是2024和2025年的税务法规更新对家庭财富的影响,希望这篇简短的通讯分享能为您的决策提供参考。

重点关注:终身赠与和遗产税的变化

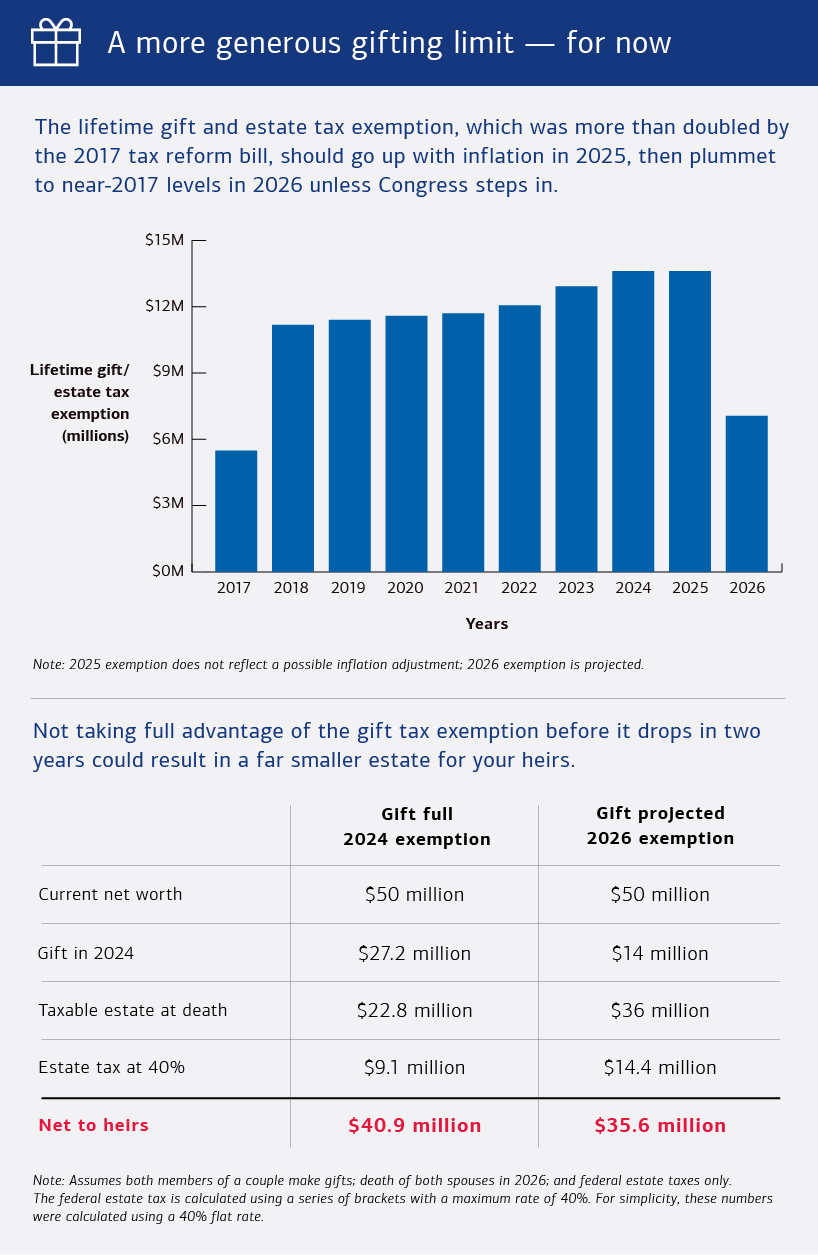

自“减税与就业法案”(TCJA)实施以来,终身赠与、遗产税和代际转移税的免税额度大幅提高。

- 2024年,个人免税额度为 1361万美元

- 2025年,这一额度将升至 1399万美元

然而,这一免税政策将在2026年1月1日“日落”(失效),届时额度将恢复至500万美元(按通胀调整后约为700万美元)。这意味着,假如您未能在失效前使用这些额度,个人可能会损失高达700万美元的免税额,而已婚夫妇则可能损失近1400万美元。

川普的当选,或可能延展这一法案,但这只是一个预期。对我们而言,这两年是难得的窗口期,可以为您和家人争取更多的财富保障。

2024 年终既2025年财务规划清单

在具体策略展开前,这里列出了一些简单易行的建议,帮助您最大化2024年的财务规划效益:

- 年度赠与:每人每年可赠与1.8万美元(已婚夫妇3.6万美元),这一金额完全免税且无需申报。

- 退休账户供款:完成 QUALIFY ACCOUNT等账户的供款,确保享受税务优惠。

- 教育储蓄计划:为子女或孙辈设立 529 计划,并考虑提前预存未来五年的赠与额度。

- 直接支付费用:将学费或医疗费直接支付给学校或医疗机构,可避免占用赠与额度。

- 慈善捐赠:利用个人退休账户慈善滚存或现金捐赠,为 2024 年的个税申报增加扣除。

这些行动简单易行,但每一步都能让您的家庭财务规划更加完善。

法规变动对遗产规划的影响

很多客户的遗产规划中包含“公式条款(formula clauses)”,这些条款依据免税额度来分配资产。然而,随着免税额度的增加,这些条款可能会导致配偶信托(Marital Trust)分得的部分较少甚至完全没有,影响幸存配偶及家人的生活质量。

如果您的遗产计划使用了类似的条款,我建议我们一起重新审查这些条款,以确保规划符合您的真实意愿和家人需求。此外,我们可以通过增加灵活性条款(如“弃权”策略)来优化现有的方案。

资产赠与:如何选择?

在资产赠与中,我们需要平衡两大目标:

- 减少遗产税:优先赠与未来增值潜力较低的资产。

- 避免资本利得税:保留低税基资产直至去世,从而享受“升值免税”的优惠。

例如,如果信托中持有低税基资产,我们可以通过特定策略(如增加受益人的一般任命权)将资产纳入免税范围,同时减少潜在的资本利得税成本。

529 计划的最新灵活性

许多家庭关注如何处理 529 计划中多余的资金。根据“SECURE 2.0 法案”,每位受益人可将账户中的最高 3.5 万美元终身额度转入 Roth IRA,为教育储蓄带来了更多灵活性。如果您正在为教育储蓄计划,请随时与我讨论,以确保策略符合州法律要求和您的家庭目标。

优化信托资产:低成本资产换高成本基础资产

如果信托中持有低成本基础的资产,您可以考虑将这些资产与高成本基础资产或现金进行交换。这样,信托的资产将重新调整成本基础,降低未来可能产生的资本利得税。同时,这一策略还能灵活应对不必要的遗产规划安排,减少税务负担。

用人寿保险避税增值

人寿保险不仅能为家人提供保障,还能作为有效的税务工具。保单的收益和增值在提取或退保前无需缴税,赔付金额也大多免税。如果您的保单有贷款余额,可以考虑清偿以确保最大化免税赔付,同时评估投资机会和贷款利率的性价比。

灵活运用家庭贷款

家庭贷款不仅能传承财富,还能降低税务成本。比如,通过贷款支付家族信托的人寿保险保费;或宽免以前的家庭贷款,将宽免金额作为赠与使用免税额度。这些方法简单高效,能让财富在家庭内部流转并免税增长。

提早行动,为家人争取最大利益

亲爱的读者朋友,时间总是在不经意间悄然流逝。2024年和2025年是我们为家人未来打下坚实基础的关键窗口期。提早规划不仅能最大化财富增值,还能减少未来税务负担。如果您有任何疑问,或者想进一步探讨以上策略或更多策略,我非常愿意为您提供帮助,抓住当前的政策机遇,为您和家人创造更加美好的未来。

祝愿您与家人平安喜乐,圣诞节快乐。