“我今年快60岁了,还能不能申请美国IUL指数保险?每年大概需要多少保费?稳妥安全吗?”

HummingLife 是一家位于加州,专业从事人寿保险资产配置和保单资产管理的公司,在和投保家庭成员沟通并征得同意授权后,向美国人寿保险指南网©️提供了这份56岁临近退休时投保的保单设计方案和年度账单报表。

我们希望通过本文,帮助投保读者群了解,55岁以上临近退休群体的保单账户配置需求,风险管理要点,并通过账单数字对比,协助您找到自己的答案。为遵循相关规定,本文中将不会提及承保人寿保险公司及保单产品的具体名称。

投保背景

X先生(化名)今年58岁,中国籍,其子女生活在美国。X先生属于一个很保守的实业家,用自己的话说,就是“完全不理财,不买投资房,也不炒股”。据家人介绍,香港的银行年年都给他推荐香港人寿保险,但是X先生都进行了回绝。

在2018年的一次探亲访美行程中,王先生在家人的陪同下,申请开设了第一张美国人寿保单账户。目前,X先生的保单账户由HummingLife管理。

为什么要决定投保?

如果X先生在65岁以后移居美国,由于X先生并没有在美国工作纳税10年,满足社安局40个点的养老福利准入要求(退休点数说明),那么该人寿保险账户,可以用来支付外国退休移民的MA商业医疗保险的费用或者长期护理保险的费用,解决家人的后顾之忧。

如果X先生在其他国家或地区养老,该人寿保险账户能帮助提供终身的外汇现金流,用来支付一部分的养老生活开销。

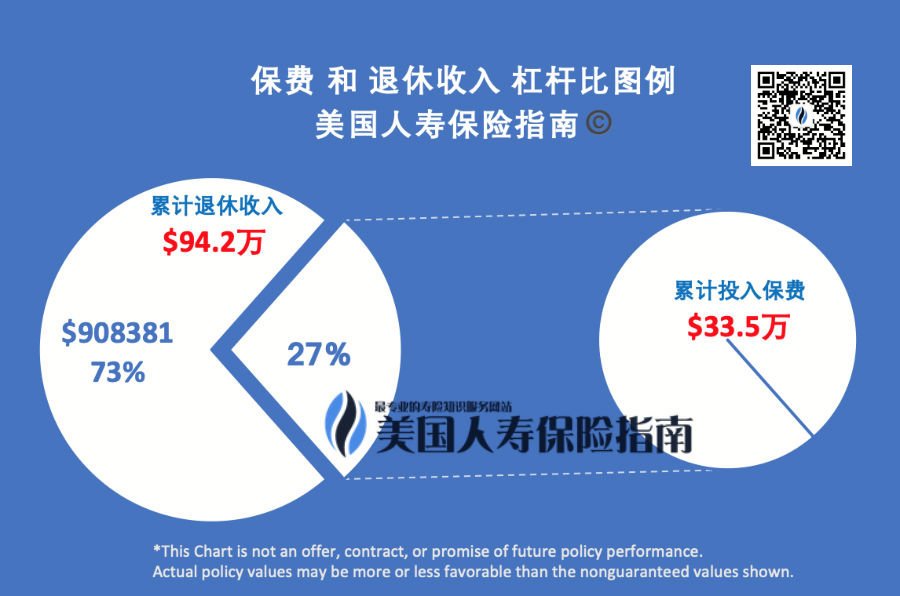

最后,由于年龄的因素,每年6万8千美金,存5年,对应只有$100万保额(Death Benefit),要说这个杠杆也是不高的。但最终,X先生的家人意识到,如果当下不投保,随着年龄的增长,拖下去肯定越来越贵。

保单账户开设时的方案数值一览表

*This Chart is not an offer, contract, or promise of future policy performance. Actual policy values may be more or less favorable than the nonguaranteed values shown.

*This Chart is not an offer, contract, or promise of future policy performance. Actual policy values may be more or less favorable than the nonguaranteed values shown.

考虑到X先生的风险承受能力和偏好,该账户使用了“保守”的浮动利率进行了初始设计,如上图所示:年度保费$67,788方案,月存$5,650,缴费期5年,前5年的预期收益率从4.6%浮动至6.5%。5年后停止缴存保费。

在第7年,即上图红字部分的62岁时,该保单账户里就能拿回所有的投入本金,并同时还有一份百万美元的保额(身故理赔金)。

$100万保额的杠杆是否太低?

第一,$100万保额(身故理赔金)部分的杠杆不高,客观原因是由于年龄较大,客户的风险偏好属于保守型。对于X先生的年龄来说,每年近7万美金的保费,其实是可以买到近$200万的保额,拿到更高的身故理赔杠杆。

但是这种做法,除了分销经纪机构能得到更多佣金以外,既提高了保单账户的风险敞口,也降低了X先生家庭财务目标的达成概率,对X先生的家庭没有益处。

第二,5年累计 $33万的保费,其产出杠杆得到提高。该方案大约在第7年(上图红色部分)收回所有保费本金,并在69岁之后,能为X先生的家庭,每年提供约$4万5千美金的退休收入,连续提供21年的能力。如下图所示。

最后,单纯为了提高杠杆比和展示数字,而进行针对性的保单方案设计,这是一种纯粹的利用“信息不对称”而进行的销售行为,而非具有“信托”责任的专业化保险顾问服务。

这张保单账户每年能放入多少钱?

如果按照购买一件纯粹的“消费品”的思维方式,比如购买健康保险,定期人寿保险,汽车保险,“每年保费大概是多少钱?” 就是一个最正常不过的提问了。

然而,到了美国现金值保险这个“金融品”领域,问题就变成了,“这个保单账户里,我能放入多少钱?”

在美国人寿保险指南©️的原创专栏“美国人寿保险账户最多能藏多少钱?这其实是一部’宫斗’历史大戏”一文中,我们指出了每张保单账户,都受制于国税局的法规,根据投保人的年龄,身体健康程度和保额(Death Benefit)大小这3个因素,规定了最多能放入的保费上限。

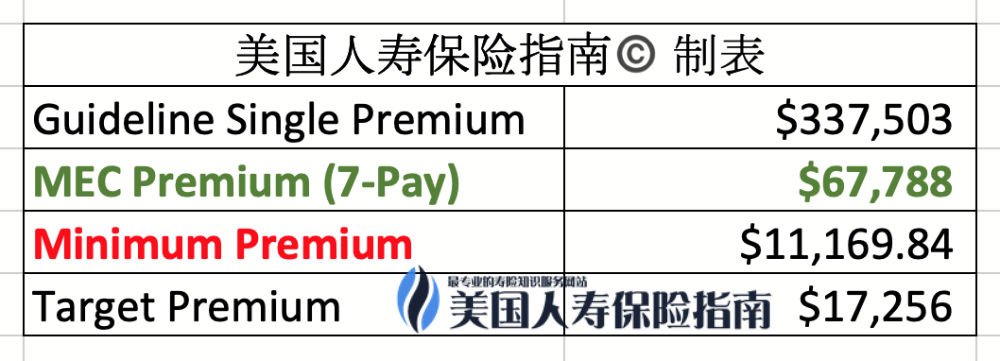

对于X先生的这张保单账户,我们用下面的表格标注了保费缴存说明。

以上图为例,如果只是为了达到最高的“杠杆比”——56岁的投保人只要存入红色部分$11,169美元就可以持有这份百万美元保单。

此时杠杆比达到最大值,1万杠100万。然而,这种追求保费保额“杠杆比”的“消费品”购买思路,完全背离了这类保单账户的运行逻辑,就会很容易掉入美国保险理财常见的销售陷阱和误区,具体后果可以点击这里进行了解。

回到正文,在不违反国税局规则的前提下,该保单账户最多允许一笔存入$337,503美元保费,年度最多允许存入保费$67,788美元。

也就是说,56岁投保人,申请一份$100万美元保额的指数保单账户,可以每年存1万多一点,也可以每年存6万7左右。从1万到6.7万中间这个较大的保费浮动空间,既和投保人自己是否有明确的需求目标相联系,也和人寿保险经纪是否准确传递到的专业度,以及个体价值观和职业伦理有关。

一年以后的保单账户账单情况

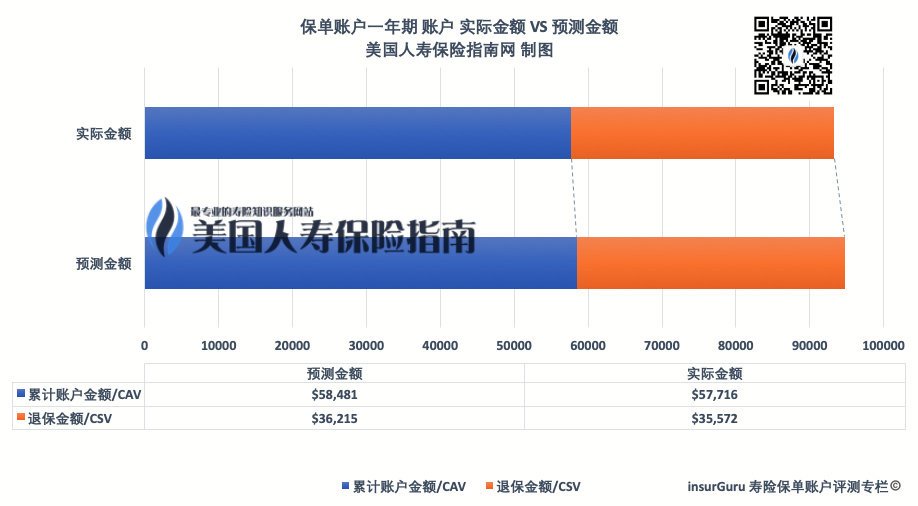

一年以后,投保人将收到保险公司寄出的第一份年度账户账单。在扣除所有的成本之后,保单账户的实际表现,和开设账户时的预期推演数字,非常接近,偏移量数值在1.7%的安全可控范围内,小于美国现金值人寿保险账户第一年平均偏移率FOR Benchmark。

一年以后,投保人将收到保险公司寄出的第一份年度账户账单。在扣除所有的成本之后,保单账户的实际表现,和开设账户时的预期推演数字,非常接近,偏移量数值在1.7%的安全可控范围内,小于美国现金值人寿保险账户第一年平均偏移率FOR Benchmark。

值得一提的是,现金值人寿保单账户的第一年,往往是成本最高,退保罚金最高,增长和结算流程最复杂的一年,加上投保人的付费模式也小幅度降低了收益率,取得这样的运行结果,表明保单账户处于“健康”的运行状态,无需启动额外的动作。

评测小结和后记

对于超过55岁,退休年龄即将到来的群体——特别是“世界居民”型家庭——家庭成员需要充分了解自身的风险承受能力,和未来家庭将要面临的需求。

独自做到这一点,可能比较难,但通过和专业保险顾问经纪的沟通和合作,可以帮助我们每一个人理清思路,掌握达成目标的重点。

无论选择哪家美国人寿保险公司——这些现金值人寿保单账户的配置,只是一个达成目标的手段。最终,它们都是服务于我们的家庭生活目的。

而在这个共同实现目标的过程中,现金值人寿保单账户的风险防控设计和管理,高于一切。

insurGuru©️评测组也非常期待这张保单在2020-2021的年度表现,如果我们获得后续的许可和数据,也将在本文进行不定期更新。(全文完)

>>>推荐阅读:(图)美国人寿保险的年度账单是什么?年化收益率怎么看?