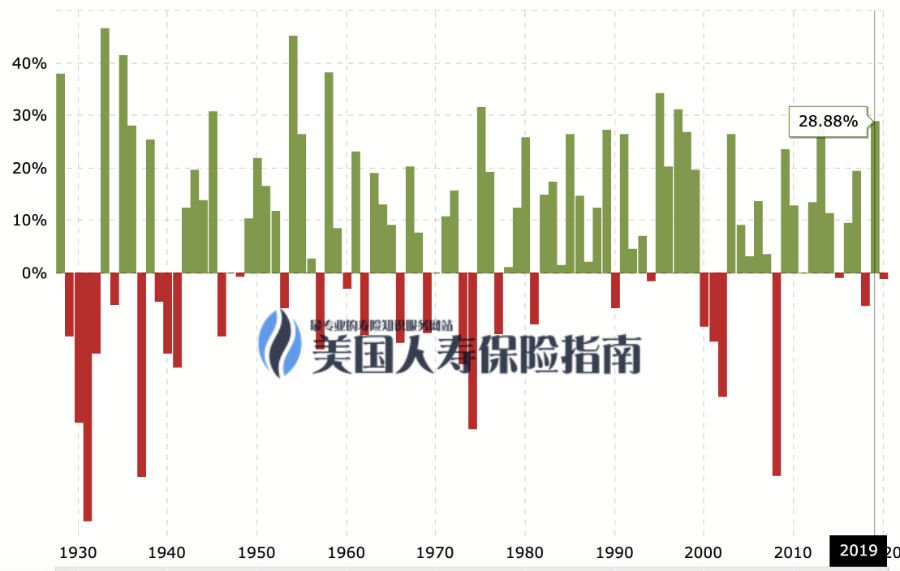

根据CNBC的数据显示,在过去的2019年里,S&P 500指数全年上涨了28.9%1。

同期,以全国人寿( Nationwide ),林肯国民人寿( Lincoln ),太平洋人寿( Pacific Life),安联人寿保险( Allianz )等为代表的资产管理型人寿保险公司,旗下投保人持有的保单账户收益也水涨船高,其中,部分指数策略保单账户持有人的2019年度计息率,甚至达到了20%以上。

( >>>推荐阅读:访谈|”我以为小数点(回报率)写错了”,2021指数保险晒收益账单 )

但是,同样的市场环境,一些保单持有人的年度保单计息率只有6-11%,而另一些保单持有人的计息率却达到了15%,甚至20%+。同样的保单账户类型,不同的公司发行,投保人的收益计息感受,却完全不一样,这是为什么呢?

“全面保障” vs “资产管理”

随着美国人寿保险市场的进一步细分,市场上的各大小保险公司及产品逐渐分化出两个方向,一是侧重于提供“全面保障”,也具备一定的财富积累的能力;另一类则侧重于“资产管理”,以强大的全球资管能力和投资策略而闻名。

对于“全面保障型”的美国保单产品,由于提供的保障较多,保险成本自然也会均摊提高,加上产品收益封顶值和公司持有的债券收益率的限制,现金值的增长能力显得相对有限。

全面保障型保单账户Benchmark

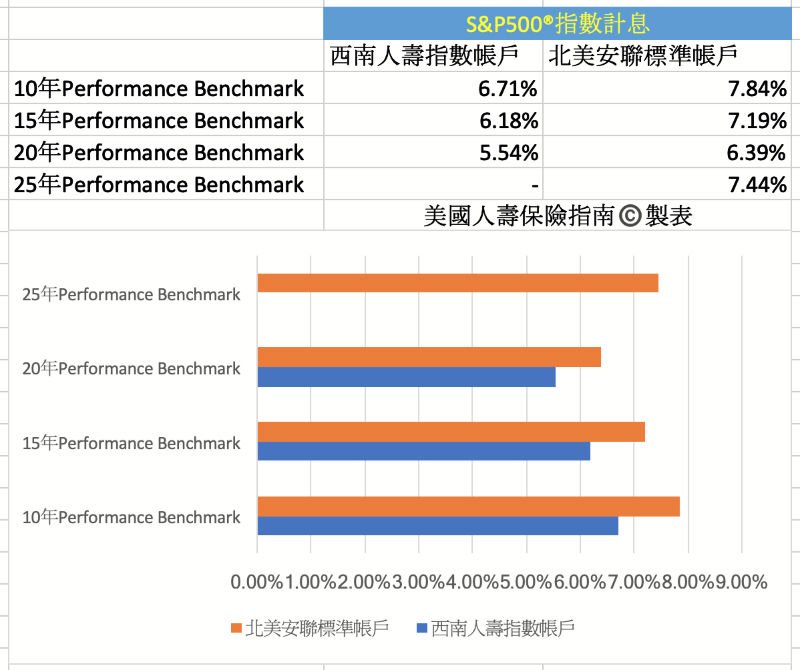

我们以华人社区常见的“全面保障型”产品之一:西南人寿保险(又名:国家人寿)的保单合同文件为例说明。下图指出,截止2020年6月,西南人寿的指数收益封顶值为9.75%,低于行业评测平均值0.25%。

在9.75%的最大收益封顶的影响下,如果回看过去的市场表现,那么20年持有的平均收益率Benchmark为5.54%。

上图是具体的说明,黄色部分这一竖列,是每一年S&P500指数的实际走势;蓝色箭头这一列,代表保在当前收益计息封顶值下的计息情况,如在2003年,市场上涨26.38%,保单收益计息达到封顶值,收益计息锁定为9.75%;红色部分分别代表5年,10年,15年,以及20年的保单年均计息。

资产管理型保单账户Benchmark

如果以20年的周期来看,最终,投保人的这类保单现金值账户的平均表现情况,会显著低于与“资产管理型”的保险公司的同类产品。

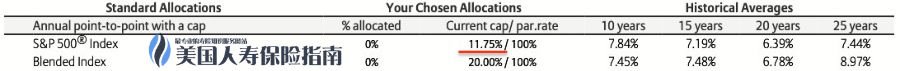

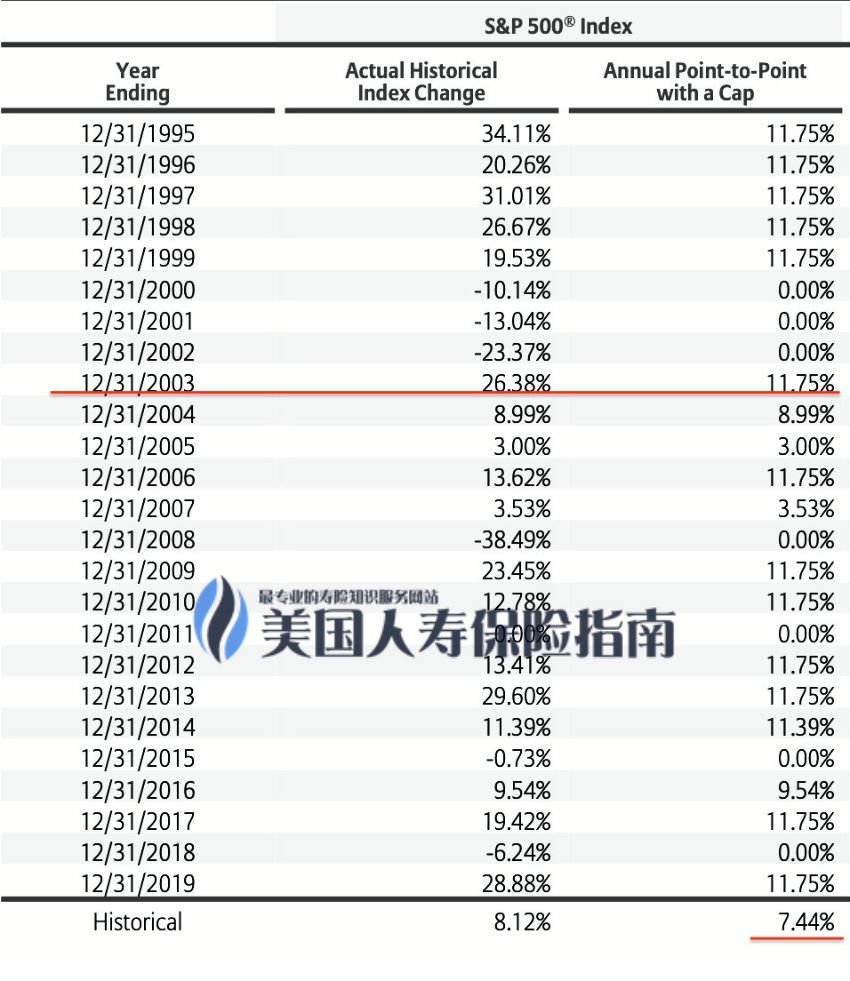

我们以“资产管理”为主要业务的北美安联保险公司(Allianz)保单的标准基础账户对比举例。下图指出,截止2020年6月,北美安联保险的标准指数收益封顶值为11.75%,高于行业评测平均值为1.75%。

在11.75%的最大收益封顶的影响下,如果回看过去的市场表现,在上图的历史回报率中,10年持有的平均收益率Benchmark为7.84%,20年保单的平均收益率Benchmark为6.39%。

上图是回看过去25年的具体说明,第2列是每一年S&P500指数的实际走势;红色大横线这一排,反映了在当前封顶值下,当年的收益计息情况:如在2003年,市场上涨26.38%,保单收益达到封顶值,计息锁定为9.75%;红色小横线部分代表25年的保单年平均计息。

上图是回看过去25年的具体说明,第2列是每一年S&P500指数的实际走势;红色大横线这一排,反映了在当前封顶值下,当年的收益计息情况:如在2003年,市场上涨26.38%,保单收益达到封顶值,计息锁定为9.75%;红色小横线部分代表25年的保单年平均计息。

通过简单的对比,我们可以看出,“全面保障型”的保单产品,能提供更多的保障,如涵盖癌症,中风,心脏病等理赔。而“资产管理型”的保单产品,即使是最基础的标准账户,也拥有更为强大的财富增值潜能。如下图所示。出于篇幅的限制,本文不再继续评测北美安联保险公司的精选型账户,以及分红型指数账户的表现。

现在,问题来了,无论是全面保障型产品,还是资产管理型产品,还是7/3比例或者5/5比例的综合型产品,美国成熟的金融保险市场上,给我们提供的产品选择,实在是太多了。而作为投保人,我们可以怎么选择呢?

美国人寿保险指南社区的看法

在“美国人寿保险指南投保攻略(二)”一文中指出,投保哪一款产品,具体还是要看我们自己的实际需要。

大量的保费存入到“资产管理型”保单账户里,在我们面临一些特殊的重大生前变故时,面临着持有巨额保单,但可能却丝毫帮不上忙的窘境。

而大量的资金注入到“全面保障型”的保单产品,又是一种资金利用效率极低地“粗放型”投保,得到的财富增长,又是一个差强人意的结果。

从专业的角度,全面保障,和更强大的资管和财富增值潜力,这两者其实并不冲突,避开夹在中间的鸡肋产品和设计方案是关键,后期的常年专业管理和维护,也是一个必不可少的环节。

而投保选品和方案设计,依然有很多经验和Tips可以遵循。我们的看法是,寻求和专业性强的独立保险顾问经纪(Broker)的共同合作,是一个更好的选择。

在$500万至$800万保额的财富规划区间,寿险指南社区里的专业经纪公司,向编辑分析和讲解了更加精细化的设计方案,帮助投保人显著提升保费效率,达到同等年度保费,兼顾保障的福利和提升“资产管理”ROI两大优点,美国人寿保险指南©️也将在之后的评测专栏中进行演示。(全文完)

(>>> 评测|“别人家”保险一年“赚20%”,而我为什么只有不到10%?揭秘Cap影响下的保单收益 )

(>>>科普贴|美国指数保险和退休年金中,最常见的4种指数策略有哪些 )

(>>>推荐阅读:癌症,中风,心脏病理赔等“全面保障”的人寿保险是什么意思? )

附录

01.“Stocks post best annual gain in 6 years with the S&P 500 surging more than 28%”,12/31/2019,CNBC,https://cnb.cx/2ZyAwzR

*本文使用图例和数字,来自于不同投保人实际持有的具体保单合同文件和文章发布时保险公司公开像消费者提供的数据指标,本文并非投保的建议,仅用于向投保人进行教育和说明的目的。