在美国人寿保险指南社区经纪的实际工作中,我们会为不同的华人客户提供量身定制的财务保障规划组合,客户也会提出和分享他/她们关于投保和财富管理相关问题的疑惑。

其中,在“保障型”的保单市场领域,金融保险顾问Heather向我们整理和分享出了3个最有代表性,也是客户最常提出的问题:

- 定期寿险是不是最便宜的性价比最高的保险产品?

- 听说终身型保险到了70岁以后成本会飙速,保费高得吓人,是不是真的?

- 额外保癌症,中风,心脏病的人寿保险会不会更贵?普通的什么都不保,只提供纯身故理赔的保险会不会保费成本相对较低?

为了解除投保人心中的疑惑,避免掉入“听说”,“朋友说”,“别人说”等先入为主的认知陷阱里,我们团队为这3个问题绘制了图表,来帮助读者更好的理解美国保单账户的运作理念,维护好自己的切身利益。

Q1: 定期寿险是不是最便宜的人寿保险产品?

是又不是。定期人寿保险,这类产品是一个纯粹的消费品,关于这类产品的特点,我们在这里进行了详细介绍。

回答“是”的理由是,如果预算有限,也明确不打算进行长期的财务规划,仅仅是短期内寻求一个保障或者特定功用——如对30年期的房屋贷款进行风险管理。那么定期寿险是一个好的工具。

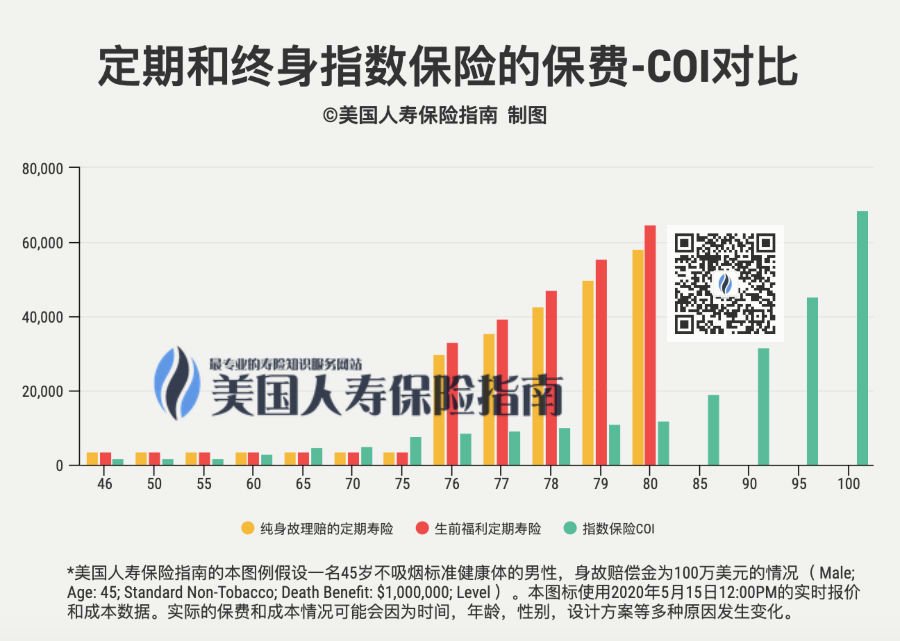

(身故理赔的定期寿险和生前福利定期寿险的保费价格对比图)

(身故理赔的定期寿险和生前福利定期寿险的保费价格对比图)

如上图的对比所示,同一家保险公司,一份只提供身故理赔的定期寿险产品,一年的保费价格为$3,483美元,另一份还额外提供生前福利重大疾病赔付(如癌症等)的定期寿险产品,一年的保费价格是$3,631美元。两者的价格仅仅相差$12元/月,但赔付的触发条件却发生了巨大的改变。相比之下,后者可以说,$12换来的赔付福利更多。

回答“不是”的理由,还得先看Q2。

Q2: 听说终身型保险到了70岁以后成本会飙速,保费高得吓人,是不是真的?

假的。更进一步说,事实可能会跟您的想象完全相反。为了说明这个情况,我们绘制了下面这份图表。图表中对比的终身型保险,我特别选择了“听说保险成本很高“的指数型终身保险。以下产品均由同一家保险公司发行。

在上图中,我们纯粹从买“保障”的角度,把定期寿险这个消费品和终身保单这类金融账户硬拉在一起进行比较。投保人在65岁以前,定期寿险的保费成本没有任何优势。反而体现出投保人越年轻,持有终身型保单账户的年度COI成本就越低的这一特点。

75岁时,30年定期寿险到期了。此时,如果身体状况允许,同时保险公司还愿意继续承保的话,年度保费确实出现了新一轮的飙升,但主角却是“定期寿险”。年度保费价格从3千多直接翻10倍,飙升至$29,917(身故理赔型定期寿险)和$33,211(生前福利型定期寿险)。

而对应的指数型保险的年度保费COI成本,为$8,567美元。

随着时间的增长,定期寿险的年度续保费用继续飙升,到80岁时到达峰值,年度续保费均在$6万美元左右。因此,在65岁退休之后,我们身体健康开始走下坡路,家庭最需要全面保障的时候,定期寿险却成为了最贵的人寿保险产品。

同时,80岁后,由于赔付风险太大,保险公司不再接受定期寿险申请(部分保险公司在新型冠状病毒疫情期间,对70岁以上不予承保定期寿险)。也就是说,拿钱也买不到了。

而反过来看终身寿险的特点,除了能提供终身的保障赔付外,保险成本在100岁时方才达到$6万出头。如果在开设该保单账户时,使用了良好的设计方案,加上前20年里的监控和专业维护,每年的保费成本被现金值收益cover掉,则是一个必然事件(点击查看[保单评测]账户运行原理)。

Q3: 额外保癌症,中风,心脏病的终身人寿保险会不会更贵?普通的什么都不保,只提供纯身故理赔的终身保险会不会保费相对较低?

不会。

对于消费品来说,额外保癌症,中风,心脏病的定期人寿保险会贵一些,这在Q1的图表中已经说明了。

但对于终身型人寿保险这类金融账户来说,根本无法完成跨保险公司之间的比较。

一是由于各家保险公司的精算法则不同,设计思路不同,产品不具有可比性;其次,各家保险公司也努力寻求差异化,避免被比较;因此,想要在一个完全公允的条件下进行测试比较,是一件不可能的事情。

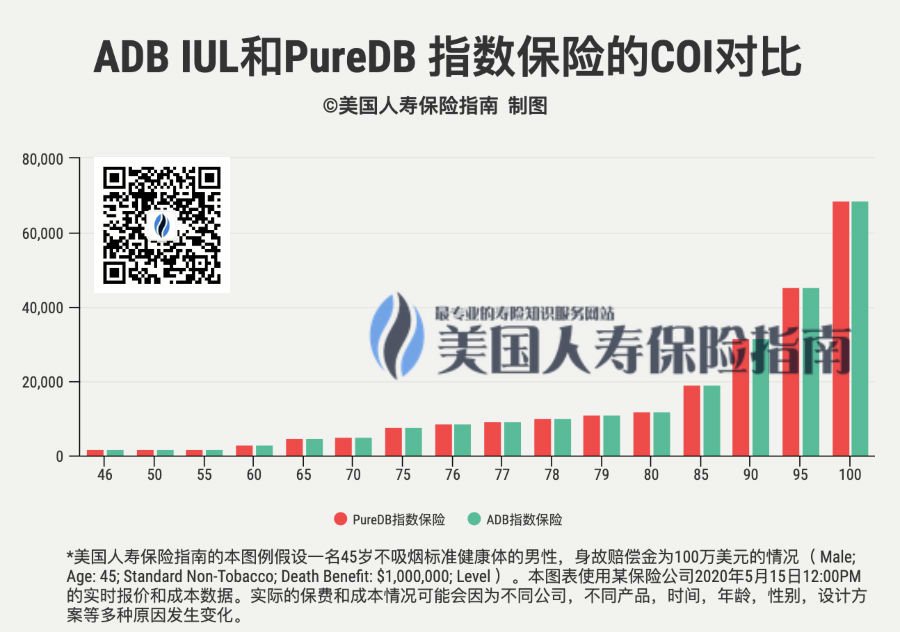

但凡事都有个例外,我们团队最终发现了一家“堪称神奇”的金融保险集团。在这家公司里,旗下既提供了纯粹身故理赔的终身型保险产品(PureDB IUL),后来在市场竞争压力下,又推出了额外生前福利赔付的终身型保险产品(ADB IUL)。对同一家公司旗下的两个产品进行比较,算是一个相对公允体现成本差异的情况,结果如下图。

经过我们的保单成本对比分析,发现两者的COI保险成本根本没有任何差别。这总算是为Q3找到了一个很好的答案。

文章小结

我们希望通过FAQ和专业知识的分享,帮助有心的客户拨开投保过程中的重重迷雾,避免走入投保的误区,避免时光的浪费和财务上的损失。

同时,我们也深知,站在投保人的角度,使用美国金融保单进行全面保障和财富传承规划,不是一个一蹴而就的认知过程。我们的成长经历,生活智慧和财务状态的富足程度,往往奠定了我们接纳和理解一个新事物的深度和广度。

美国的人寿保险,仅仅是一个广泛运用的现代金融工具,帮助不同收入,不同年龄阶段的人群重新进行财富的整合。我们在下面分享了2020年5月15日,“十三邀”专栏生活访谈经济学家陈志武的精彩视频,也许陈老师关于金融工具的洞见,能助推彼此的成长。

(片长44分钟,点击播放,请耐心等待10s载入)

年轻的时候是一辈子最没钱的时候,但是恰恰最需要花钱的时候,这么矛盾怎么来解决,肯定还是需要金融产品来对这些情况进行从新的配置。

金融产品是为自由社会的自由人,提供一些工具。提前安排好未来,方方面面可以想到的,各种不同的风险。不管未来发生什么,不管是灾荒,还是不幸的时候,保持你个人的自由,保护你个人的权益,最大化维护你自己的尊严,不至于低三下四的求助于别人。这就是为什么金融市场是很重要的。

(全文完)