巴菲特的“赌约”故事

2008年初,巴菲特认为对冲基金成本太高,“对不起”收益,在Long Bets网站上,公开发布了一条“十年赌约”。

这条赌约以100万美金为赌注,并指定了一个慈善组织为受益人。

该赌约的内容是,巴菲特主张,在2008年1月1日~2017年12月31日这10年间,如果对业绩的衡量不包含手续费、成本和费用,则标准普尔500指数(以下简称’标普500’或’S&P500’)的表现,将超过对冲基金的基金组合表现。

如果巴菲特赌赢,则可获得其赢得的全部赌金。

主动基金投资 Vs 被动指数投资

在巴菲特提出赌约之后,在众多对冲基金的职业经理人里,只有ProtégéPartners的联合创始人泰德·西德斯(Ted Seides)站出来回应挑战。

他选择了5只“基金中的基金”,希望能超过S&P500指数的业绩。

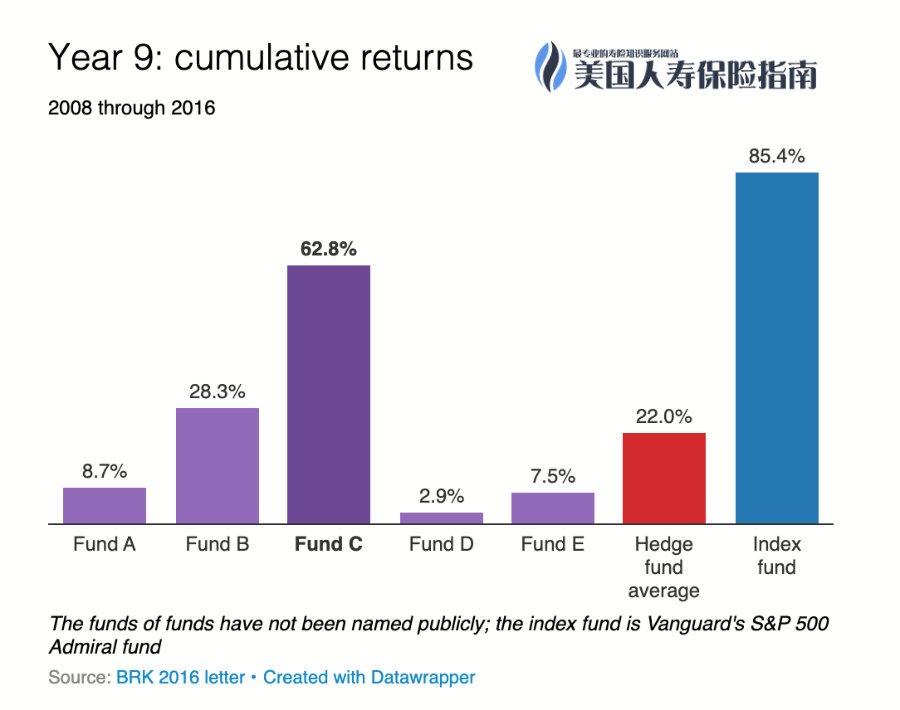

在第9年时,S&P500指数基金收益为85.4%,而对冲基金平均收益为22%。

在第9年时,S&P500指数基金收益为85.4%,而对冲基金平均收益为22%。

10年赌局的结局

巴菲特最终赢得了这场赌局。赌局的结束日期是2017年12月31日,但泰得在这之前,就承认了失败,他写道:“从所有意图和目的来看,游戏结束了。我输了。”

通过一场10年的赌局实践,巴菲特指出了他“最为成功的论点”——包括费用,成本和支出在内,标普500(S&P500)指数基金在10年内的表现,将超过手工挑选的对冲基金投资组合。

“10年赌局”形象地展示了两种相互对立的投资理念:被动投资和主动投资。

2019年的投资市场现状

Bloomberg商业周刊曾描述道,多年以来,码头逐渐停满了基金经理的游艇,而投资者和客户的游艇却不见了。

而经过长达12年的投资行业动荡之后,2019年,成为了行业历史性的一年:从今年开始,现在选择被动投资指数基金的资金量,与在主动投资策略中资金量一样多了。

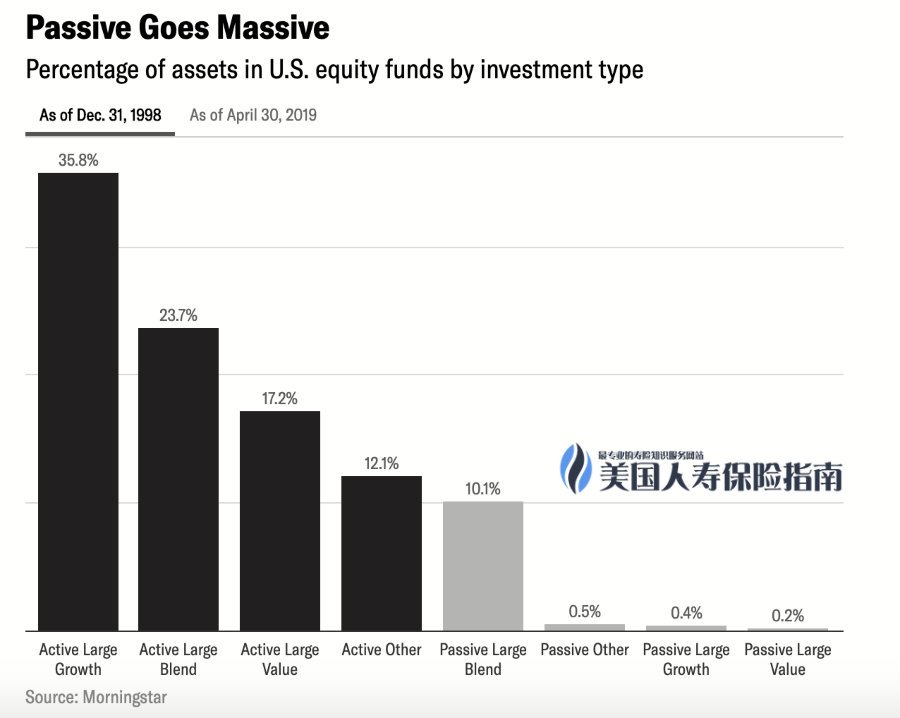

1998年,主动型管理投资是主流

1998年,主动型管理投资是主流

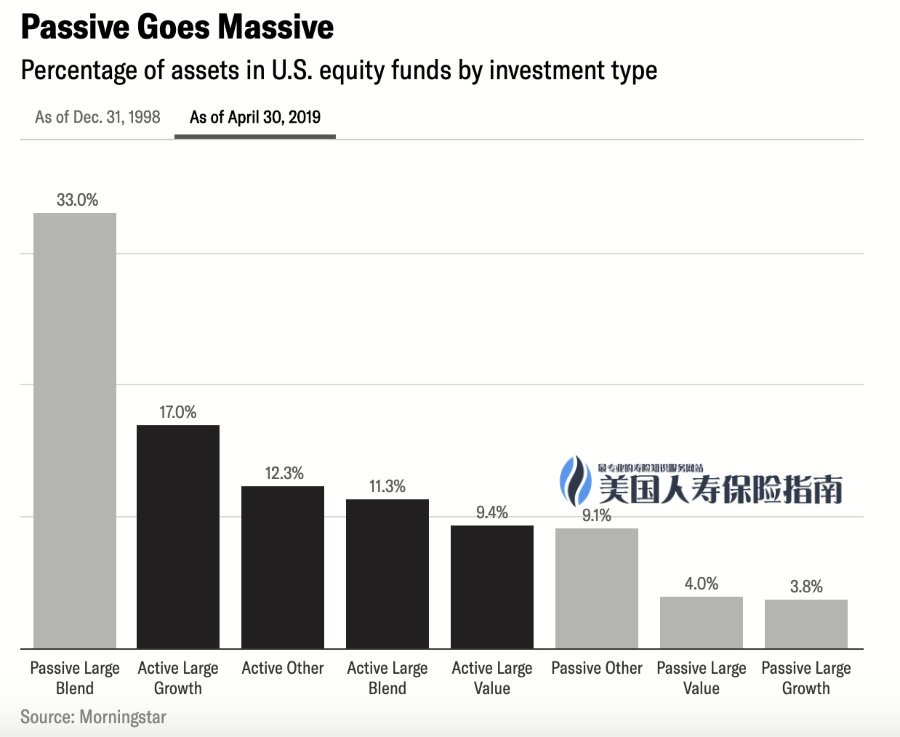

2019年,被动型管理投资成为了主流

2019年,被动型管理投资成为了主流

指数型保险和对投保人的启示

“10年赌局”对于投保人来说,也形象地展示了两种相互对立的投保观念:指数保险,还是投连保险。

随着市场的演进和被动投资观念的教育,在金融保险领域,以被动挂钩S&P500指数,进行“现金值积累”为原理的指数型保险,自1997年面世以来,仅仅用了20年的时间,就占领了24%的人寿保险市场1。而更像“主动管理型”的投资连结型保险,则只维持了6%的市场占有率。

指数型保险这类金融产品,集合了“被动指数”投资的理念和美国保险的福利。保单账户里的资金,通常对标S&P500指数,MSCI指数,或者对标某些机构的指数,来进行资金的积累。而在使用时,拥有税务上的优势。

在现实生活中,以“财富积累”,“退休收入”,“美元资产配置”等规划为目的投保人,通常以OverFunding的方式,来践行“保险”+“被动指数投资”的个体理财观念,完善个体或家庭的风险管理方案和资产组合。(完)

附录

1. “LIMRA 2018Q2市场报告:美国人都买了什么保险?”,美国人寿保险指南网,2018.08.29