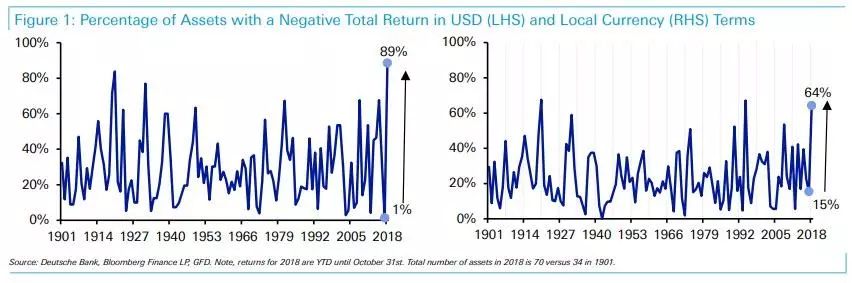

(12/28/2018 )两个月前,德意志银行(德银)发布了惊人的统计发现:截至10月末,89%的资产今年累计负回报,占比为1920年以来最高。

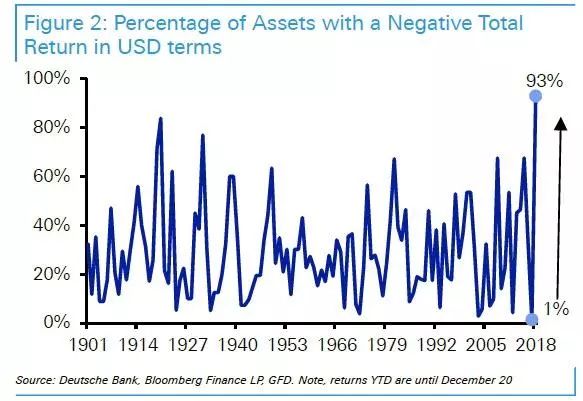

美东时间12月21日周五,德银又发布报告更新了上述可怕的数字:截至12月20日周四,以美元调整后计价,今年累计负回报的资产占比已经高达93%。在德银追踪的资产负回报占比数据中,这是1901年有记录以来的最高比例。

德银董事总经理兼基本面信用策略组全球主管Jim Reid在报告中指出,以下记录美元计价负回报资产占比的图表是今年需求最高的图表,2018年是这一衡量指标有记录以来表现最差的年份,比上世纪大萧条时期还糟。

更耐人寻味的也许是,德银还指出,一年前各资产的表现截然不同。2017年,只有1%的资产全年美元回报为负(实际上是只有菲律宾债券一种),占比为有记录以来最低,是表现最好的年份。

短短一年时间,资产的表现走向了另一个极端。德银认为,这可能不算意外,要考虑到,这期间主要发达经济体央行都在从全球QE的巅峰转向大范围的收紧宽松。

无独有偶,本周初摩根士丹利也在报告中指出2018年是史上最差年份,称除了现金以外,所有资产类别都在下跌,还说:“如果有人希望搞清楚为何今年投资多种资产这么艰难,不用找什么原因了,今年根本无处就可躲。”

以下是摩根士士丹利的各资产美元计价年度回报图表,今年的统计数据截止于12月17日。

事实上,在摩根士丹利发布上述图表后,美股又在本周三美联储公布加息决议后连续大跌。

标普周三和周四接连收创15个月新低,道指两日连续收创14个月新低,纳指周四收盘较8月底高位跌去19.5%,距跌入技术性熊市一步之遥。

本周五,三大指数高开,但最终集体收跌。标普本周累跌7%,创七年多最大单周跌幅,道指和纳指均创金融危机以来、逾十年最大单周跌幅,纳指正式跌入熊市。

德银已经在10月的报告中指出,当全球绝大多数资产的价格都因为货币极度宽松处于历史高位时,集体大跌就是之后会发生的事。潮退的时候,各资产更有可能会几个月集体负回报,而不是风水轮流转,股市差了债市好,或者反之。

在12月报告中,Reid称,德银预计,和2018年的理由一样,2019年也会艰难,但是短期内,市场表现过激,波动过快。但没有什么是预定的。最有可能延长这轮周期的方法也许是,美联储来一次政策失误,没有在通胀走高时收紧货币,或者通胀真的没有回升,如果美联储2019年不加息,收益率曲线可能变陡,帮助风险资产,延长周期。

(美国人寿保险指南网编辑报道 来源:InvestingChannel )