(insurGuru©️财富学院 专栏文章)2019年10月24日, 纳特·弗里德曼(Nat Friedman),Github 42岁的CEO,来到了挪威斯瓦尔巴特群岛(Svalbard)一座废弃的矿井中,亲手把代表全世界人类的共同财富:开源代码,放在了一个保险柜里。

图为斯瓦尔巴特群岛Github代码存放库

图为斯瓦尔巴特群岛Github代码存放库

作为微软公司旗下Github代码库的掌门人,纳特考虑的是,在世界末日来临,现有人类文明完全毁灭后,怎么样来保存和传承代表全体人类文明的非物质财富。选择这样的方式来进行委托保存财富和传承,对于人类文明的延续,具有重大的价值和意义。

图为斯瓦尔巴特群岛全球植物种子库

图为斯瓦尔巴特群岛全球植物种子库

而我们作为个体,尤其是针对在不到30年间累计起了巨大财富的中国(华人)家庭,并不太可能选择把所有资产存放到北极的一个保险箱里。但在面对资产传承,延续家族物质财富和精神财富的问题上,有什么好的存放或处理方式,能有效地帮助我们进行传承这个问题上,不少中国(华人)家庭也面临着同样的选择难题。

因此,insurGuru™️财富学院拜访了 Royal Financial Net 的主事人 Jim。Jim在家族财富和遗产规划传承领域有着20多年的从业经验,本文将分享他关于个人或家庭使用美国的契约工具:信托,来帮助我们传承世代财富的方法,以下是分享内容。

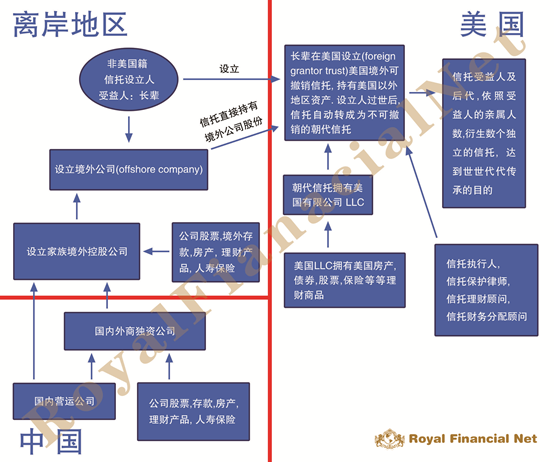

1.利用美国可撤销信托, 持有美国境外资产,传承世代财富

如果信托设立人为非美国税务居民,可以在美国成立可撤销之信托,此信托称之为”美国境外信托 (Foreign Grantor Trust)”,所持有之资产若为美国以外地区的资产。

如此信托设立人过世前,信托没有源自美国的所得,就不会产生美国税负,也没有美国信托持有国外资产必须揭露的问题。

如此信托设立人过世前,信托没有源自美国的所得,就不会产生美国税负,也没有美国信托持有国外资产必须揭露的问题。

信托设立地点在美国,可受到美国信托法律的保护。

一旦非美国税务居民的信托设立人过世,这个可以撤销的信托即转为”不可撤销信托”,称之为”境外非授予人信托” (Foreign Non-Grantor Trust),设立人过世前境外资产的增值,都不需要课征美国税。

设立人过世前信托财产价值的自动增值 (Step Up Basis),未来信托出售此财产时计算的资本利得将会减少,自然达到减税的效果,是筹划美国赠与税遗产税的有效方法。

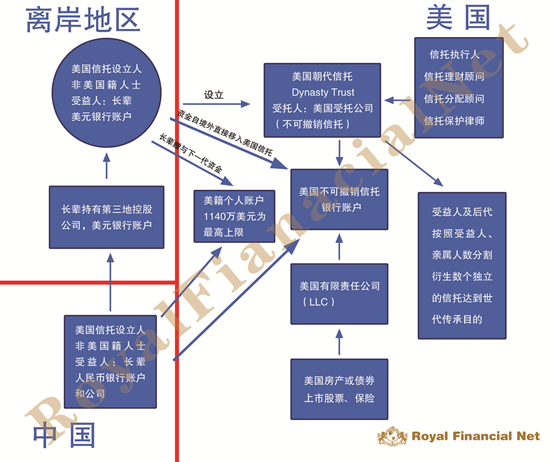

2.利用美国不可撤销朝代信托, 持有美国本地资产,传承世代财富

信托设立人若为非美国税务居民,于美国境内设立不可撤销朝代信托。委托人在信托成立后,将境外资产或美国本地有价证券(如美国股票和债劵)放入信托,无美国赠与税。

设立人过世后,因该信托为不可撤销信托,故亦无遗产税问题。

但从设立之日开始,信托资产就会受到美国法律保障,从信托资产产生的所得就须缴纳美国所得税,持有境外资产将会有财产披露问题。

设立人生前如果想要把境外资产转入美国,长期停留于美国并想传承给美籍后代者,不可撤销信托将成为下一代节省美国传承税(赠与税、遗产税)的最佳工具、且可让子孙避免争产、债务纠纷或离婚请求等问题。

文章小结

关于财富的传承方案和遗产规划方案,需要在专业人士的团队协助下,进行量体裁衣的组合使用。家族财富的传承规划,在现实生活中也仅适用于少部分群体,除了专业的服务费用外,时间成本和信用成本也较高,我们不建议盲目追求,以免产生适得其反的效果。

同时,使用美国的信托契约,进行家族财富的传承,更适合跟社会慈善和公益事业相结合——我们的后代不光继承有前人的物质财富,更有无价的家族精神财富和社会责任感,帮助后人在物质,精神及心灵层面上能更加充实和富裕,达到真正意义上的家族传承的目标。

(Royal Financial Net©️版权所有 美国人寿保险指南网编辑发布)

关于Royal Financial Net©️

Royal Financial Net,中文名称皇家财经网,是一家基于回馈客户和保险经纪人或公司的美国人寿保险大盘代理商,代理美国50家A级保险公司的产品和计划,并依客户需求,提供美国以外地区的保险商品,为极高端的客户量身定制保单方案。