信托是高净值家庭在财富传承中不可忽视的工具。它通过资产保护、灵活分配和隐私保障,解决了代际财富转移中的诸多挑战。以下是信托的核心亮点:

- 资产保护:信托能将资产与债务、法律纠纷隔离,避免外部风险。

- 灵活分配:可根据家庭需求设定条件、时间或分期分配方式。

- 隐私保障:避免公开遗嘱认证程序,保护家庭资产信息。

- 税务优化:通过隔代信托、慈善信托等,降低遗产税和赠与税。

数据显示,97%的高净值人士选择信托作为财富传承工具,预计未来十年将有18万亿元人民币通过信托完成转移。信托不仅是财富管理的工具,更可融入家族价值观,助力长期规划。

接下来将详细解析信托的功能、案例及如何有效规划。

【资产传承】两大信托组合 财富传千代!! 如何灵活运用信托 全方位守护资产 安全传承子孙? 信托2大优点: 避开遗产验证、按照遺囑分配財產! | 遗产继承 | 美国生前信托 | 华人美国通EP63

关于财富传承信托的研究数据

信托财富传承市场数据与家庭选择动机统计

高净值家庭选择信托进行财富传承

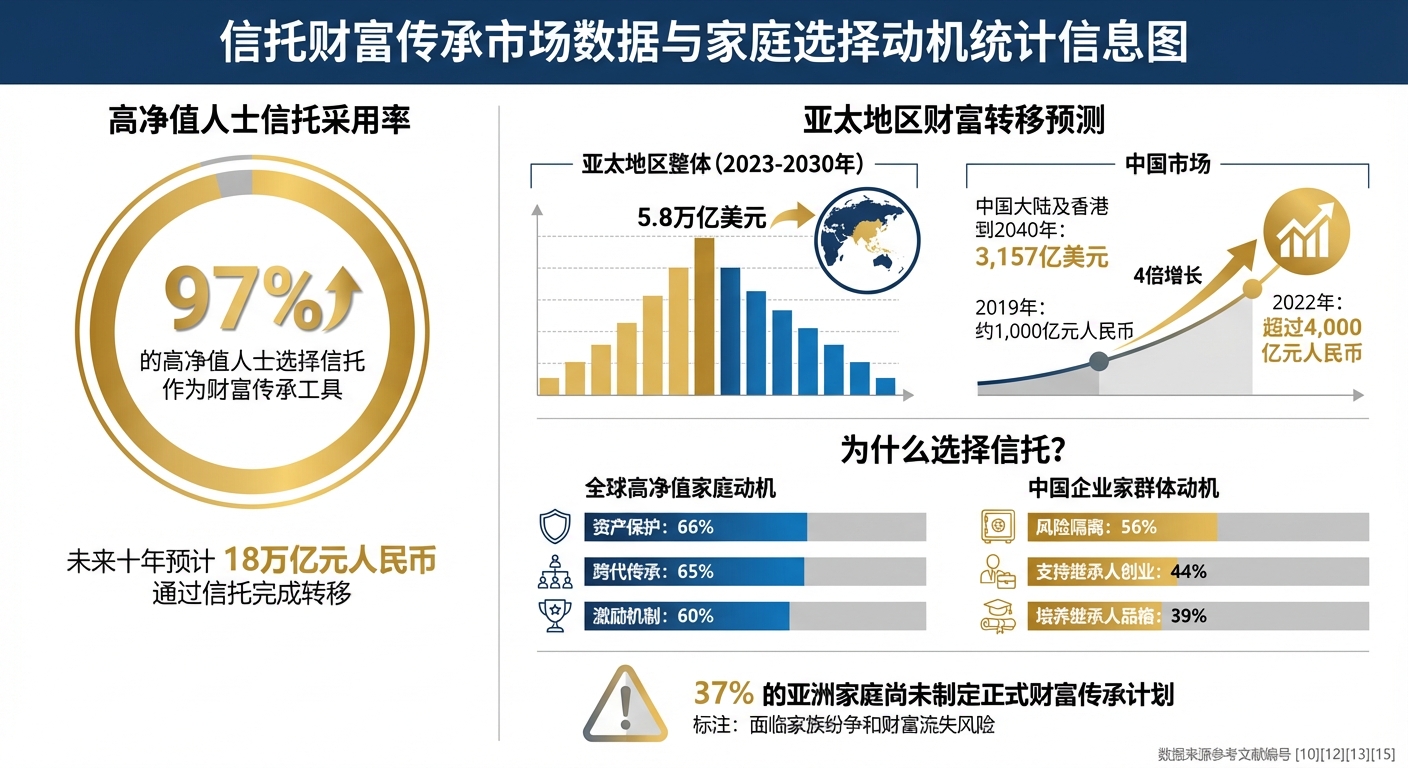

数据显示,信托在高净值人群的财富传承规划中扮演着不可或缺的角色 – – 97%的高净值人士选择信托作为财富传承工具。未来十年内,预计将有18万亿元人民币的财富通过信托等方式完成代际转移。

在亚太地区,从2023年至2030年,高净值和超高净值家庭预计将转移高达 5.8万亿美元 的财富。其中,中国大陆及香港地区的财富转移规模尤为突出,到2040年预计总额将达到 3,157亿美元。此外,中国家族信托市场也在快速增长:管理资产规模从2019年的约1,000亿元人民币,跃升至2022年的超过4,000亿元人民币。这些数据清晰地展现了信托市场的迅猛发展和其在财富传承中的关键地位。

这些趋势不仅体现了信托工具在财富传承中的重要性,也表明家庭对信托功能的需求正在不断多样化。

家庭选择信托的原因

财富转移的庞大规模揭示了高净值家庭为何日益重视信托的多重功能。调查显示,66%的受访者 将资产保护列为首要目标,这表明家庭对债权人索赔和法律纠纷的风险尤为关注;65% 的受访者看重信托在跨代传承中的作用,希望财富能惠及子孙后代;另有 60% 的人重视信托通过条款设置激励机制的能力。

在中国企业家群体中,这一趋势尤为显著:56% 的受访者认为风险隔离是设立家族信托的主要动机;44% 希望借助信托支持继承人创业;39% 则关注如何通过信托培养继承人的品格和能力。这些数据表明,现代家族信托的作用早已超越了单纯的财富传递,它还成为了传递家族价值观、塑造下一代的重要工具。

然而,值得关注的是,37%的亚洲家庭 目前仍未制定正式的财富传承计划,这使他们更容易面临家族纷争和财富流失的风险。随着对财富传承需求的不断增加,以及专业服务的逐步完善,越来越多的家庭正通过建立信托来解决这些潜在问题并确保家族财富的稳健延续。

信托如何保护和传承财富

保护资产免受债权人和法律索赔

信托的核心功能之一是将资产与个人的法律责任分离开来。建立不可撤销信托后,资产的所有权会从个人名下转移,这通常能使这些资产免受法律判决或个人债务的影响。

此外,信托中的挥霍条款能够阻止受益人将信托权益作为抵押或质押。这意味着在资产实际分配之前,债权人无法要求偿付。同时,信托还能避免公开的法庭程序,从而进一步保护资产隐私。

需要注意的是,资产保护信托在潜在风险出现之前设立效果最佳。如果在法律诉讼或催收程序启动后才转移资产,可能会面临法律挑战。因此,提前规划至关重要。一般而言,基础信托的设立费用约为$1,000到$4,000,而更复杂的信托费用会更高。

除了保护资产,信托还让家庭能够根据自身需求设计专属的资产分配方案。

定制化分配计划与家族价值观

信托的灵活性让家庭能够按照自己的价值观制定分配规则。例如,可以通过条件分配条款规定,只有在完成某些目标后,例如“获得大学学位”或“年满30岁”时,受益人才能获得资产。这种方法既能防止受益人挥霍资金,又能激励他们追求成长和教育。

通过分期支付的方式,信托可以避免一次性继承,将资产分阶段或以小额增量逐步分配,从而保障长期的财务安全。受托人通常会根据设立人的意图管理资产,并在分配时做出符合家庭利益的决策,这对那些不擅长理财的受益人尤为重要。

此外,特殊类型的信托提供了更多可能。例如,特殊需求信托可为残障家庭成员提供终身照护,同时不影响他们获取政府福利的资格;慈善信托则将慈善理念融入遗产规划中。截至2022年,联邦遗产税免税额已超过$12,000,000,这意味着大多数家庭设置信托的主要目的是更好地掌控资产分配和避免遗嘱认证,而非单纯为了税务减免。

相比传统遗嘱,信托在资产保护和分配控制方面有显著优势。

信托与遗嘱:对比分析

| 特征 | 遗嘱 | 信托(可撤销生前信托) |

|---|---|---|

| 生效时间 | 仅在去世后 | 创建时/丧失行为能力时/去世时 |

| 遗嘱认证要求 | 通常需要 | 通常避免 |

| 隐私性 | 公开记录 | 私密 |

| 资产保护 | 最低限度 | 较强(尤其是不可撤销类型) |

| 分配控制 | 有限(常见一次性分配) | 高(可分期或条件性) |

| 设立成本 | 较低 | 较高 |

总体来说,信托在多个方面优于传统遗嘱。它不仅能让资产在无需法庭监督的情况下快速传递给受益人,还能减少处理时间和相关费用。对于在多个州拥有房产的家庭,信托还能避免在每个州分别进行遗嘱认证的繁琐程序。

不过,需要注意的是,信托只能管理那些已正式转移到其名下的资产。未注入信托的资产仍需经过遗嘱认证。因此,确保所有相关资产(如银行账户和房地产)都以信托名义重新登记是至关重要的步骤。

sbb-itb-3820225

信托实践案例

慈善信托与公益事业

慈善信托不仅帮助家庭实现财富传承,还能履行社会责任。早在1792年,詹姆斯·莱斯利捐赠13英镑设立了“虔诚青年基金”,成为普林斯顿大学首个奖学金基金。这笔资金通过信托结构得以保存和使用,至今已超过230年。这个案例生动说明了信托如何实现财富的长期传承。

在慈善信托的具体形式中,**慈善余额信托(CRT)和慈善先导信托(CLT)**是两种常见选择。CRT允许家庭在一定期限内(最长20年或终身)获得收入流,随后将剩余资产捐赠给慈善机构。而CLT则反其道而行,优先向慈善机构提供固定期限(通常10至20年)的收入,之后将本金转移给家族继承人,同时有效降低赠与税和遗产税。

“慈善余额信托是一种遗产规划工具,可能让您在获得收入的同时,减少当前的所得税以及去世后的遗产税。”

- 克雷格·帕克,Trust & Will助理总法律顾问

自2019年《安全法案》取消“延伸型IRA”后,越来越多家庭选择CRT作为IRA的受益人。这种方式将收入分配期延长至超过新规定的10年期限。此外,通过将增值资产转入慈善信托,还可以在免税信托内出售资产,避免立即产生资本利得税。

房产信托与现代应用

除了慈善领域,信托在资产管理和企业传承方面也展现了强大的灵活性和优势。

**步步高国际(01368.HK)**的案例是一个典型代表。2015年,丁氏家族通过三个家族信托整合持股,将60.05%的股权注入控股公司(万兴国际),从而避免了家族分支之间的股权分散问题。这一安排确保了企业的长期稳定发展,突显了信托在财富传承和风险隔离中的作用。

另一个值得关注的案例是龙光集团。2013年5月,其创始人纪海鹏将公司85%的股权转移至根西岛的家族信托,指定女儿纪凯婷为委托人和受益人,同时通过代理协议保留了管理控制权。这一结构展示了跨境信托的灵活性和可操作性。

在A股市场,濮阳惠成电子材料股份有限公司的创新设计也引人注目。2025年2月,公司实际控制人王中锋与五矿国际信托合作,构建了“家族信托-有限合伙-控股公司”的架构。这种安排不仅保留了对A股上市公司的绝对控制,还兼顾了经济利益和决策权的平衡。

“如果前方没有路,那我们就走出一条路来。”

- 龚乐凡,中伦律师事务所权益合伙人

这些案例清楚地表明,现代信托结构能够灵活应对多种资产类型和家族需求。从慈善事业到房地产管理,再到企业控制权的传承,信托在多代财富管理中扮演着不可替代的核心角色。

有效规划和管理信托

选择受托人与定制信托条款

挑选合适的受托人是确保信托顺利运作的关键。受托人肩负着按照信托条款管理资产并维护受益人权益的重任。对于可撤销信托,委托人通常会担任初始受托人,但需要提前指定继任受托人,以便在委托人失去行为能力或去世时,资产管理能够顺利过渡。

在选择受托人时,家庭需要在个人受托人和机构受托人之间权衡利弊。个人受托人(如家族成员)通常更了解家庭的价值观,但可能因为年龄或健康问题导致管理中断;而机构受托人(如信托公司)则提供专业且持续的管理服务,但通常需要支付相应的服务费用。

此外,定制信托条款也是不可忽视的一环。委托人可以明确规定资产的分配方式和时间,比如保障多段婚姻中的子女权益,或者防止继承人因债务问题而失去资产。合格终止权益财产信托(QTIP)对再婚家庭尤其适用,它能在为在世配偶提供收入的同时,确保剩余资产由指定受益人继承;而隔代信托则直接将资产传递给孙辈,从而减轻子女一代的遗产税负担。

"家族信托被定义为’由信托机构接受个人或家庭委托,提供定制化管理和财务服务,包括遗产规划、风险隔离、资产配置、子女教育、家族治理、慈善事业等。’"

- 中国银保监会信托公司监管部

通过这些定制化安排,信托还可以与人寿保险相结合,为财富传承提供更加灵活和高效的解决方案。

信托与人寿保险的结合

结合人寿保险是优化财富传承的另一种有效方式。不可撤销人寿保险信托(ILIT)是一种常用策略,它可以将保险赔偿金排除在应税遗产之外,从而大幅减少遗产税的负担。

指数型万能寿险(IUL)与信托的结合也能实现多重目标。IUL提供与市场指数挂钩的增长潜力,同时设有最低收益保障,保护本金免受市场波动影响。当IUL保单置于信托中时,其现金价值可以实现税务递延增长,而死亡赔偿金则免于遗嘱认证,直接传递给受益人。这种安排不仅能为支付遗产税或其他费用提供即时流动性,还能保持资产转移的隐私性。

对于高净值家庭来说,通过不可撤销信托持有的人寿保险还具备资产保护功能。此结构将保险资产从委托人的名下剔除,降低了因债权人追索或法律纠纷而失去资产的风险。同时,委托人还能精准控制保险赔偿金的分配时间和方式。

如果您想深入了解如何将IUL与信托结合以实现退休规划、财富传承和税务优化,美国人寿保险指南提供了全面的教育资源,帮助华人家庭更好地掌握这一工具。

信托类型对比

不同类型的信托在规划多代财富传承时各有特点。以下是几种常见信托的对比:

| 信托类型 | 主要用途 | 核心优势 | 税务特点 |

|---|---|---|---|

| 家族信托 | 多代财富传承与家族治理 | 个性化管理、隐私保护、资产隔离 | 可能减少遗产税 |

| 不可撤销人寿保险信托(ILIT) | 税务效率与流动性 | 保险赔偿金不计入应税遗产 | 大幅降低遗产税 |

| 慈善余额信托(CRT) | 慈善事业与收入规划 | 提供收入流,剩余资产捐赠于慈善机构 | 减少所得税和遗产税 |

| 慈善先导信托(CLT) | 慈善支持与家族传承 | 慈善机构优先受益,剩余资产传给继承人 | 降低赠与税和遗产税 |

| 隔代信托 | 跨代传承 | 资产直接传递给孙辈,避免子女一代的遗产税 | 减轻多代税务负担 |

由于各州法律存在差异,建议家庭在设立信托前咨询专业的遗产规划律师,并定期审查受益人和信托条款,以确保这些安排与家庭目标一致,助力实现长期的财富传承。

总结

信托在多代财富传承中提供了三大核心优势:资产保护、税务优化和精准控制。通过受托人管理资产,家庭不仅能有效隔离风险,还能确保财富分配的私密性。这些优势在前文中已有详细探讨。

不可撤销信托是一种强有力的工具,它可将资产从应税遗产中剔除,从而显著降低遗产税的负担。此外,信托的灵活性体现在其分配条款的定制性上。委托人可以根据家庭的价值观,设定资产分配的时间与方式。例如,既能保障再婚家庭中子女的权益,又能为缺乏理财能力的继承人提供保护。同时,将信托与人寿保险相结合(如不可撤销人寿保险信托,ILIT),不仅能使保险赔偿金免于征税,还能提供所需流动资金用于支付遗产税,进一步提升传承效率。而慈善信托则将家族财富与社会责任结合,延续家族价值观。

通过本文中的案例和数据,可以清晰地看到信托在多代财富传承中的重要作用。基于这些优势,建议家庭在设立信托前,务必咨询专业的遗产规划律师,以确保规划更加完善。

FAQs

信托如何帮助实现财富传承中的税务优化?

信托在财富传承中的税务优化作用主要体现在减少赠与税、遗产税以及所得税的支出。通过设立保留受益权信托或递延赠与信托,可以利用税基折算的方式,在资产转移时有效降低赠与税和遗产税。同时,合理运用联邦遗产税免税额和年度赠与免税额,也能进一步减轻税务负担。

对于涉及跨境资产的传承,离岸信托是一种常见且有效的工具。这类信托通常设立在税率较低或免税的地区,并通过税收协定避免双重征税,从而实现更大的税务节约。

此外,信托还能通过将收入分配给受益人,利用受益人较低的个人税率来降低整体的所得税支出。如果信托涉及慈善目的,设立慈善信托不仅能够免除资本利得税,还可以享受遗产税的慈善扣除,从而进一步优化税务结构。

通过与专业税务顾问合作,精心规划信托的架构,不仅能有效保护资产,还能在财富传承中最大限度地降低税务成本。

设立信托时,如何挑选合适的受托人确保多代财富传承?

选择合适的受托人是信托成功的核心环节,这直接影响到资产的安全性和传承的效果。您可以选择两类受托人:专业受托机构(如银行或信托公司)或个人受托人(如家人或值得信赖的朋友)。专业机构通常拥有强大的资产管理能力和法律合规性,而个人受托人在家族文化传承和灵活处理事务方面更具优势。

在做选择时,可以关注以下关键点:

- 专业能力与经验:受托人需要具备丰富的信托管理经验,尤其是在跨境税务领域的知识,以确保资产能够保值增值。

- 诚信与独立性:选择信誉良好的受托人,避免因利益冲突而影响信托的执行。

- 费用透明度:了解管理费用的结构,确保收费合理并与资产规模相匹配。

通过谨慎选择,并结合美国税法(如礼品税和遗产税)的要求,您可以为家族财富的长期传承奠定坚实的基础。

信托在财富传承中相比遗嘱有哪些优势?

信托在财富传承方面相比遗嘱有许多突出的优点。首先,信托可以绕过遗嘱认证程序(probate),这意味着受益人能够更快地获取资产,同时避免因法院程序带来的高额费用和时间延误。

其次,信托具备税务规划的功能。通过精心设计,信托可以有效降低遗产税和赠与税的负担,从而提升跨代财富传承的税务效率。

另一个重要优势是,信托能够提供资产保护。设立人不仅可以在生前继续掌控资产,还能防止债权人追讨或因法律诉讼导致的资产损失。此外,信托的灵活性和连续性允许设立人提前设定资产分配规则,从而避免因遗嘱解释不清而引发的家庭纷争。

在美国,信托在实现多代财富传承时,往往比遗嘱更能满足税务优化、资产安全和高效分配的需求。《美国人寿保险指南》致力于为华人社区提供清晰的信托与保险理财知识,帮助您更好地规划跨代传承与美元资产配置。