مقدمة تاريخية لتصنيف منتجات التأمين السنوي الأمريكي

المعاش ، الذي يطلق عليه باللغة الصينية "الأقساط السنوية" ، أو "التأمين السنوي" ، هو عقد تأمين.

تأمين المعاشيعد الحصول على دخل مدى الحياة (بالدولار الأمريكي) بعد التقاعد جزءًا مهمًا من الخطة ، ويوفر لنا وظيفتين مهمتين:

-

- مزايا الادخار / التمويل طويلة الأجل التي تتمتع بامتيازات ضريبية

- معاش تقاعدي "مضمون" مدى الحياة

قبل البدء في هذه المقالة ، إذا لم تكن على دراية بالتأمين السنوي الأمريكي ، يرجى الانتقال إلى InsurGuru © ️ دورة أكاديمية التأمين:3 دقائق لفهم ما هو المعاش الأمريكي (Annuity)؟ما الذي يمكنني استخدامه من أجله؟من يشتري المعاشات؟

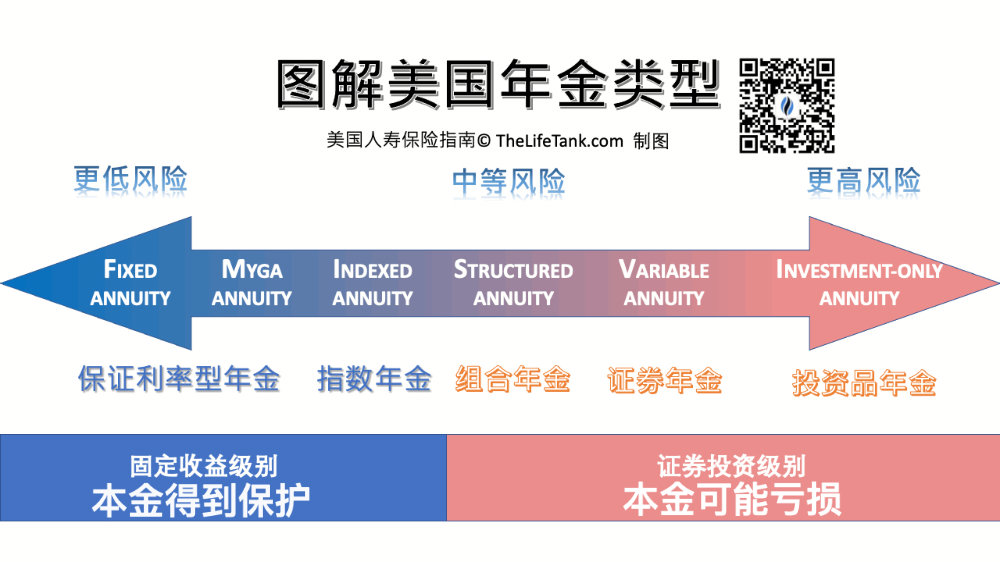

في سوق التأمين على المعاش التقاعدي للعائلة والأفراد في الولايات المتحدة ، تنقسم منتجات التأمين السنوي في الولايات المتحدة بشكل أساسي إلى الفئات الأربع التالية:

- الأقساط الثابتة معاش الفائدة الثابتة

- المعاش المتغير الأمن المعاش

- المعاش المفهرس معاش مفهرس

- المعاش الفوري للدخل المعاش / المعاش الحالي

XNUMX. الأقساط السنوية للتأمين على الدخل الثابت معاش ثابت

تُعرف أيضًا منتجات الدخل الثابت السنوية ، التي يُعتقد عمومًا أنها ظهرت في الولايات المتحدة عام 1795 ، باسم المنتجات التقليديةالمدخرات السنوية.وهو أيضًا نوع أكثر شيوعًا من التأمين السنوي.هو الأساس لمختلف أنواع التأمين السنوي المشتق.

بالنسبة للمعاشات ذات الدخل الثابت ، فإن القياس الأكثر وضوحًا هو ،إنها النسخة الفاخرة من "الوديعة الثابتة"(شهادة الإيداع فائقة الشحن)—— بمجرد إيداع الأموال في شركة التأمين ، نعلم بالفعل معدل العائد الثابت في ذلك العام ، وغالبًا ما يكون معدل العائد هذا أعلى من وديعة البنك الثابتة.

تأخذ شركة التأمين قسط التأمين للاستثمار ،لا يشارك حامل الوثيقة في اختيار أهداف الاستثمار ،【عدم افتراض】 أي خطر.

اعتبارًا من 2023 سبتمبر 09، يكون معدل الفائدة السنوي للتأمين السنوي للدخل الثابت لكل شركة تأمين هو3.5٪ -5٪النطاق العائم.

أي نوع من الناس مناسبة لدخل ثابت المعاشات؟

المعاشات ذات الدخل الثابت مناسبة لعدم الرغبة في تحمل مخاطر السوق على الإطلاق وتحتاج إلى ضمان معدل العائدالمستثمرين المحافظين.

مزايا وعيوب المعاشات ذات الدخل الثابت

| مميزات | عيب |

| الدخل أعلى من الودائع المصرفية | ❌ قد يتم تعديل أسعار الفائدة حيث يقوم بنك الاحتياطي الفيدرالي بتخفيض أسعار الفائدة |

| ☑️ معدل عائد مضمون | ❌ عندما تكون بيئة السوق جيدة ، يكون معدل العائد منخفضًا |

| التعويض عن الوفاة نتيجة حادث | ❌ توجد بعض القيود على السيولة |

| التأخر في دفع الضرائب |

(>>> القراءة الموصى بها:ما هو الدخل السنوي الثابت؟ما هي مزايا وعيوب؟أي نوع من الأشخاص مناسب؟)

المشتقات: MYGA Annuity ، دخل سنوي مضمون متعدد السنوات

دخل سنوي مضمون لعدة سنوات (معاش مضمون متعدد السنوات، صينىالأقساط MYGA)،نعمالتأمين السنوي على الدخل الثابتنوع منالمدخرات السنوية.

انها مثلحساب معاش الدخل الثابتوحساب الوديعة لأجليشبه المزيج منتج أقراص مضغوطة متعددة السنوات ،تستخدم لحل المشكلة التي قد يتم إرسالها وتغيير مصلحة المعاشات التقليدية ذات الدخل الثابت..

ستتأثر فائدة التأمين السنوي التقليدي للدخل الثابت ، مثل فوائد الودائع المصرفية ، بسعر الفائدة القياسي لمجلس الاحتياطي الفيدرالي.إذا خفض الاحتياطي الفيدرالي أسعار الفائدة ، فسيتم أيضًا خفض معدل الفائدة السنوية للتأمين السنوي للدخل الثابت.

تتمثل ميزة حساب تأمين الدخل السنوي المضمون متعدد السنوات في MYGA في أنه عند التقدم لفتح حساب ، يمكنك اختيار تأمين سعر فائدة ثابت "مضمون" خلال فترة زمنية "مضمونة".عادة ما تكون الفترة الزمنية للحصول على "سعر الفائدة المضمون" 3 سنوات و 5 سنوات و 7 سنوات و 10 سنوات.

اعتبارًا من 2023 نوفمبر 9 ، وفقًا لقوة علامة التأمين وفترة الضمان ، يتم توزيع معدل الفائدة المضمون لحساب التأمين السنوي للادخار MYGA في4.00٪ -5.60٪بين، وتتقلب وفقا لبيئة أسعار الفائدة.قبل التقدم لفتح حساب، عليك معرفة أحدث أسعار الفائدة، ويمكنك الاشتراك في البريد الإلكتروني الأسبوعي لتقرير اتجاه أسعار الفائدة للتأمين على المعاش السنوي متعدد السنوات في نهاية المقالة.

من هو حساب الدخل السنوي المضمون متعدد السنوات المناسب له؟

عادة ما تكون المعاشات التقاعدية المضمونة لعدة سنوات مناسبةأكبر من 45 عامًا (بالقرب من سن التقاعد)، غير راغب تمامًا في تحمل مخاطر السوق بالأموال، على أمل الحفاظ على أسعار الفائدة المرتفعة الحالية مقدمًامجموعات.

XNUMX. معاش الضمان متغير المعاش

تأمين معاش دخل الأوراق الماليةالمنتج ، الملقبالصندوق السنوي.ظهرت في عام 1952 مع صعود سوق الأسهم الأمريكية.مقارنة بالتأمين السنوي للدخل الثابت ، يمكن للمؤمن عليه الحصول على حساب الأقساط السنوية للأوراق المالية ،اختر حسابات فرعية مختلفة للأوراق المالية ، مثل الصناديق المشتركة أو صناديق الاستثمار المتداولة أو المؤشرات للاستثمار.

معاش دخل الأوراق الماليةيتميز التأمين ،يتحمل حامل الوثيقة [جميع] مخاطر الاستثمار، دخل الحساب يتبع أداء الاستثمار في السوق.لذا فهو أشبه باستثمار.

أي نوع من الناس مناسبة لدخل الأوراق المالية؟

معاش دخل الأوراق الماليةمناسب لعلى استعداد لتحمل بعض مخاطر السوق والسعي وراء إمكانات عالية العائد،مسافه: بعدما لا يقل عن 10 سنوات من التقاعدمجموعات.

مزايا وعيوب المعاشات للأوراق المالية

| مميزات | عيب |

| ☑️ المشاركة في السوق | ❌ قد يخسر رأس المال |

| ☑️ لديها إمكانات إنتاجية عالية | تكلفة رسوم إدارة الأموال الإضافية |

| التعويض عن الوفاة نتيجة حادث | ❌ توجد بعض القيود على السيولة |

| التأخر في دفع الضرائب | ❌ وظائف المنتج معقدة |

| أهداف استثمارية متنوعة |

(>>> القراءة الموصى بها:ما هو التأمين السنوي للأوراق المالية الأمريكية؟مزايا وعيوب مبدأ العمل والحشد المطبق )

XNUMX. المعاش المفهرس (راتب ثابت ومفهرس)

تضرر حماس المستثمرين الأمريكيين بشدة من جراء "القتل المزدوج للأسهم والديون" في الثمانينيات.في وقت لاحق ، ظهرت منتجات التأمين السنوي على مؤشر الدخل رسميًا في الثمانينيات.

تأمين المعاشرة للمؤشر، تسمى المعاش السنوي للمؤشر الثابت باللغة الإنجليزية، والمختصر باسم FIA.

مقارنة بالتأمين السنوي للأوراق المالية في سوق الاستثمار المباشر،تأمين المعاشرة للمؤشرالميزة الأكبر هي ذلكحامل الوثيقة [لا يتحمل] مخاطر السوق.لا تشارك الصناديق الممتازة بشكل مباشر في السوق ، ولكنها مرتبطة فقط بأداء مؤشر البورصة ، وهناك حد أقصى للدخل ، مما يوفر حماية "الحفاظ على رأس المال".

من أجل زيادة القدرة التنافسية في السوق ، تسمح بعض منتجات التأمين السنوي للمؤشر لحاملي وثائق التأمين بالاختيار بشكل مستقلتحمل بعض مخاطر الخسارة والتكلفة"في مقابل أعلىيتم تحديد عوائد سوق المؤشر (على سبيل المثال.المعاش السنوي للمحفظة، المعاش السنوي لـ RILA).

أي نوع من الناس مناسبة لمؤشر المعاشات؟

المعاشات مؤشر مناسبة لغير راغب في خسارة رأس المال،السعي لتحقيق دخل محتمل في السوق ، ولا يزال هناك عام معين قبل التقاعدمجموعات من الناس.

مزايا وعيوب المعاشات للمؤشر

| مميزات | عيب |

| ☑️ أداء السوق المرتبط | الدخل غير مؤكد ، وهناك سقف |

| ☑️ إمكانية دخل معينة | ❌ توجد بعض القيود على السيولة |

| التعويض عن الوفاة نتيجة حادث | ❌ وظائف المنتج معقدة |

| التأخر في دفع الضرائب |

(>>> القراءة الموصى بها:هل تفهم ما هو مؤشر التأمين السنوي في دقيقة واحدة؟المزايا والعيوب والمجموعات المعمول بها للتأمين السنوي القياسي (الإصدار الأخير))

المشتقات: هيكل معاش

الأقساط المجمعة، وتسمى أيضًا الأقساط المنظمة، أو أقساط RILA، أو تأمين الأقساط العازلة، هي نوع من منتجات مشتقات التأمين على الأقساط وظيفيًا بين "الأقساط السنوية للمؤشر" و"الأقساط الأمنية".

والأقساط الأسيةوبخلاف حماية الاكتتاب الحصرية بنسبة 0%، يمكن لحساب القسط السنوي المدمج أن يختار تحمل بعض مخاطر الاستثمار في السوق مقابل احتمالات الربح المحتملة؛ بسبب جزء من المخاطر المفترضة، قد تحدث خسائر أيضًا.

خصائص حساب التأمين السنوي المجمع هي:يتحمل حامل الوثيقة [جزء] من مخاطر الاستثمار، سيتبع دخل الحساب أداء الاستثمار في السوق وقد يكون محدودًا بمعدل العائد الأدنى.

(>>> القراءة الموصى بها:[Popular Science Post] ما هو حساب التأمين السنوي المشترك؟ما هي مزايا وعيوب مقارنة التأمين السنوي المفهرس؟)

باختصار ، يتم استخدام الأنواع الثلاثة من حسابات التأمين السنوي ومشتقاتها الموضحة أعلاه بشكل أساسي"تراكم وتقدير" الأموال والمدخرات.نوع التأمين السنوي الذي ستشرحه شبكة دليل التأمين على الحياة الأمريكية بعد ذلك هومصمم خصيصًا للمتقاعدين لتحقيق دخل فوري من التدفق النقدي مدى الحياة.

XNUMX. المعاش الفوري

معاش فوري ، يسمى بالصينيةدخل سنوي، المعروف أيضًا باسمالمعاش الفوري.

بعد أن يفتح حامل البوليصة حساب ضمان الأقساط السنوية الفوري لدى شركة تأمين، يقوم بإيداع مبلغ كبير من المال مرة واحدة (تأتي الأموال عادة من حسابات التأمين على الحياة، حسابات IRA، الودائع النقدية، 401K، 403(ب)، وحسابات الأقساط السنوية الأخرى، الخ)، التأمين تقوم الشركة بعد ذلك بدفع المعاشات التقاعدية بانتظام على أساس شهري أو سنوي.وهذا مشابه لمفهوم "الإيداع والاستلام"، والذي يمكن تحصيله مدى الحياة.

خصائص التأمين السنوي الفوري هي:بعد إيداع مبلغ من المال، يمكنك البدء في الحصول على دخل مدى الحياة [على الفور].ولهذا السبب يطلق عليه "معاش الدخل".

هو منتج تأميني مصمم لتوفير دخل تقاعدي مضمون للمتقاعدين.

إيجابيات وسلبيات المعاشات الفورية للدخل

| مميزات | عيب |

| ☑️ بسيطة وسهلة الفهم | ❌ غير قابل للنقض |

| ☑️ مبلغ التقاعد المضمون | |

| ☑️ مجموعة مضمونة مدى الحياة | |

| التعويض عن الوفاة نتيجة حادث | |

| ☑️ الحوافز الضريبية |

متى تفكر في شراء معاش دخل فوري؟

إذا استوفيت أيًا من الشروط التالية ، فيمكنك التفكير في شراء راتب سنوي فوري.

- معاش الحكومة لا يكفي لتغطية المصاريف اليومية الثابتة بعد التقاعد

- التقاعد قريبًا ، أو تقاعد بالفعل

- وفر 200,000 ألف دولار + في التقاعد

- الجسم يتمتع بصحة جيدة وفرصة كبيرة في طول العمر

- ابحث عن مصدر "مضمون" لدخل المعاش التقاعدي ومنتجات التأمين القوية

أحدث معدلات الدخل لمعاشات الدخل (01/2024)

| دخل المعاش التقاعدي المقدر مدى الحياة لإيداع لمرة واحدة بقيمة 200,000 دولار* |

||

| 男性 | 女性 | |

| دخل المعاش مدى الحياة | ~ 1,300 دولار شهريًا | ~ 1,200 دولار شهريًا |

(*سعر الفائدة الحالي في السوق لعام 2024/01، حالة التقاعد عند سن 65 عامًا. يرجى الرجوع إلى عقد التأمين لمعرفة الدخل الفعلي)

ملخص المقال

من "سحب المبلغ الإجمالي" ، والمعاشات السنوية للدخل الفوري التي توفر معاشات تقاعدية مدى الحياة ، إلى المعاشات السنوية لتراكم القيمة النقدية التي توفر أهدافًا استثمارية متنوعة ومزايا إضافية ، يتم تحديث التأمين السنوي في سوق التأمين السنوي للتقاعد في الولايات المتحدة باستمرار. ، تظهر منتجات جديدة إلى ما لا نهاية .

(>>> الاستخدام الموصى به: الأدوات الصغيرة |الحاسبة الذكية للمعاشات التقاعدية الشخصية الأمريكية ، ما المبلغ الذي أحتاج إلى ادخار كل شهر؟)

شركات التأمين السنوي المختلفة لديها أنواع مختلفة من المنتجات وأسعار فائدة المنتجات.للمستثمرين الذين يشترون التأمين السنوي ،الأول هو اختيار "تحمل المخاطر" الخاص بك ، ثم اختيار العلامات التجارية المختلفة لمنتجات التأمين السنوي في فئة التأمين السنوي ضمن "مستوى تحمل المخاطر" هذا.

ملاحظة المحرر: يمكنك الاشتراك بسعر الفائدة الشهري الحقيقي لقسط الادخار السنوي المتعدد السنوات من خلال نافذة الاشتراك في نهاية المقال، أو يمكنك الاشتراك من خلال "أداة تصميم خطة الخدمة الذاتية للتأمين السنوي"للتعرف على حلول محددة بناءً على الظروف الفردية.

نأمل أن يتمكن حاملو وثائق التأمين أولاً من فهم وضعهم وتفضيلاتهم للمخاطر، وبمساعدة المستشارين الماليين المحترفين في مجال التأمين على الحياة، من خلال المقارنة والتحليل والخيارات المعقولة، يمكنهم العثور على منتج التأمين السنوي الذي يناسبهم بشكل أفضل. (ينتهي النص الكامل)

(>>>>القراءة ذات الصلة:الترتيب | 2022Q3 العلامات التجارية الأكثر مبيعًا للتأمين السنوي في الولايات المتحدة وتصنيفات المنتجات السنوية)

(>>> القراءة الموصى بها:العمود يجب أن تقرأ لشراء التأمين السنوي الأمريكي!8 المشاكل الشائعة وسوء الفهم التي تثير قلقك أكثر )

(>>> القراءة الموصى بها:تأمين الرعاية طويلة الأمد في الولايات المتحدة (الرعاية طويلة الأمد) مقدمة لمزايا السعر وعيوبه نافذة إلزامية للقراءة والشراء )