★ تعرف بسرعة على الإقرارات الضريبية في الولايات المتحدة.

لدائرة الإيرادات الداخلية الأمريكية (IRS)ابلغ عن الدخل الشخصي وادفع ضريبة الدخل الشخصية وفقًا لذلك.

يُطلب من دافعي الضرائب إعلان "الضرائب الفيدرالية" و "ضريبة الولاية".

- تقع مسؤولية الضرائب الفيدرالية على عاتق دائرة الإيرادات الداخلية (IRS).

- ضريبة الدولة تتحملها حكومة الولاية للإقامة. (لا تفرض بعض الولايات ضرائب الولاية ، مثل تكساس وفلوريدا وألاسكا ، إلخ.)

- تحتاج إلى ملء إقراري ضريبي مختلفين قبل الموعد النهائي للتقديم ، وإرسالهما إلى مصلحة الضرائب وسلطات الضرائب بالولاية جنبًا إلى جنب مع الضريبة المستحقة الدفع.

خطوات الإيداع الضريبي العامة هي: (سيتم وصف الخطوات بالتفصيل أدناه)

الخطوة 1 │قم بتنزيل أو ملء النماذج الضريبية عبر الإنترنت.

الخطوة2 │ وفقًا لتعليمات ملء النموذج ، قم بملء جميع الدخل الشخصي للعام السابق وخصومات الدخل التي تفي ببنود الإعفاء الضريبي ، وسيتم تلقائيًا احتساب مبلغ ضريبة الدخل الشخصي المستحقة الدفع في النموذج.

الخطوة 3 │قبل الموعد النهائي للإيداع الضريبي ، أرسل النموذج والمال إلى دائرة الضرائب عن طريق البريد أو التقديم عبر الإنترنت (الملء الإلكتروني).

※ بالنسبة لأصحاب الأجور العامة (الدخل W2) ، عادةً ما يحصلون على خصم ضريبي من الحكومة (الفيدرالية والولاية) بعد تقديم الإقرار الضريبي ، لأنه في وقت استلام رواتبهم ، تم اقتطاعهم بالفعل أعلى من الضريبة المستحقة ( استقطاع الضريبة) ، حتى تتمكن من استرداد الضريبة (استرداد الضريبة) بعد إعلان ضريبة الدخل الخاصة بك. ※

★ WHO│Who يحتاج لإعلان ضريبة الدخل؟

مواطنون أمريكيون

المقيمين الأجانب مع حق الإقامة القانوني

أ) أصحاب الإقامة الدائمة ، مثل حاملي البطاقة الخضراء

ب) المقيمين مع الوضع E.

ج) المقيمون في حالة H.

د) أولئك الذين كانوا في الولايات المتحدة لأكثر من 183 يومًا في غضون ثلاث سنوات (مهاجرون من غير الولايات المتحدة ولكن لديهم دخل أمريكي)

★ ما نوع الدخل الذي يجب الإعلان عنه؟

يجب الإعلان عن جميع الدخل المكتسب في العالم على النحو التالي: الرواتب ، والعمولات ، والأجور ، والمزايا الإضافية ، والإكراميات ، وخيارات شراء الأسهم ، والفوائد ، والأرباح ، وأرباح الشراكة ، وأرباح الأرباح الرأسمالية ، ودخل المعاشات التقاعدية ، ودخل تعويض البطالة ، وأرباح اللعبة ، والدخل الأجنبي

●إعانات البطالةيجب أيضًا الإعلان عن الذهب.

● الضرائب الفيدراليةالضرائب العالمية،لكن ليس الازدواج الضريبي.إذا تم فرض ضريبة على جزء من الدخل في بلد آخر ، فيمكن خصم الضريبة المدفوعة مباشرة من الضريبة المستحقة في جدول ضريبة الدخل (الائتمان الضريبي الأجنبي).

● أهداف الولايات المتحدةالدخل في الخارجكل شخص لديه مبلغ معين من الإعفاء الضريبي كل عام.

تنطبق متطلبات الأهلية للإيداع الضريبي لعام 2017 لمعظم دافعي الضرائب:

★ متى متى يجب أن أعلن؟

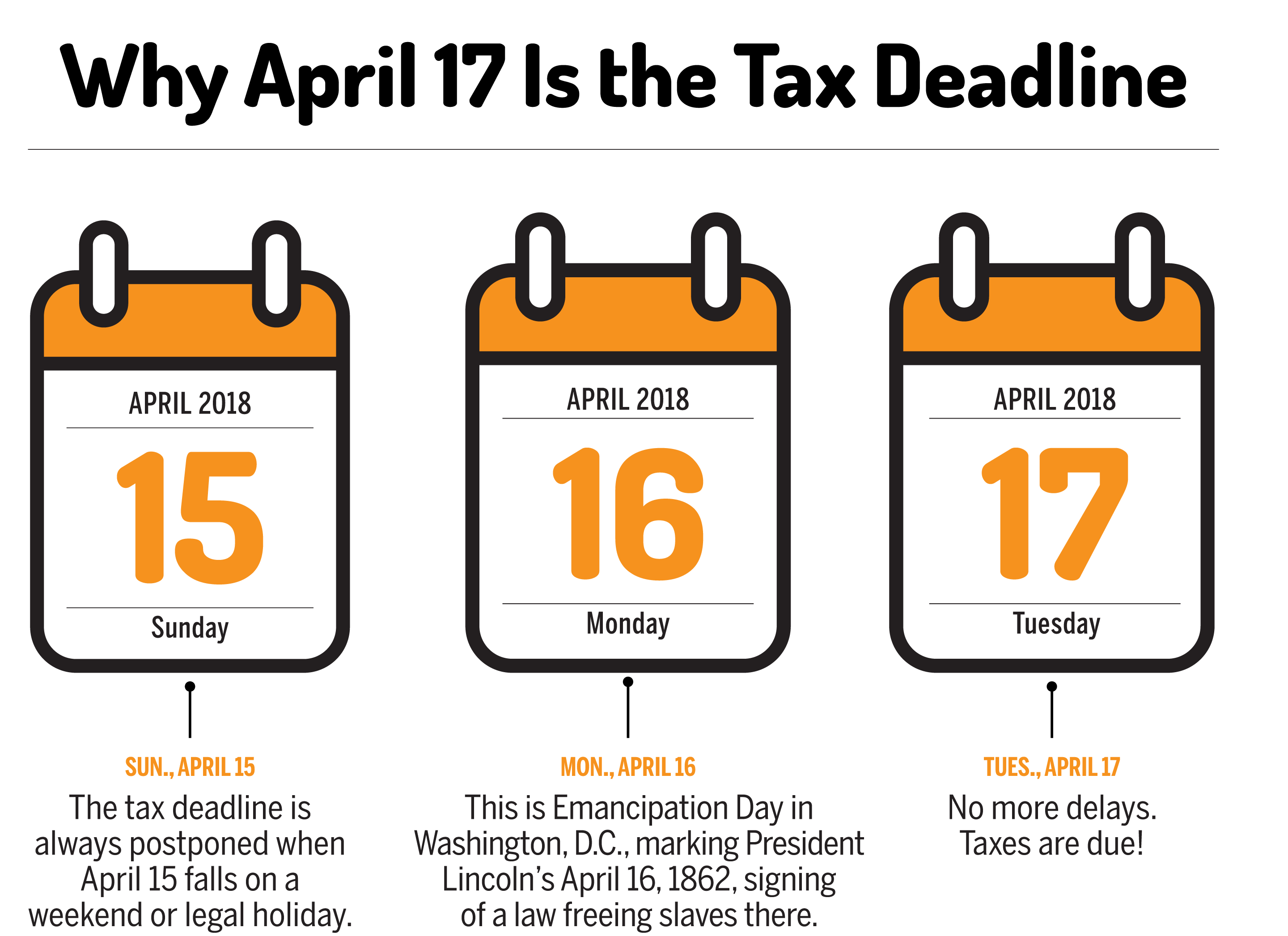

سنوييوم 4 مايو 15يقدمالضرائب الفيدرالية والولائيةالموعد النهائي لاستمارة الإعلان.(⚠الموعد النهائي للتقديم في 2018 هو 4/17/2018)

إذا صادف الموعد النهائي يوم السبت أو الأحد أو يوم عطلة رسمية ، فسيتم تأجيله إلى يوم العمل التالي.إذا كان العنوان البريدي للمغلف صحيحًا وكان تاريخ ختم البريد قبل الموعد النهائي ، فسيتم اعتبار الإقرار الضريبي مقدمًا في الوقت المحدد.

إعلان متأخر:

●若無法準時於4/15前報稅者,可申請延期6個月申報(至10/15)。若要取得自動延長6個月的報稅時間,必須在報稅截止日前(4/15)提交4868表。ومع ذلك ، لا يزال يتعين على دافع الضرائب تقديم الضريبة إلى مصلحة الضرائب في الوقت المحدد قبل 4 أبريل.، وإلا فسيتم تحميلك فائدة الضريبة المتأخرة وستتم إضافة رسوم التأخير (بمعنى آخر ، لن يؤدي الإعلان المؤجل إلى تمديد الموعد النهائي للضريبة).

● إذا كنت مواطنًا أمريكيًا أو مقيمًا أجنبيًا واستوفيت الشروط التالية قبل الموعد النهائي لملء الإقرارات الضريبية ، فيُسمح لك بتأجيل الإقرار الضريبي والدفع لمدة شهرين (حتى 6/15).ليست هناك حاجة لتقديم طلب لتمديد المهلة الزمنية للإيداع الضريبي:

(1) تعيش في بلد آخر غير الولايات المتحدة وبورتوريكو ، والمكان الرئيسي للعمل أو الوظيفة ليس في الولايات المتحدة أو بورتوريكو ، أو

(2) الخدمة العسكرية أو البحرية خارج الولايات المتحدة وبورتوريكو

★ كيف نموذج الإعلان (الضرائب الاتحادية وضرائب الدولة)

تختلف أشكال الضرائب الفيدرالية وضرائب الولاية ، ولكن عملية الإيداع الضريبي للاثنين متشابهة.عملية الإيداع الضريبي للولاية ليست معقدة مثل الضرائب الفيدرالية.عادةً ما يوفر برنامج الإيداع الضريبي المدفوع أيضًا وظيفة الإبلاغ عن ضرائب الولاية.فيما يلي مقدمة منفصلة للنماذج التي يجب ملؤها للضرائب الفيدرالية وضرائب الولايات.(※ بعض الولايات غير مطالبة بدفع ضرائب الولاية.)

【ضريبة فيدرالية】

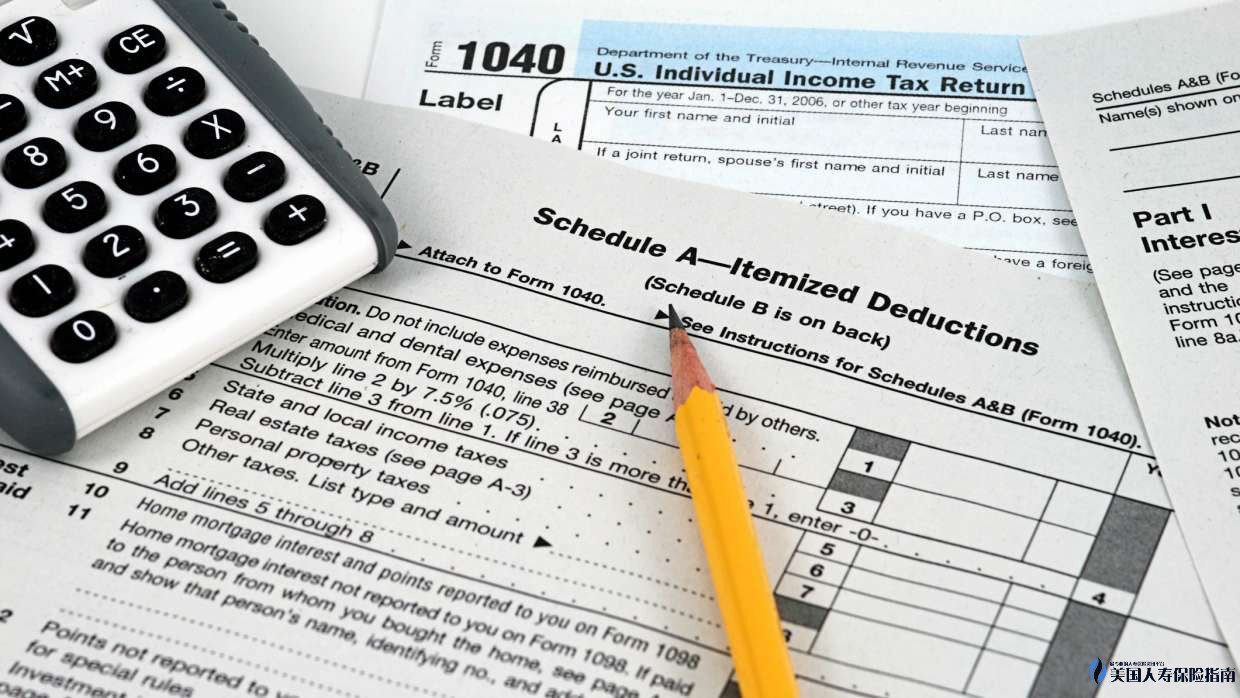

النماذج ذات الصلة للمواطنين الأمريكيين للإعلان عن الضرائب الفيدرالية هي: 1040 و 1040 أ و 1040 إيزي.

●النموذج 1040 هو الإصدار القياسي من الإقرار الضريبي,而1040EZ和1040A則是1040的簡化版本。所有人皆可使用1040進行報稅,即便是符合1040EZ或1040A的使用條件。

● يحتوي كل من 1040EZ و 1040A على قيود على مصدر الدخل ، كما أنهما أكثر تقييدًا من حيث خصومات الدخل المعفاة من الضرائب (الخصومات) والإعفاءات الضريبية (الإعفاءات الضريبية).إذا كان بإمكان 1040 توفير المزيد من الخصومات الضريبية ، فمن الأكثر فعالية من حيث التكلفة أن تستخدم 1040 للإقرار الضريبي.

● العناصر الأخرى التي قد تكون مرتبطة بإقرار ضريبة الدخل الشخصي هي "نموذج إقرار ضريبة الدخل على الشركات 1120 (إقرار ضريبة دخل الشركات الأمريكية)" ، "نموذج تقرير دخل الشركة الصغيرة 1120S (إقرار ضريبة الدخل الأمريكية لشركة S)" ، " شركة محدودة "Report-Form 1065 (US Return of Partnership Income)" إلخ.

● نموذج الإقرار الضريبي القياسي ، صفحتان إجمالاً.

في الصفحة 1 ، هو إجمالي الدخل (إجمالي الدخل) ، مطروحًا منه التعديلات الشخصية (التعديلات) ، والمبلغ المتبقي هو الدخل الإجمالي المعدل الشخصي (AGI).

في الصفحة 2 ، هناك مخصصات شخصية (إعفاء) وخصم من الدخل الشخصي (خصم).بعد طرح هذين العنصرين من الذكاء الاصطناعي العام ،المبلغ المتبقي هو الدخل الخاضع للضريبة ، وبعد ذلك وفقًا لمعدل الضريبة، احسب ضريبة الدخل المستحقة.

الاستقطاعات المعيارية الاختيارية أو الخصومات التفصيلية. (يرجى الاطلاع على الشرح التكميلي في نهاية المقال)

يمكن لجميع دافعي الضرائب استخدام النموذج 1040 لتقديم الإقرارات الضريبية، بغض النظر عما إذا كان يفي بشروط استخدام 1040EZ أو 1040A.

● يحتوي 1040 على العديد من الجداول المرفقة ، فيما يلي قائمة ببعض الجداول الأكثر استخدامًا ، يرجى الرجوع إلى IRS للحصول على إرشادات مفصلة.

─ الجدول أ (الجدول أ)، الاستقطاعات التفصيلية للأفراد.

─ الجدول B (الجدول B)والفوائد والأرباح العادية (الفوائد والأرباح العادية).

─ الجدول C (الجدول C)، دخل العمل الشخصي (الربح أو الخسارة من العمل).

─ الجدول D (الجدول D)، مكاسب وخسائر رأس المال.

─ الجدول E (الجدول E)، ودخل الإيجار ، وتوزيع فائض الشركة ، وما إلى ذلك (الدخل الإضافي والخسارة).

★ كيف تعلن (الضرائب الفيدرالية وضرائب الولاية)

يمكنك اختيار التقديم عبر الإنترنت ، وملء النموذج وإرساله بالبريد بنفسك ، أو استخدام برنامج احترافي للإيداع الضريبي ، أو أن يكون لديك محاسب محترف يتعامل معه.

إعلان إلكتروني للإيداع الإلكتروني

ضريبة فيدرالية:خدمة الإيداع الضريبي عبر الإنترنت لمصلحة الضرائب

ضريبة الولاية:الرجاء الانتقال إلى نظام الإعلان المجاني على الموقع الرسمي لحكومة الولاية ، مثل خدمة الإعلان الضريبي عبر الإنترنت لحكومة ولاية كاليفورنيا

الاستعلام عن تقدم استرداد الضرائب عبر الإنترنت

ضريبة فيدرالية:يمكنك التحقق من تقدم استرداد الضرائب الفيدرالية عبر الإنترنت.

ضريبة الولاية:يمكنك التحقق مباشرة من المواقع الرسمية لحكومات الولايات.

بشكل عام ، يستغرق الأمر حوالي 7-14 يوم عمل لاسترداد الضريبة على الإيداع الضريبي عبر الإنترنت ، ويستغرق إرسال نسخة ورقية بالبريد من 1-3 أشهر تقريبًا. يمكنك التحقق من التقدم عبر الإنترنت في أي وقت.

يجب على أولئك الذين يرسلون نسخًا ورقية من ضرائب الولاية أن يدركوا أن عنوان الاستلام (صندوق البريد) "للحصول على استرداد ضريبي" و "طلب ضريبة" قد يكون مختلفًا ، مثل كاليفورنيا.

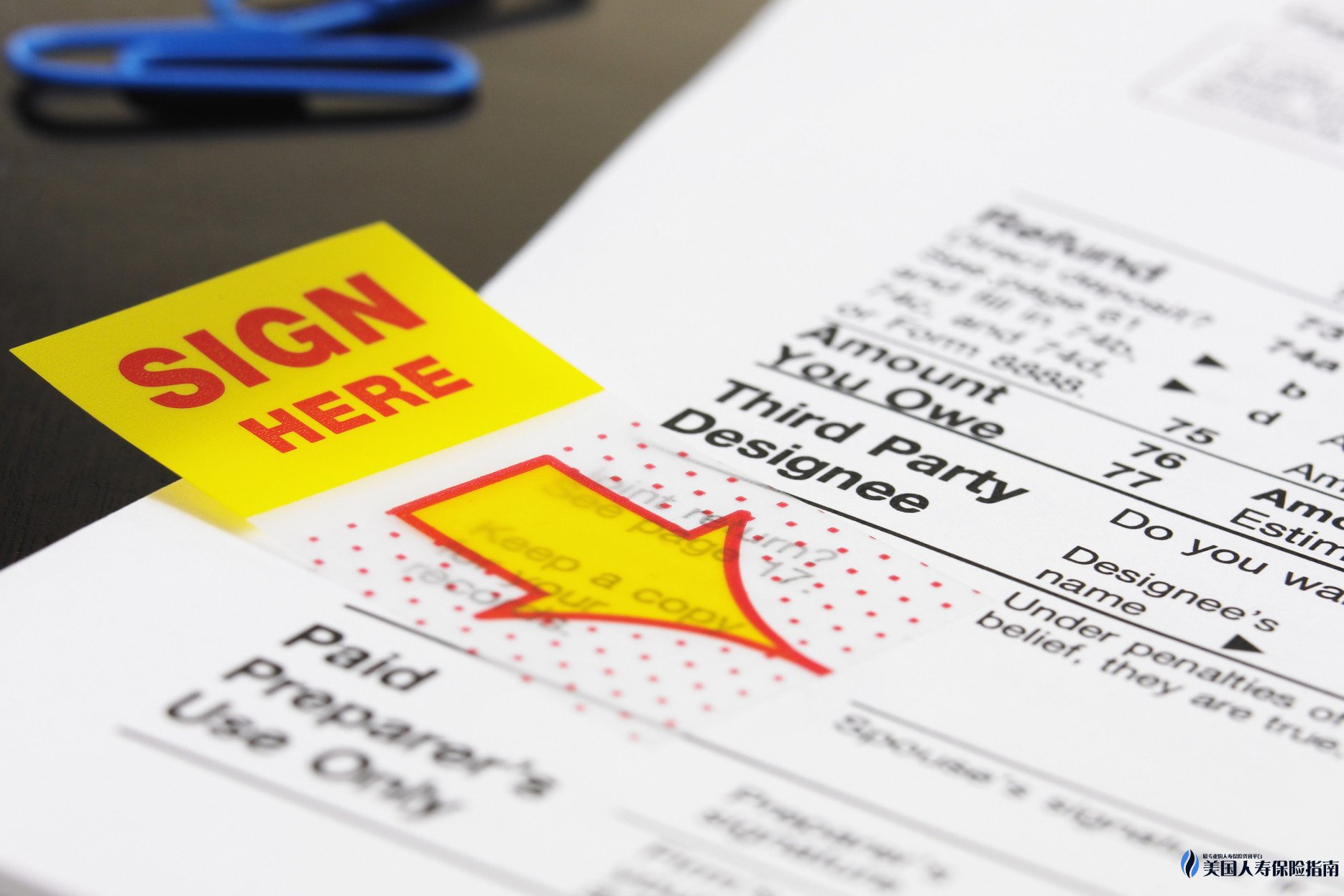

يجب توقيع جميع النسخ الورقية قبل الإرسال.

★ كيف | كيفية تقليل خصم الدخل الخاضع للضريبة (الخصم)

← ينقسم إلى طريقتين ، "خصم الإدراج" و "الخصم القياسي".

الاستقطاعات القياسية

- ستختلف مع دخل دافع الضرائب ، وعمره ، وحالة الإيداع الضريبي ، والعمى والتضخم ، وتختلف الخصومات القياسية كل عام.

- لا يمكن للجميع استخدام البدل القياسي.

- إذا تم استخدام طريقة الخصم المعدَّد ، فلا يمكن استخدام البدل القياسي.

خصم قياسي إضافي

إذا كان عمرك 65 عامًا أو أكثر في نهاية السنة الضريبية ، أو إذا فقدت بصرك قبل اليوم الأخير من السنة الضريبية ، يمكن لدافع الضرائب الحصول على إعفاءات ضريبية إضافية.

─ إذا كنت أنت أو زوجتك تبلغ من العمر 65 عامًا أو أكبر أو أعمى في نهاية السنة الضريبية ، فيمكنك المطالبة بمخصصات قياسية إضافية عن طريق التحقق من العمر أو العمى في النموذج 1040A أو النموذج 1040.غير متوفرهنموذج 1040EZ (إقرارات ضريبة الدخل للأفراد أو المشتركين بدون معالين) للإعلان عن البدلات المعيارية الإضافية.

الخصم المعياري للمُعالين

إذا كان بإمكان دافع ضرائب آخر أن يعلن أنك معال ، فإن حد الخصم الضريبي القياسي الخاص بك هو (1) 1,050 دولارًا أو (2) دخلك بالإضافة إلى 350 دولارًا ، أيهما أعلى (لكن إجمالي الإعفاء الضريبي لا يمكن أن يتجاوز البدل القياسي الأساسي لحالة الإيداع الضريبي الخاصة بك ، الأرقام أعلاهعام 2017البيانات).

من لا يستطيع التمتع بالخصم القياسي

- متزوج ومقدم بشكل منفصل ، يستخدم الزوج الخصم المعدود

- قام الفرد بتغيير دورة السنة المالية الخاصة به ، بحيث تكون دورة تقديم الإقرارات الضريبية أقل من 12 شهرًا.

- العقارات والصناديق الاستئمانية والصناديق الاستئمانية العامة والشراكات

- هناك أجانب غير مقيمين أو أجانب بهويات مزدوجة خلال جزء من العام ، ولكن الخصومات القياسية متاحة للاستثناءات التالية:

- أجنبي غير مقيم تزوج من مواطن أمريكي أو أجنبي مقيم في نهاية السنة الضريبية ، واختار الزوج تقديم الإقرارات الضريبية بشكل مشترك كمقيم في الولايات المتحدة للسنة الضريبية بأكملها.

- يصبح الفرد الأجنبي غير المقيم في بداية السنة الضريبية مواطنًا أمريكيًا أو مقيمًا في نهاية السنة الضريبية لأنه تزوج من مواطن أمريكي أو مقيم في نهاية السنة الضريبية واختار تقديم الضرائب بشكل مشترك مع زوجته كمقيم في الولايات المتحدة طوال العام الضريبي.

- الأفراد الذين كانوا أجانب غير مقيمين أو أجانب ذوي وضع مزدوج في العام الحالي.إذا تزوج أجنبي غير مقيم من مواطن أمريكي أو مقيم أجنبي قبل نهاية العام ، واختار دفع الضرائب كمقيم في الولايات المتحدة.

الاقتطاعات مفردات

إذا كان الخصم الذي تم تعداده أعلى من الخصم القياسي ، أو إذا تعذر استخدام الخصم القياسي ، فاستخدم طريقة الخصم التي تم تعدادها.

استخدم النموذج 1040 ، الجدول أ (الجدول أ من النموذج 1040) للإدراج والتعبئة.

سرد عناصر الخصم

- الضرائب التي دفعتها:ضريبة الدخل أو ضريبة المبيعات ، وضريبة العقارات ، وضريبة الممتلكات الشخصية ، وما إلى ذلك التي تدفعها الدولة والحكومة المحلية.

- هدايا للأعمال الخيرية:المساعدات الخيرية.

- المصاريف الطبية وطب الأسنان:جزء من مبلغ المصاريف الطبية وعلاج الأسنان.

- الفائدة التي دفعتها:مثل فوائد الرهن العقاري.

- خسائر الإصابات والسرقات:فقدان سرقة كارثة غير مؤمن عليه ، إلخ.

- نفقات العمل وبعض متفرقات.:المصاريف التجارية للموظفين غير مدفوعة الأجر ، إلخ.

نحن فريق أمريكي مع مخططي تأمين محترفين ومحاسبين ومحامين.تقديم خدمات فعالة وعالية الجودة في مكان واحد للعملاء ذوي الملاءة المالية العالية والطلاب الأجانب وعائلات المهاجرين الجدد في الولايات المتحدة.

امسح وأضف رمز الاستجابة السريعة أدناه للاتصال بي في أي وقت