人寿保险合同中的Rider,指的是附约,或附加条款。

如目前市面上绝大多数保单几乎必备的“保费减免”功能,或者是非常流行的“生前福利”功能,都是作为单独的附加条款,加入到人寿保险合同里生效,成为保险公司的承诺。

做一个形象的比喻,人寿保险和附加条款的关系,就好比光顾一家牛排餐厅,你光点了一份牛排还不行,还要点搭配的配菜和酱料,这样的牛排享受起来才让你满意。在这里,人寿保险就好比是主菜牛排,而各种各样可以选配的附约,就好比是配菜和酱料。通过选择和确认不同的附加条款,类似于定制的过程,可以搭配出最适合自己需求的保单。

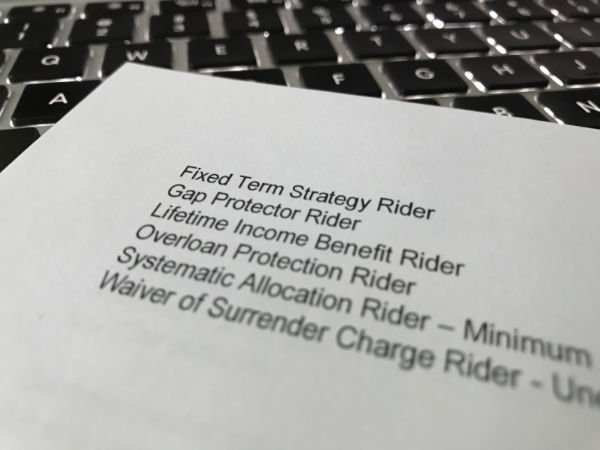

图示:保单合同里常见的Rider清单

图示:保单合同里常见的Rider清单

Rider的作用

Rider的作用,是赋予原来只有基础功能的保单,更多额外的选项和福利。这些选项和福利包括:增减或者减少保额大小的权利,提前提取保费的权利,把定期寿险保单转化为终身寿险保单的权利等等。作为配菜,Rider也是需要购买的,选择的Rider越多,意味着可能要为这些额外的福利付出更多的费用。总的来说,额外的费用不会太高。很多Rider也是免费的。

如何选择的Rider

在签发的人寿保险保单里,每一款Rider都会有详细的介绍。每一款Rider的本意都是用来增强保单的功能。以下是人寿保单中几类常见的Rider:

如果你遭遇残疾

1. 保费减免条款(Waiver of premium rider)

通过选择这个Rider,当你不幸伤残无法工作的时候,这个条款用来保护你不用在这个情况下继续付保费。这个Rider条款通常在人的退休年龄,就是60-65间过期作废。

2. 残疾收入条款(Disability income rider)

当你完全残疾,无法工作的时候,保险公司要定期支付一笔钱来作为你的固定收入。同时,这份附加条款会详细约定支付金额的大小,或者事先确定好是在指定的一段时间内进行固定支付,还是在整个残疾期间都进行支付。

一些伤残收入Rider条款只约定对因为事故而导致的残废进行收入补偿,而有一些保险公司的该项Rider对事故和疾病致残都给予固定收入补偿。

如果你在未来想要更多保障

3. 保证承保条款(Guaranteed insurability rider)

这个附加条款保证在未来一段时间内,允许投保人无需进行医疗体检(无需提供任何可承保的证据),就能向保险公司投入更多保费购买更多额外的保额。

它的优点在于,因为你知道你的健康状况在随时改变,风险变得多大,你自己最清楚。那在这个附加条款的保障下,通常是每隔几年,比如3年的样子,你的健康发生了巨大变化,然后你希望继续增大保额,这时候,你可以依据该Rider提出要求增大保额。这时,人寿保险公司将会根据你的年龄来设定新的保费,而不会根据健康这个因素来设定新的保费。

如果有心脏病或者癌症,保险公司可能会直接拒保。但是有这个Rider的存在,投保人购买保单时如果身体健康,那后期出现的心脏病或者癌症也可能得到更多的保额保护。

如果你考虑未来把定期寿险转化成终身寿险

4. 定期寿险转换条款(Term conversion rider)

定期寿险通常只保障10年,15年,或者20年。而分红型终身寿险和万能险,则是保障终身,所以,无论什么时候你去世,你的受益人都会收到一笔赔偿金。

这个条款允许你无需医疗体检,从一个定期寿险转化终身类型的产品。这个条款对刚入职场的年轻人和新成立的年轻家庭比较有利,因为他们在这个时候,预算不多,而定期寿险费用便宜,终身类型的寿险费用相对贵很多。

要转保单也不是想转就转,通常会有一个必须转换的截止日期。具体的转单方式根据每家保险公司的该附约条款内容而略有不同,在选择这个保单的时候可以具体了解。

如果为了应对未来的严重疾病

5. 提前支付保额条款(Accelerated death benefit rider)

这则条款基本已经变成人寿保险业界的必备标准条款了,通常也是免费的。

如果你被诊断出重大疾病或绝症,生命只有12个月或者24个月时间,该Rider允许你提前提取部分身故赔偿金。不同保险公司的Rider赔付,主要集中在对这个生命存活期的定义不同,截至目前,美国保险业界普遍对12月存活期的重病患者进行提前赔付。

虽然这项Rider在大多数保险公司那里都是免费的,但是在真正提取的时候,可能会有一笔处理手续费。这笔钱,你可以自由支配。

6. 重大疾病条款(Critical illness rider)

如果你被诊断出保单里面明确含有的病症,如癌症,心脏笔,中方,肾功能衰退或其他重大疾病,保险公司会赔付一笔大额赔偿现金给你。美国健康保险业的做法是报销你的治病开销,而人寿保险业的做法是直接支付现金用于支付治疗过程的一些开销。

在2015年,美国一家老牌保险公司在此基础上,首次推出了意外伤害赔偿附加条款(Critical injury rider),当发生一定程度的昏迷,麻痹,严重烧伤和创伤性脑损伤的时候,保险公司直接进行赔付。

为了应对家庭的意外变故

7. 子女保护条款(Child protection rider)

我们深知,谈论突然失去子女的可能性的时候略显冒犯。但是我们希望把情绪放在一边,来讲解这个Rider的功能。

尽管突然失去未成年子女并不会导致失去收入,但这样的悲剧还是会导致一些财务上的后果,让失去亲人的家庭雪上加霜。这项条款(多见于定期寿险)在这种情况下为失去亲人的家庭提供末期丧葬费用。

应对意外事故的情况

8. 意外死亡赔偿条款(Accidental death benefit rider)

如果你死一场意外事故,这项Rider在常规的身故赔偿基础上,提供额外的赔偿。当额外赔偿金额跟身故赔偿金额差不多的时候,这就构成了双重赔偿。有一些这类Rider对身体残疾也有赔偿,如当你失去了躯干的一部分,或者失明,保险公司都会依照这样的Rider进行赔偿。不过在投保的时候,保险公司会根据你是否有从事高风险的活动或这样的爱好来评估保费。

提前计划退休和老年后的医疗护理情况

9. 长期护理条款(Long Term Care Rider)

长期护理条款,通常简称为LTC Rider,用于给投保人提供长期护理的支出。当投保人在无法为自己提供日常护理时,可以依靠该条款,想保险公司申请提供费用。 在许多情况下,这是每月一次的定期支付,支付款数额通常不考虑是通货膨胀情况。

总结

到底哪一款Rider适合你,并没有一个完全的答案。在选购人寿保险的时候,把什么Rider往你的寿险篮子里放,还需要参考成本,功能等特点。不过基本的建议是,免费或成本极低的Rider,一般都需要加上。同时,和专业的寿险经纪人和分析师讨论确认你的实际需要,也是非常重要的一个步骤。