Cada vez más familias de clase media y superior están comenzando a utilizar el seguro de vida como la configuración básica de la planificación de activos. Echemos un vistazo a las respuestas específicas a algunas preguntas comunes.

¿Cuánta cobertura necesito?

Por supuesto, esto varía de persona a persona. La industria de seguros tiene diferentes algoritmos, algunos se calculan en función del valor de una persona (cuánto dinero puede ganar en su vida), algunos se basan en las necesidades familiares, otros se basan en múltiplos de ingresos, etc.

En circunstancias normales, se calcula según las necesidades de la familia.Si tienes hipoteca debes cubrir el monto total de la hipoteca, si tienes hijos menores de edad se cuenta la pensión alimenticia de 1 mil por hijo al año hasta los 5 años, más cuatro años de estudios universitarios.Si hay una esposa que no va a trabajar, el cónyuge tendrá que dejar varios años de gastos de manutención y así sucesivamente.La suma de estos elementos es la cantidad total de seguro que necesita.En general, si tienes un hijo y una hipoteca, necesitas al menos 18 seguros; si tienes 4 hijos, debes agregar al menos 50.

Al hacer la planificación del patrimonio, calcule cuánto serán sus activos totales ahora y en el futuro, elimine las asignaciones y cuántos impuestos sobre el patrimonio habrá. En la mayoría de los casos, el monto total de su seguro debería ser suficiente para pagar el impuesto al patrimonio .Hemos ayudado a nuestros clientes con un seguro de vida de 1,000 millones, que se calcula según el impuesto de sucesiones.

También existe un cierto límite sobre la cantidad de seguro que una compañía de seguros puede venderle, generalmente 20 veces sus ingresos como límite superior.Es posible que la persona que planifica el patrimonio no tenga muchos ingresos en efectivo, y la compañía de seguros depende de qué tan grandes sean sus activos para decidir cuánto seguro le otorgará.

Haga clic aquí para obtener más información sobre cómo calcular la cobertura de un seguro de vida.

¿Cómo se determina la prima?

Varios seguros, como el de automóvil y vivienda, determinan las primas en función de la probabilidad de accidentes, mientras que el seguro de vida se basa en

De acuerdo con la probabilidad de muerte del asegurado, la compañía de seguros asumirá el riesgo y decidirá si asegurarte y qué tipo de calificación te otorgará.

La compañía de seguros evalúa la probabilidad de muerte del solicitante basándose principalmente en la salud física actual y pasada, el estilo de vida del solicitante, por ejemplo, si participa en actividades peligrosas, si a menudo se come una multa por conducir y factores genéticos familiares.La regla básica es que cuanto mayor es la edad, más caras son las primas. Las primas de los hombres son más caras que las de las mujeres. Los fumadores son mucho más caros que los no fumadores. Las personas que no están sanas son más caras que las sanas.

De esto también podemos concluir que, primero, debes comprar un seguro lo antes posible, cuanto más joven, más barato; segundo, debes ingresar cuando estés sano ahora.Una vez que se compra el seguro, y si no goza de buena salud en el futuro, la compañía de seguros no tiene derecho a aumentar sus primas, y mucho menos cancelar su seguro.

Conocimientos básicos de póliza de seguros

Las pólizas de seguro de vida (póliza) tienenEl asegurado (asegurado), el beneficiario (beneficiario) y el propietario (propietario)Tres elementos.El asegurado toma su propia vida como seguro y el beneficiario recibe una reclamación por muerte después de la muerte.

El beneficiario es generalmente el cónyuge, hijo o familiar de la persona asegurada, o puede ser un fideicomiso, organización o institución.Los beneficiarios se dividen en dos categorías: el primero en línea y el segundo en línea. Después de la muerte del asegurado, la compensación se paga al primer beneficiario en línea, y solo si el primer beneficiario en línea ha fallecido. El segundo beneficiario también se denomina beneficiario contingente.

El titular de la póliza es generalmente el asegurado, pero también puede ser una persona diferente o incluso una persona no física.El titular de la póliza tiene el seguro, puede cambiar el beneficiario, puede pedir prestado dinero del valor en efectivo del seguro y tiene derecho a extender o cancelar el seguro.

Una vez que el asegurado fallezca, el reclamo por fallecimiento será propiedad del dueño de la póliza, no del patrimonio del asegurado, esto es muy importante al momento de realizar la planificación del patrimonio.Si eres una persona muy valiosa, si tienes tu propio seguro, los millones de seguros que tengas en cien años se contabilizarán como parte de tu herencia y también deberás pagar el impuesto de sucesiones. El propósito de pagar el impuesto de sucesiones comprando El seguro también es muy importante.

Por supuesto, puede cambiar el propietario del seguro a su hijo, pero los menores no pueden ser el propietario del seguro. Incluso si un hijo adulto es el propietario del seguro, hay muchos males. Si tiene un divorcio o una demanda, cónyuge y demanda Los acreedores pueden obtener una parte de esta demanda por muerte.

Por lo tanto, el seguro de vida para la planificación patrimonial generalmente no designa a los niños como propietarios del seguro. Una mejor manera es establecer un fideicomiso irrevocable, que será el propietario del seguro.El seguro de vida propiedad de un fideicomiso puede lograr dos propósitos. Primero, el reclamo no se cuenta como patrimonio del asegurado, por lo que no hay impuesto sobre el patrimonio; segundo, porque el fideicomiso es el beneficiario del reclamo y los hijos son solo los beneficiarios de el fideicomiso, no la muerte El beneficiario directo del reclamo, para que pueda evitar la demanda y la división del cónyuge divorciado.

Obtenga más información sobre "¿Qué es un seguro de vida?"

La empresa ofrece un seguro, ¿tengo que comprarlo yo mismo?

Muchas empresas más grandes brindan seguros de vida a sus empleados, generalmente entre 1 y 2 veces su salario. Los empleados no tienen que pagar ni pagar una pequeña tarifa. Si desea comprar más, debe pagarlo usted mismo.

El seguro de la empresa es generalmente más barato, porque las grandes empresas tienen un gran número de personas y tienen descuentos, pero el seguro de grandes empresas tiene tres características principales. Primero, este es el seguro de la empresa que es parte de los beneficios de la empresa. No se puede quitar. Una vez que se vaya, la empresa, ya sea que la despidan, renuncie o se vaya, perderá su seguro.Aunque la tasa de desempleo actual en los Estados Unidos ha caído al más bajo en cuatro años, debido a la incertidumbre política y al deterioro de las relaciones entre China y Estados Unidos, incluso los chinos que trabajan en grandes empresas no deberían contar con un seguro de vida empresarial.

En segundo lugar, el seguro de vida proporcionado por la empresa es generalmente a plazo (Seguro de término de vida), incluso si permanece en una empresa de por vida, una vez que se jubile, su seguro desaparecerá.

En tercer lugar, las primas de los seguros que ofrecen algunas empresas aumentan cada año, o incluso son más caras que las que se compran en el exterior. El motivo es que el seguro colectivo que ofrece la empresa no requiere un examen físico. Algunas personas tienen mala salud y corren el riesgo de Usted es joven y saludable, es necesario compartir esta parte del riesgo para los empleados ancianos y enfermos.Por tanto, la conclusión es que la empresa debe tener un seguro, pero también debe tener su propio seguro comprado en el exterior, que es más confiable.

¿Qué tipos de productos de seguros existen?

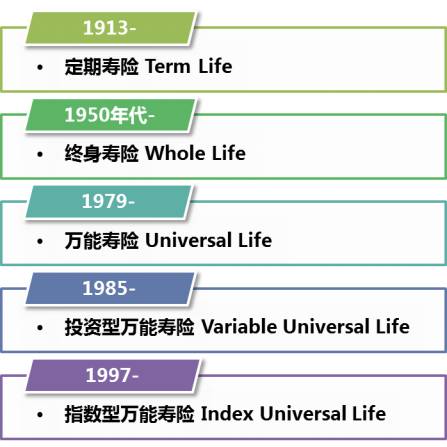

Seguro de vidaDividido en dos categorías: temporal y permanente.El seguro temporal solo cubre 10 años, 20 años y 30 años. Si una persona fallece dentro del período, la compañía de seguros pierde dinero. Después del período, el seguro se perderá.El seguro a término generalmente no tiene valor en efectivo, pero hay un seguro a término más nuevo llamadoSeguro de prima reembolsable(Devolución del plazo de la prima) es diferente. Estipula que si una persona fallece dentro del período especificado, la compañía de seguros pierde dinero. Después de la fecha de vencimiento, la persona sigue viva y la compañía de seguros le reembolsará todas las primas que usted pagado en los últimos 20-30 años.

Por supuesto, este tipo de seguro es aproximadamente un 50% más caro que el seguro de término puro, pero puede recuperar todo el dinero en ese momento, lo que equivale a intercambiar intereses por un seguro.

El seguro permanente es mucho más complicado. Los más comunes incluyen el seguro de vida total participante, el seguro de vida universal variable (VUL) y el seguro de vida universal indexado.Permítanme hablar sobre el Seguro de Vida Entera (WL). WL también se conoce como seguro de vida. Es el tipo más antiguo de seguro permanente. Su prima es fija y nunca cambiará. Siempre que pague la prima a tiempo, el seguro siempre Sé valido.

WL tendrá valor en efectivo en uno o dos años y puede tener dividendos. Después de más de diez años, el valor en efectivo puede ser igual a la prima que pagó. Hay tres problemas más importantes con WL. Uno es que la prima de WL es la más alta entre varios seguros permanentes. El segundo es que la prima no se puede ajustar. El tercero es que no hay garantía escrita de cuántos años será la prima. Como una compañía de seguros familiar para los chinos El producto se llama WL98, lo que significa que, en teoría, la compañía de seguros puede pedirle que pague la prima hasta que tenga 98 años.

Este artículo no quiere decir que WL no sea bueno, sino que WL es más adecuado para el trabajo, ingresos relativamente estables, puede persistir durante mucho tiempo y considerar WL como una forma de ahorrar dinero.Cuanto más tiempo (más de 15 años), más se pueden revelar los beneficios de la WL. WL no es adecuado para la planificación patrimonial porque su prima es demasiado alta, hay demasiado valor en efectivo y no hay garantía de cuántos años se pagará.

Hablemos de VUL, también conocido como seguro de inversión, que vincula la inversión y el seguro.Después de deducir varios gastos, las primas mensuales que paga se invierten en fondos mutuos.Cuando el mercado de valores sube, su valor en efectivo aumenta; cuando el mercado de valores cae, su valor en efectivo cae.Cuando el valor en efectivo desciende a cierto nivel y es insuficiente para pagar las primas y varios gastos, la compañía de seguros le pedirá que pague más.

Si el mercado de valores sigue subiendo, 10-12% cada año, VUL es muy bueno, porque el valor en efectivo aumentará rápidamente; pero si el mercado de valores cae bruscamente, el valor en efectivo también caerá rápidamente.El mercado de valores se desplomó dos veces en los últimos 10 años, y las personas que compraron VUL pueden haber perdido mucho dinero. Otro problema con VUL es que el costo del seguro aumentará cada año, porque su prima equivale a un plazo de seguro de un año o de un año. Cuanto mayor es la edad, mayor es la probabilidad de muerte y mayor es la prima. naturalmente se recogerá., Para compartir el creciente riesgo de muerte.

Tener 40-50 años puede no ser un gran problema, pero después de los 60-70 años, la tasa de aumento de las primas se acelerará considerablemente. Si no acumula suficiente valor en efectivo en ese momento, su seguro estará en peligro. .En ese momento, solo tenía dos opciones: una era agregar primas adicionales, que iban de miles a decenas de miles por año, o renunciar al seguro por completo.Pero si el mercado de valores continúa cayendo, las primas adicionales pueden convertirse en un pozo sin fondo.Si renuncia al seguro, significa que las primas que pagó durante muchos años han sido en vano, o que solo puede recuperar muy poco.

VUL es más adecuado para jóvenes que tienen una gran confianza en el mercado de valores y no le temen al mercado de valores. Las personas de mediana edad mayores de 40 años generalmente no recomiendan VUL, y la planificación patrimonial definitivamente no es adecuada para comprar VUL.

Index UL (IUL) es un seguro relativamente nuevo lanzado en los últimos años. Es el mismo que VUL en que su valor en efectivo sigue al mercado de valores. La diferencia es que VUL sigue a los fondos mutuos individuales, mientras que IUL sigue al índice. S & P500 go. Cuando S&P sube, también sube (hay un techo), pero cuando S&P cae, la compañía de seguros le da la tasa de interés más baja de 1-2%, lo que significa que su valor en efectivo no caerá debido a la caída de las acciones. mercado.

Si teme que el mercado de valores sea volátil y su valor en efectivo caiga drásticamente, pero no quiere perder la oportunidad de un aumento más rápido en el valor en efectivo cuando el mercado de valores suba, comprar IUL es una buena opción.

¿Cómo se comparan los diferentes tipos de seguros?

WL和VUL最大的弊病是你永远不知道保费要付多少年,15年、20年还是一辈子?你不知道,保险公司也不知道。而近几年来推出的Guaranteed UL(GUL)就没有这种模糊不定。不同于以往的WL或VUL,GUL允许你自己选择保费付多少年(3年、5年、10年、15年等)、保险报到多少岁,保险公司书面保证你付了若干年的保费后,保险一定不会断掉(lapse), 一定会保到100岁、110岁甚至125岁, 而且每年的保费还比WL低20%-30%.

La razón es que este tipo de seguro no tiene mucho valor en efectivo, y luego ni siquiera hay valor en efectivo, pero la garantía de su seguro es siempre válida.Si desea comprar un seguro garantizado nunca caducado con la menor cantidad de dinero, GUL es sin duda la mejor opción.Si desea dejar una suma de dinero para sus hijos después de la muerte, comprar este GUL también es el plan más rentable.

Por último, presentaré un tipo de seguro llamado Garantía de Sobrevivencia UL (GSUL), que está especialmente preparado para personas que hacen planificación patrimonial. También se llama seguro de segundo a fallecimiento.Al igual que GUL, también puede elegir la cantidad de años de pago de la prima y la antigüedad del seguro. GSUL es más barato que GUL porque pierde dinero solo cuando la segunda persona fallece.No hay impuesto sobre la renta para las reclamaciones por fallecimiento ni impuesto sobre el patrimonio sobre el fideicomiso. Es la herramienta más económica y eficaz para la planificación patrimonial.

Nuevas tendencias en seguros de vida La industria ha cambiado mucho en los últimos años, una de las características destacadas es que los seguros de vida han comenzado a combinar las funciones del seguro de cuidados a largo plazo y el seguro de enfermedad crítica.Algunos productos de seguros estipulan que si padece enfermedades crónicas, enfermedades graves o enfermedades mortales, puede retirar parte o la mayoría de las reclamaciones por muerte antes de morir.Se usa para tratar enfermedades o hacer otras cosas, lo que rompe con el estancamiento tradicional de los seguros de vida de que solo las personas pueden obtener dinero cuando mueren.

En vista de la vida cada vez más larga de las personas modernas y las mejores y mejores condiciones médicas, las compañías de seguros de vida han presentado gradualmente el beneficio pre-mortem de "puede usar la suma asegurada" después de 2007.Incluye reclamaciones por enfermedades graves, enfermedades terminales, enfermedades graves y lesiones graves, que realmente pueden brindar atención a la familia y curar a los enfermos.

¿Cómo aprueba el seguro la compañía de seguros?

Después de completar el formulario de solicitud de seguro de vida, unos días después, la compañía de exámenes médicos designada por la compañía de seguros enviará a alguien para que realice el examen físico del cliente, principalmente para la toma de muestras de sangre, análisis de orina, medición de altura y peso, y pregunte algunas preguntas sencillas y algunas incluso pueden hacer una sencilla: electrocardiograma.Al mismo tiempo, la compañía de seguros verificará sus registros médicos para ver si el cliente tiene algún historial médico digno de atención.

Si el registro médico del cliente es simple, la compañía de seguros le dará al cliente una respuesta de suscripción basada en los resultados del examen médico y el registro médico: si debe asegurarlo, cuánta cobertura está asegurada y qué calificación le otorgará.Este proceso de aprobación relativamente sencillo solo toma de 3 a 4 semanas.

Si el cliente se ha sometido a una cirugía y ha visitado a un especialista, ajustará el historial médico del cliente del especialista hasta que toda la información esté disponible, y la compañía de seguros no dará el resultado final.Este proceso puede llevar mucho tiempo y puede tardar unos meses o seis meses.

No tiene que pagar todos los exámenes médicos y los registros médicos, pero la compañía de seguros paga por ellos.Si el cliente lo necesita, puede solicitar un informe médico a la compañía de seguros a través del corredor de seguros, que también es gratuito.

¿Cuál es el procedimiento para las reclamaciones por muerte del seguro?

Cuando una persona fallece, la familia debe comunicarse con la compañía de seguros lo antes posible mientras se ocupa del funeral. Por supuesto, es mejor acudir a su corredor de seguros para manejar el reclamo por muerte.Por lo general, debe completar un formulario y proporcionar un certificado de defunción. Si no hay nada sospechoso, la compañía de seguros emitirá reclamaciones por defunción dentro de 1 a 2 semanas en la mayoría de los casos.La compañía de seguros le dará una chequera y usted puede emitir un cheque para obtener dinero o depositar el dinero en su propio banco.

¿En qué circunstancias no compensa la compañía de seguros?

Todos los seguros de vida en los Estados Unidos tienen una cláusula de no suicidio de dos años.A partir de la fecha de la póliza, la compañía de seguros de suicidio no perderá dinero durante los primeros dos años, pero devolverá las primas que pagó durante los dos años a su familia, lo que también es una especie de compensación humanitaria.Después del período no impugnable de dos años, el suicidio también pierde dinero.Entonces, si la persona que compró el seguro falleciera en los primeros dos años, si la compañía de seguros lo encontrara sospechoso, realizaría una investigación para averiguar la verdadera causa de la muerte.

Si fallece 2 años después, habrá proporcionado un certificado de defunción creíble. Generalmente, las compañías de seguros no se preocupan por la causa de la muerte y pierden dinero de inmediato. Si muere después de 2 años, si la compañía de seguros se niega a pagar, la familia puede presentar una demanda.Una vez que las cosas se hagan grandes, serán conocidas por todos y afectarán la reputación de las compañías de seguros.Por lo tanto, si no hay una muy buena razón, la compañía de seguros no se negará a pagar.

Este artículo no es original y se publicará después de su edición y recopilación en este sitio.