Im vorherigen Beitrag haben wir einige Kenntnisse über Versicherungen geteilt, die eingeführt wurdenIndex Universal Life in den Vereinigten Staaten (Index Universal Life, im Folgenden als IUL bezeichnet)) können Sie dem Börsenindex folgen, um Einkommen zu erzielen, ohne Geld zu verlieren, und Steuervergünstigungen erhalten. Als garantierte und garantierte Anlagemethode werden immer mehr Menschen bevorzugt. Derzeit ist diese Art von Finanzprodukten nur in There is verfügbar auf dem US-Markt.

Jeder weiß, dass die jährlichen Kapitalerträge der Hongkonger Versicherung von der Leistung der Investmentabteilung des Versicherungsunternehmens abhängen. Die gängige Index-Lebensversicherung auf dem US-Markt ist nicht direkt an der Börse beteiligt und verwendet risikoarme Anleiheninvestitionen + Optionen Die wichtigsten Indizes (S & P 500, Stoxx Europe 50 Index, Hang Seng Index) sind das Ziel, die Gewinne verfolgen den Aktienmarkt und die jährliche Rendite ist offen und transparent.

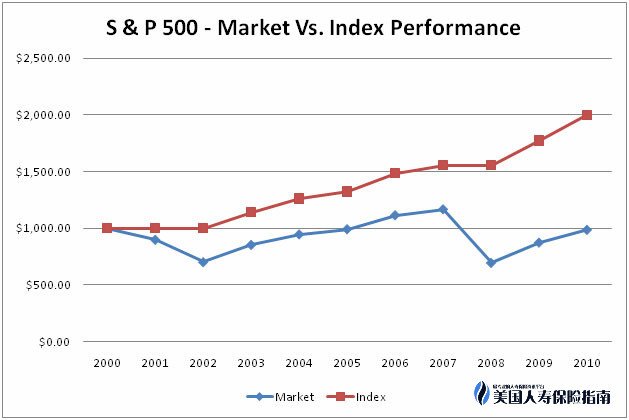

Das heißt, wenn der Index steigt, steigt auch das Versicherungseinkommen (die Rendite hat eine jährliche Obergrenze - jede Versicherungsgesellschaft hat andere Vorschriften), aber der Index fällt, aber die Versicherung kann garantieren, dass die schlechteste Rendite ist Null, und es wird keinen Verlust geben. Das jährliche Einkommen liegt bei 7% -8%.

Viele Leute werden fragen,Wird das Risiko des verknüpften Index groß sein?Wenn es zu einer Wirtschaftskrise kommt und der Index stark sinkt, werden die Versicherungskosten den von mir investierten Kapitalbetrag untergraben und die Versicherungspolice kann ungültig werden, sobald die erwartete Rendite über viele Jahre nicht erreicht werden kann.Heute werde ich diesen Zweifel für alle beantworten,Während die historischen Renditedaten des Index angezeigt werden, wird auch die Analyse professioneller Anleger zitiertEine detaillierte Beschreibung für alle, um Bedenken auszuräumen.

Anzeige der historischen Rückgabedaten

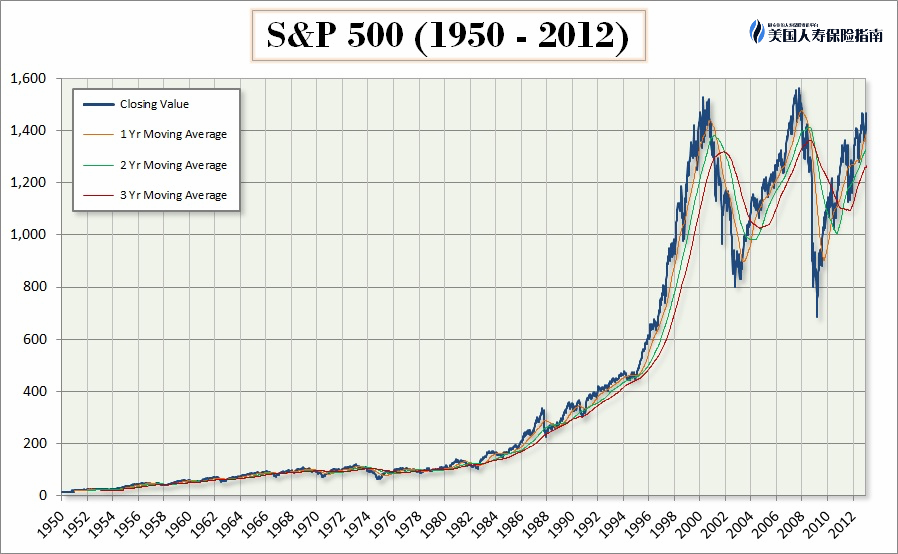

Was alle am meisten beunruhigt, ist der mehrjährige Bärenmarkt im Wirtschaftskrisenindex. Was soll ich tun, wenn die erwartete Rendite nicht erreicht wird?Schauen wir uns also zuerst die historischen Aufzeichnungen der Vergangenheit an und sehen wir, wie die Indexsituation war, als die Wirtschaftskrise in der Vergangenheit auftrat.Hier nehmen wir als Beispiel den S & P 500 Index, der mit den IUL-Produkten verschiedener Versicherungsunternehmen verknüpft werden kann.

* Die Dotcom-Blase ereignete sich im Jahr 2000, der Irak-Krieg und der Vorfall vom 911. September sowie die Finanzkrise in den Vereinigten Staaten

* Die Subprime-Hypothekenkrise wurde 2007 fermentiert, und mit dem Börsencrash 2008 begann eine neue Runde der Wirtschaftskrise

Aus der obigen Grafik können wir deutlich erkennen, dass der S & P 500 während der Wirtschaftskrise einen kurzfristigen Rückgang verzeichnete, sich jedoch schnell erholte und weiter anstieg.Dies beweist auch, dass der US-Aktienmarkt ein Long-Bull- und Short-Bear-Trend istDie Situation von "Short Bull und Long Bear" an Chinas Aktienmarkt ist völlig anders.Die Performance der 200-jährigen historischen Kapitalrendite des US-Aktienmarktes zeigt auch, dass die Aktienkurse im Allgemeinen einen langfristigen historischen Trend eines kontinuierlichen Aufwärtstrends aufweisen.

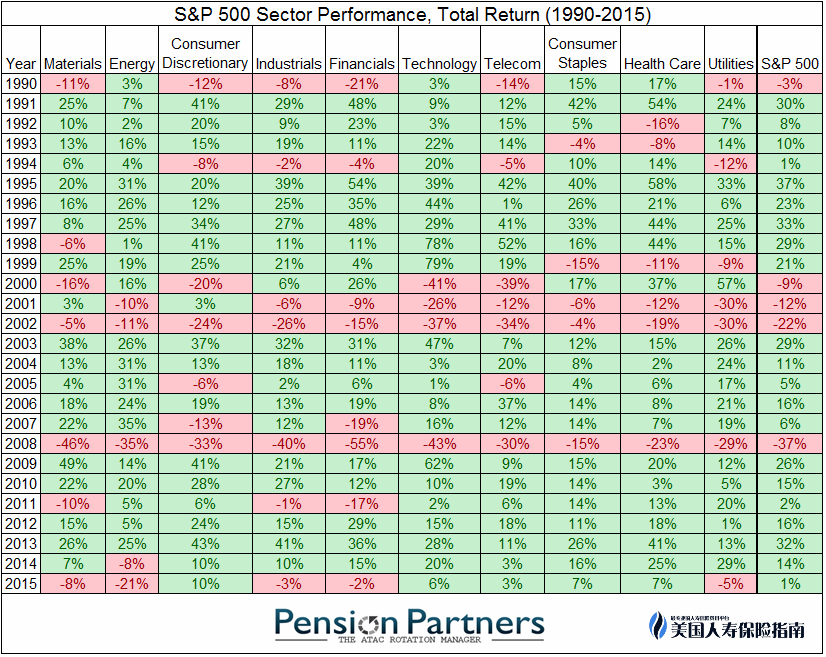

從上表中我們也能看出,過去20多年標普500的除了在2001年前後3年和2008年大跌之外(IUL在指數大跌虧損時,保證保本收益為0%),其餘年限的收益還是相當穩定的。如果Unter Verwendung der Daten des S & P 500 Index der letzten 50 Jahre, die zu jedem Zeitpunkt eine Anlageinvestition für 20 Jahre starten, kann die durchschnittliche jährliche Rendite etwa 7% erreichen..Wenn Ihr universelles IUL-Lebensversicherungsprodukt mit dem S & P 500-Index verknüpft ist, müssen Sie sich daher keine Sorgen über die Wirtschaftskrise machen, die den Index das ganze Jahr über drastisch beeinflusst, und der unzureichende Barwert in der Police macht Ihre Police ungültig .

Erinnerung an die Wirtschaftskrise 2008 in den Vereinigten Staaten

Als die Finanzkrise ausbrach, war die gesamte Wall Street verblüfft. Es ist keine Übertreibung, sie als "die Welt zerfällt" zu bezeichnen.

2007 hat sich die Subprime-Hypothekenkrise verschärft. Am 2008. September 9 brach Lehman Brothers zusammen. Es wurde lange Zeit als Auslöser eines Dominoeffekts angesehen, der viele andere Unternehmen zum Zusammenbruch brachte: Merrill Lynch wurde eilig an die Bank of America verkauft;Die American International Group (AIG) wurde gerettetDer Nettoinventarwert von Geldmarktfonds fiel für einen beispiellosen Kurs unter einen Dollar, Goldman Sachs und Morgan Stanley brachen fast zusammen und wurden zu Bankholdinggesellschaften. Als AIG ins Stocken geriet, stellte die Regierung schließlich fest, dass die gesamte US-Wirtschaft nicht funktionieren würde, wenn dies nicht der Fall wäre Die Regierung beschloss, ein Troubled Asset Relief-Programm (TARP) in Höhe von 7000 Milliarden US-Dollar einzuführen, um der gesamten Bankenbranche aus Schwierigkeiten zu helfen.

Feng Lei, ein erfahrener Investmentbanker, der seit vielen Jahren an der Wall Street tätig ist, erinnerte daran, dass der damals am meisten in Panik geratene Moment auf dem Markt im Februar 2009 war.Nenghui wird über die Verstaatlichung des Bankensystems sprechen. Für die amerikanische Gesellschaft, die immer an die Marktwirtschaft als ihren höchsten Glauben geglaubt hat, scheint es, dass die Überzeugungen sofort zusammengebrochen sind. ""

"Zum Glück sagte Bernanke bald, er werde keine Verstaatlichung durchführen, sondern das Bankensystem einem Stresstest unterziehen", sagte Feng Lei. "Dann begann auch der US-Aktienmarkt einen Tiefpunkt zu erreichen. Alle waren vom 3. März beeindruckt Zeit fiel der S & P 9 Index auf den niedrigsten Punkt von 500. Dieser Tag war der Ausgangspunkt des achtjährigen Bullenmarktes für US-Aktien.

Wie man den Ausgangspunkt des Bullenmarktes beurteilt?Feng Lei sagte: "In der Tat ist einer der wichtigsten Indikatoren für echte Marktteilnehmer der Chicago Board Options Exchange Skew Index (CBOESKEWIndex), bekannt als" Black Swan Index ". SKEW (Steigung) spiegelt den Rückgang und Anstieg des Marktes in den USA wider S & P 500 Index. Der Unterschied in der Wahrscheinlichkeit. Je kleiner die Steigung, desto höher ist die Einschätzung des Marktes, dass die Wahrscheinlichkeit eines Anstiegs des Aktienmarkts höher ist als die Wahrscheinlichkeit eines Rückgangs, was bedeutet, dass der Optionsmarkt am Aktienmarkt optimistischer ist. “

Er erinnerte sich: "Im März 2009 war die Steigung sehr flach. Wir wussten, dass der Markt wirklich seinen Tiefpunkt erreicht hatte und wir mussten uns nicht einmal die wirtschaftlichen Grundlagen ansehen." Er sagte, dass CBOESKEWIndex die stärkste Handelsliquidität und die höchste hat Teilnehmer, fast alle Hedge-Fonds und Investmentfonds werden teilnehmen, daher sind sie hochsensibel und besser geeignet, um den Ausgangspunkt langfristiger Markttrends zu erkennen.

Sicher genug, ab dem 3. März dieses Jahres,Die US-Aktien stiegen weiter an. Obwohl die europäische Schuldenkrise ausbrach und in der Mitte eine Korrektur erlitt, hat sich das Muster des Bullenmarktes nie geändert, und dies ist auch heute noch der Fall.

QE- und US-Aktien achtjähriger Bullenmarkt

"Diejenigen, die 2009 noch an der Nachhaltigkeit des Bullenmarktes zweifelten, haben eines nicht erkannt - Sie haben nie gegen die Zentralbank gewettet. Dies ist auch die goldene Regel der Branche." Wenn die Aktiva und Passiva der Zentralbank Die Uhr hat sich erweitert Bis auf 4.5 Billionen US-Dollar scheint der Aktienmarkt keinen Grund zu haben, nicht zu steigen.

Die Daten zeigen, dass die Fed in der ersten Runde der QE Vermögenswerte in Höhe von insgesamt 1.725 Billionen US-Dollar gekauft hat. Vom 2009. März 3 bis zum 1. März 2010 stieg der S & P 3-Index während der Implementierung von QE31 in den USA um 500% Aktienmarkt expandiert In der neuen Gewinnrunde erreichte der S & P 37.14-Index einen maximalen Anstieg von 2%. Bis Ende Juni 500 hatte die Fed in der dritten Runde der QE und US-Dollar langfristige US-Staatsanleihen im Wert von 28.3 Mrd. USD gekauft kaufte jeden Monat hypothekenbesicherte Wertpapiere im Wert von 2011 Milliarden US-Dollar.Am selben Tag, an dem QE6 eingeführt wurde, wurde der US-Dollar verkauft. Die drei wichtigsten Aktienindizes des New Yorker Aktienmarktes stiegen alle um mehr als 6000%, der internationale Goldpreis erreichte in 400 Monaten ein Rekordhoch und der internationale Ölpreis stieg um 3%.

Unter den von FactSet berechneten Bestandteilen des Dow Jones Industrial Average,自2009年熊市探底至2017年3月3日,最知名的美國上市企業股價漲勢如虹:蘋果股價累計漲幅989%,聯合健康保險上漲752%,耐克上漲457%,迪士尼、波音和杜邦漲幅分別達到559%、482%和347%。金融類股中,維薩VISA上漲524%,J.P。摩根大通上漲303%。

Die nächste Frage ist definitiv, worüber meine Freunde am meisten besorgt sind!

Unabhängig von der Vergangenheit hängt der zukünftige Trend mit meiner Politik zusammen!

Wird der US-Aktienmarkt weiter bestehen?

Der US-Aktienmarkt im achtjährigen Bullenmarkt hat sich bis heute entwickelt, und die Wall Street hat eine "goldene Regel" verbreitet: "Verlassen Sie sich vor acht Jahren auf die Zentralbank und verlassen Sie sich acht Jahre später auf Trump." Der Markt freut sich auf Trump, und dies ist auch der Fall. Warum erholten sich US-Aktien nach Trumps Wahl? Der Markt sieht Chancen “, sagte Feng Lei gegenüber Reportern.„ Wenn die Zentralbank beginnt, die Zinssätze zu erhöhen, ist dies möglicherweise möglich Händler sagen: "Trump ist jetzt der einzige auf der Welt. Spieler".

Im Moment ist der Markt für US-Aktien in zwei Fraktionen unterteilt - eine glaubt, dass der Bullenmarkt erschöpft ist und ein Rückruf unmittelbar bevorsteht, die andere glaubt, dass Trumps Deregulierung, Steuersenkungen und Infrastrukturinvestitionen wirklich umgesetzt werden können, plus technologische Entwicklung. Dann werden die Vereinigten Staaten eine weitere Entwicklung im "Renaissance" -Stil einleiten.

Kurzfristig ist eine Korrektur nicht unmöglich, bedeutet aber nicht das Ende des Bullenmarktes.Zum Ende des 3. März lag die jährliche Rendite des S & P 10 Index bei 500% und der Beitrag von Trump nach der Wahl bei 17.33%. Am 11. September gab die Federal Reserve bekanntBeginn der schrittweisen Reduzierung der Bilanz in Höhe von 4.5 Billionen US-Dollar.Obwohl die anfänglichen Auswirkungen begrenzt sind und die "Reduzierung der Bilanz" vorangebracht wird, müssen die langfristigen Auswirkungen immer noch wachsam sein.Mittel- und langfristig wird sich die „schrumpfende Bilanz“ direkt auf das Verhältnis von Angebot und Nachfrage von US-Staatsanleihen auswirken und den Anstieg der Renditen von US-Staatsanleihen fördern, die einer der wichtigsten Benchmarks für die globale Preisgestaltung von Vermögenswerten sind.Darüber hinaus wird das „Schrumpfen der Bilanz“ die Liquidität des US-Dollars straffen und Druck auf den US-Dollar ausüben, um aufzuwerten. Unter Berücksichtigung von Faktoren wie der Rückgabe von Geldern an US-Dollar-Vermögenswerte stehen die Schwellenländer vor größeren Herausforderungen in der Abwertung ihrer Währungen und Kapitalabflüsse.

Eine risikokontrollierbare Wahl ist entscheidend

Obwohl wir aktuelle Wirtschaftspolitiken und -trends nur auf der Grundlage historischer Daten der Vergangenheit vorhersagen können, gibt es noch Spuren zu folgen.

Der Hauptgrund für die langfristig langsame Entwicklung des US-Aktienmarktes liegt nach wie vor in den hervorragenden wirtschaftlichen Fundamentaldaten der Vereinigten Staaten.In den fast 80 Jahren von den frühen 2008er Jahren bis zur Finanzkrise 30 hat sich die US-Wirtschaft mit einer jährlichen BIP-Wachstumsrate von etwa 4%, die hinsichtlich ihres wirtschaftlichen Entwicklungsniveaus und -volumens bereits relativ hoch ist, sehr stetig entwickelt.Obwohl die Wirtschaftskrise 2008 einen großen negativen Einfluss auf die US-Realwirtschaft und die Aktienindizes hatte, waren die Politik der quantitativen Lockerung der Federal Reserve und das Wachstum und die Entwicklung der Internetwirtschaft in den letzten Jahren, insbesondere aufgrund des Verbrauchervertrauensindex, nicht negativ. landwirtschaftliche Beschäftigungsquote im verarbeitenden Gewerbe in den letzten zwei Jahren Branchendaten, Immobilienpreise steigen und alle Arten von Wirtschaftsdaten bestätigen, dass die US-Wirtschaft aus der Krise hervorgegangen ist und sich nur langsam erholt.

Da die Vereinigten Staaten eine sehr strenge Aufsicht über den Aktienmarkt haben und eine sehr strenge Überprüfungsrichtlinie für börsennotierte Unternehmen haben, empfiehlt auch Buffett dringend langfristige Investitionen.Der Kauf einer Lebensversicherung ist auch eine Art langfristige Investition in Verkleidung. Zusammenfassend ist das Risiko indexgebundener Versicherungsprodukte relativ gering, und es besteht kein Grund, sich über den Index Gedanken zu machen.

Literatur-Empfehlungen: "Liste von 5 Arten von Lebensversicherungen in den Vereinigten Staaten, Einführungswissen, Vor- und Nachteile"

Dieser Artikel stammt aus dem Internet und wurde von dieser Website bearbeitet und veröffentlicht.