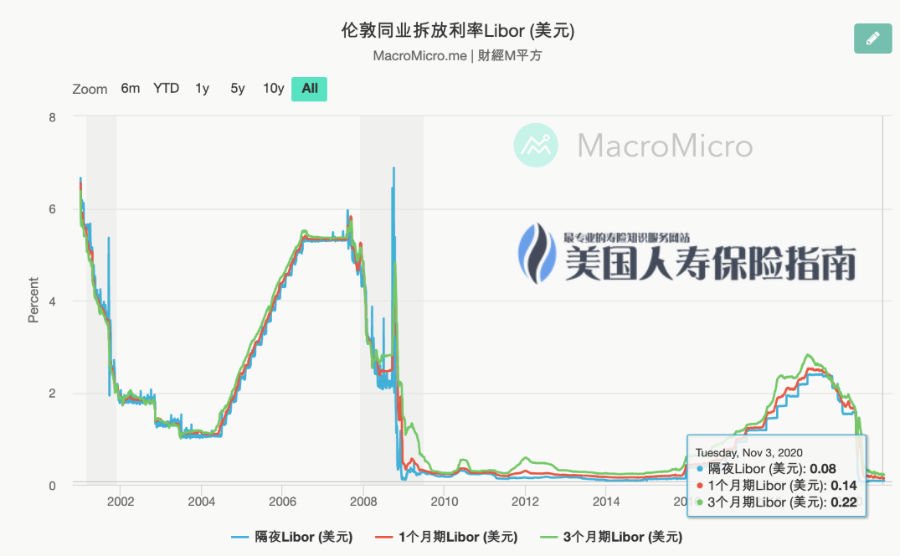

Am vergangenen Donnerstag kündigte die Federal Reserve an, die kurzfristigen Kreditzinsen im Bereich von 0% bis 0.25% zu halten, und die Marktkreditkosten werden weiterhin niedrig bleiben. Dies ist zweifellos eine gute Nachricht für Versicherungsnehmer auf dem Premiumfinanzierungsmarkt, der normalerweise betroffen ist LIBOR Zinssätze und beinhaltet große Kredite.

Der Marktbenchzinssatz ist gefallen. Auf dem Immobilienmarkt ist der 30-jährige feste Hypothekenzins unter 3% gefallen, und die Reduzierung der Kreditkosten hat in den USA zu einer Runde geführt.Darlehen, um ein Haus zu kaufenUnd die Welle der Refinanzierung.

Im gleichen Zeitraum wurden auf dem Markt für vermögende Lebensversicherungen (Vermögensverwaltung) aufgrund der derzeit niedrigen Marktkreditzinsen Bankdarlehen verwendetDie Lebensversicherung ergänzt das RuhestandseinkommenOder die Planung von Vermögensvererbung ist ebenfalls zu einem Hot Spot auf dem Markt geworden.

Bevor Sie den Einstieg in den Premium-Finanzierungsmarkt verstehen und sich darauf vorbereiten, empfehlen wir Ihnen, dessen Funktionsmechanismus sowie Vor- und Nachteile vollständig zu verstehen.

Was ist Prämienfinanzierung?Verglichen mit dem Kauf eines Hauses

Prämienfinanzierung,Es bezieht sich auf die Art und Weise, wie Versicherungsnehmer der Bank ihr Barwertvermögen für Lebensversicherungen im Austausch gegen Kredite zur Zahlung von Prämien bei der Beantragung einer Versicherungspolice verpfänden.

Die Prämienfinanzierung ähnelt dem Kauf eines Hauses mit einem Darlehen. Wenn wir ein Haus kaufen, zahlen wir nur einen Teil des Geldes an das Finanzinstitut (Anzahlung). Das Finanzinstitut hilft uns beim Kauf der Immobilie und wir zahlen den Kapitalbetrag zurück und Zinsen des Darlehens wie vereinbart.

Lassen Sie uns anhand eines Beispiels veranschaulichen:

Herr Wang, 45, beabsichtigt, eine Lebensversicherung abzuschließen, um die ganze Familie zu versorgenErgänzende Altersvorsorgeplanung.

Wenn alle Prämien selbst bezahlt werden

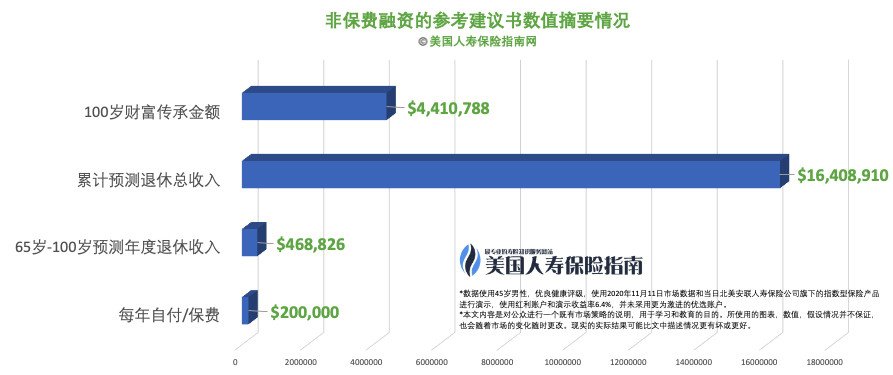

Herr Wang wird es jedes Jahr auf das Versicherungskonto setzenEinzahlung 20 USD, Einzahlung für 10 Jahre, insgesamt 200 Millionen USD.Nach der Vorhersage der Berechnungsergebnisse des Versicherungsplanes (wie in der folgenden Abbildung gezeigt), nachdem Herr Wang 65 Jahre alt ist,Pro JahrVon der VersicherungsgesellschaftErhalten Sie ungefähr 46 US-Dollar steuerfrei1Altersrente, bis zum Alter von 100 Jahren nicht mehr erhalten.

Die Situation der Prämienfinanzierung

Wenn Sie Prämienfinanzierung verwenden, Herr WangJedes Jahr 50 USD von der Bank ausleihen, Auf dem Versicherungskonto hinterlegt, für insgesamt 10 Jahre ausgeliehen und insgesamt 500 Mio. USD auf dem Lebensversicherungskonto hinterlegt.

Herr WangZahlen Sie der Bank eine jährliche Kapital- und Zinsrückzahlung von 10 USD. Fünfzehn Jahre später verwendete Herr Wang den auf seinem Lebensversicherungskonto angesammelten Barwert, um alle verbleibenden Bankdarlehen auf einmal zurückzuzahlen.

Nachdem Herr Wang 65 Jahre alt war,Pro JahrWird von der Versicherungsgesellschaft fortgesetztErhalten Sie ungefähr 58 US-Dollar steuerfrei1die Pension,Stoppen Sie den Empfang bis zum Alter von 100 Jahren.

Nachdem Herr Wang 65 Jahre alt war,Pro JahrWird von der Versicherungsgesellschaft fortgesetztErhalten Sie ungefähr 58 US-Dollar steuerfrei1die Pension,Stoppen Sie den Empfang bis zum Alter von 100 Jahren.

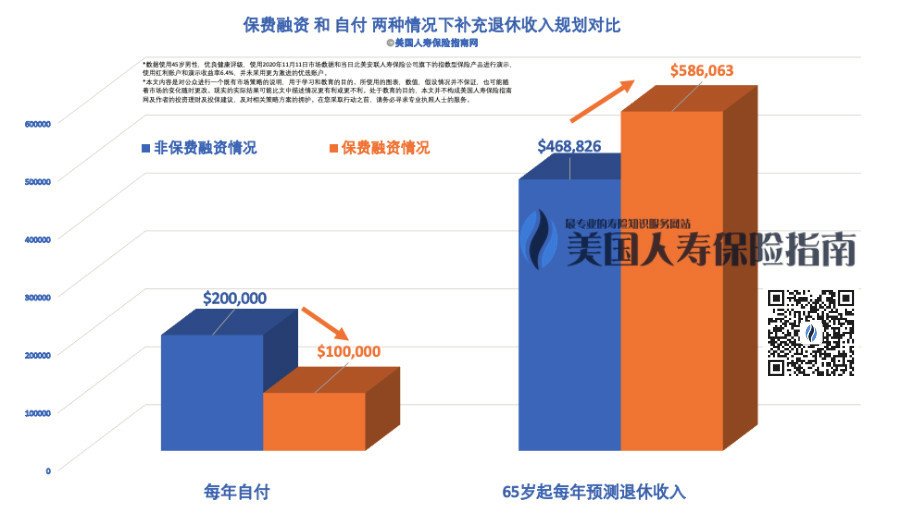

Vergleich von selbst bezahlten Prämien und Darlehensprämien

Auf dem Bild oben können wir sehen, dass Herr Wang für sich selbst bezahlt hat,Müssen 200 Millionen Dollar aus eigener Tasche bezahlenUnd der erwartete Ruhestandseinkommensstrom im Gegenzug ist46 USD pro Jahr.

Im Vergleich zum Versicherungsprämienfinanzierungsplan zahlt Herr Wang jedes Jahr kumulativ 10 USD an die BankAus eigener Tasche 100 Million DollarUnd der erwartete Ruhestandseinkommensstrom ist58 USD pro Jahr.

Die Auslagen wurden von 200 Mio. USD auf 100 Mio. USD reduziert. Unter den gleichen Bedingungen hat sich die erwartete Einnahmequelle für den Ruhestand um 12 USD pro Jahr erhöht. Dies ist der marktbasierte Hebeleffekt, der durch Prämienfinanzierung erzielt wird.

Die Auslagen wurden von 200 Mio. USD auf 100 Mio. USD reduziert. Unter den gleichen Bedingungen hat sich die erwartete Einnahmequelle für den Ruhestand um 12 USD pro Jahr erhöht. Dies ist der marktbasierte Hebeleffekt, der durch Prämienfinanzierung erzielt wird.

Bin ich für eine Prämienfinanzierung geeignet?

Hebelwirkung bedeutet Risiko, und Prämienfinanzierung ist nicht für jeden geeignet.

Da die Barwert-Lebensversicherung selbst eine Hebelwirkung bietet, wird durch den Einsatz von Prämienfinanzierungen eine weitere Hebelwirkung hinzugefügt.Das Vorhandensein einer doppelten Hebelwirkung ist äußerst empfindlich gegenüber dem Umfeld steigender Fremdkapitalzinsen. Dies ist eines der potenziellen Risiken einer Prämienfinanzierung.

Zweitens,Die Auswahl der Produkte und Lösungen ist ebenfalls ein wichtiger Bestandteil.

Unter dem Effekt der doppelten Hebelwirkung führen selbst kleine Unterschiede bei den Leistungsindikatoren zwischen Versicherungsunternehmen und Versicherungsunternehmen sowie zwischen Produkten nach der Gewichtung des Zeitfaktors zu großen Unterschieden im Barwert von Versicherungspolicen.

Bevor Sie mit der Prämienfinanzierung fortfahren, müssen sich Versicherungsnehmer daher darauf spezialisierenFinanzberater für LebensversicherungenZusammenarbeit, gezielter Vergleich und Analyse der Performance und Kennziffern verschiedener Versicherungsprodukte.

Ausgewählte Lebensversicherungsunternehmen und spezifische Produkte von Lebensversicherungsunternehmen mit starken Vermögensverwaltungsfähigkeiten, relativ niedrigen Kosten und einem relativ höheren Potenzial für Barwertsteigerungsrenditen.Und kombinieren Sie das dynamische Gleichgewicht zwischen "Risikotoleranz" und "Renditepotenzial", um die Prämienfinanzierung abzuschließenVorschlagsplan.

Schließlich ist der dritte Schlüsselfaktor, ob wir private Kredite von Finanzinstituten zu niedrigeren Zinssätzen erhalten können.

Im gegenwärtigen Niedrigzinsmarktumfeld neigen Finanzinstitute eher dazu, große Kredite aufzunehmen.Zum Beispiel ein Darlehen von 50 US-Dollar pro Jahr.Eine hohe Kreditaufnahme bedeutet in der Regel, dass der Versicherte einen höheren Nettoinventarwert oder ausreichende Sicherheiten haben muss.Wenn diese Bedingungen erfüllt sind, kann die Bank den Antrag auf Prämienfinanzierung genehmigen.

In der Community des American Life Insurance Guide berichteten einige Leser, dass ein Finanzinstitut kürzlich eine Kreditlinie von 500 Mio. USD mit einem jährlichen Zinssatz von nur 0.9% genehmigt habe.

Auf der optimistischen Seite wird, wenn die Marktrendite stabil ist und der Fremdkapitalzinssatz bleibt oder weiter sinkt, ein Spread-Umfeld geschaffen, das den Versicherungsnehmern förderlich ist, und diese Situation wird die Abschlussrate der Police erheblich erhöhen.

Artikelübersicht

Am Ende des Artikels möchten wir noch einmal betonen: "Hebelwirkung bedeutet Risiko."

Die Prämienfinanzierung ist erneut eine gehebelte Erweiterung von Lebensversicherungsprodukten, die bereits einen gewissen Grad an "Hebelwirkung" aufweisen.

Kreditratings und Schwankungen am Zinsmarkt können zu Verlusten bei übermäßig gehebelten Finanzierungssystemen führen.Wir können auf die Geschichte um uns herum zurückblicken. 1994 verursachte die Regierung von Orange County in Südkalifornien aufgrund von Zinserhöhungen eine Leveraged Liquidation, die zum Konkurs der Stadt führte.2.

"Die Wettzinsen werden sinken, um das bestehende Portfolio zu verdreifachen ... Diese Art des Glücksspiels ist einfach unvorstellbar." - Charles Fish, 3

DaherDie Anzahl und die "Leverage Ratio" im Prämienfinanzierungsplan sind möglicherweise der am wenigsten wichtige Faktor bei unserer Entscheidung, eine Versicherungspolice für die Finanzierung von Krediten zu beantragen.

Die Bewertung des Risikoniveaus von Finanzierungsplänen, Risikomanagement- und Reaktionsmechanismen sollte der Schlüssel zur Prämienfinanzierung sein.

Als Markt mit einem gut entwickelten und ausgereiften Finanzsystem gibt es in der amerikanischen Lebensversicherungsbranche verschiedene Anbieter von Premium-Finanzierungslösungen.Beim Einsatz von Lebensversicherungsarten mit Prämienfinanzierung sind die Probleme, mit denen Versicherungsnehmer konfrontiert sind, immer noch das, was wir wiederholt betont haben: "Angesichts unterschiedlicher Entscheidungen, welche ist für mich besser geeignet?" Diese Art von Markt-Zwei-Wege-Wahlproblem.

Amerikanischer LebensversicherungsführerImmer befürworten "Lernen Sie, bevor Sie kaufen"allgemein gesagt.Durch das Verständnis der grundlegenden Funktionsprinzipien der Prämienfinanzierung können Versicherungsnehmer das Gleichgewicht zwischen "Risikotoleranz" und "Einkommenspotenzial" erfassen. Mithilfe von professionellen Lebensversicherungsmaklern können Versicherungsnehmer auch verschiedene Prämienfinanzierungsprodukte verstehen und eine vergleichende Analyse der Vorteile durchführen , Nachteile und Risiken von Versicherungssystemen.

Es ist diese Art von Vergleichsprozess, der der versicherten Familie helfen kann, die Selbstausbildung zu "Prämienfinanzierung" und "Lebensversicherung" abzuschließen und in diesem Lernprozess ihren inneren Risikoappetit zu untersuchen und schließlich Entscheidungen zu treffen.

(Ende des Volltextes © ️Amerikanischer Lebensversicherungsführer Unerlaubtes Nachdrucken ist strengstens untersagt.

Haftungsausschluss:

* Der Inhalt dieses Artikels besteht darin, der Öffentlichkeit eine bestehende Marktstrategie zum Zweck des Lernens und der Bildung zu erläutern.Die verwendeten Grafiken, Werte und Annahmen sind nicht garantiert und können jederzeit geändert werden.Die tatsächlichen Ergebnisse können günstiger oder ungünstiger sein als die im Text beschriebene Situation.Dieser Artikel stellt weder die Anlageberatung des American Life Insurance Guide und des Autors sowie die Unterstützung verwandter Strategien dar, noch stellt er die Garantie des American Life Insurance Guide und des Autors für die nachfolgenden steuerlichen Konsequenzen dar.

1. Verwenden Sie die im Vertrag mit der Lebensversicherungsgesellschaft vereinbarte Methode zum Ausleihen oder Zurückziehen. Der Versicherte hat bestimmte Steuervorteile. Die besonderen Bedingungen für das Zurückziehen und Ausleihen unterliegen den festgelegten Unterlagen des Versicherungsunternehmens und des Versicherungsbüros Artikel ist nicht als Steuer- oder Rechtsberatung anzusehen.Bitte konsultieren Sie einen Fachmann, bevor Sie Maßnahmen in Bezug auf die in diesem Artikel enthaltenen Informationen ergreifen.

2. "ORANGE COUNTY'S BANKRUPTCY: DER ÜBERBLICK; Orange County Crisis Jolts Bond Market", Floyd Norris, 12, New York Times, https://nyti.ms/08eVgF1994