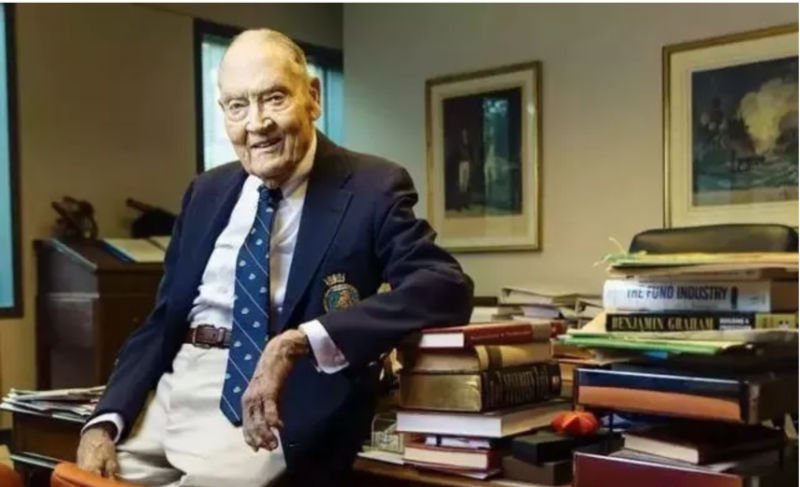

توفي جون سي بوغل ، مؤسس Vanguard وعراب صناديق المؤشرات ، في 2019 يناير 1 عن عمر يناهز 16 عامًا.

توفي جون سي بوغل ، مؤسس Vanguard وعراب صناديق المؤشرات ، في 2019 يناير 1 عن عمر يناهز 16 عامًا.

بيرج هو مؤسس أول صندوق استثمار مشترك في العالم ، وتدير مجموعة فانجارد التابعة له حاليًا أكثر من 5.1 تريليون دولار من الأصول.يعتبر من أكبر المستثمرين في العالم.تتيح صناديق الاستثمار المشتركة الخاصة به للمستثمرين الحصول على عوائد عالية بتكلفة أقل من الصناديق المدارة بنشاط.

في عام 1975 ، أسس مجموعة بايونير ، أكبر صندوق استثماري في العالم ، وشغل فيما بعد منصب رئيس مجلس الإدارة والرئيس التنفيذي حتى عام 1996.تدير Vanguard الآن أصولًا لأكثر من 170 مليون مستثمر في حوالي 2000 دولة.

كتب 13 كتابًا عن الاستثمار ، آخرها كتاب "حافظ على الأمر: قصة الرواد والثورة الأسية" في عام 2018 (استمر في المسار: قصة الطليعة وثورة الفهرس).

كتب المستثمر الملياردير الأمريكي وارن بافيت ، المعروف باسم "إله الأسهم" ، في رسالته السنوية إلى المساهمين في مارس 2017: "إذا كان سيتم نصب تمثال لإحياء ذكرى الشخص الذي قدم أكبر مساهمة للمستثمرين الأمريكيين ، فلا شك أنه يجب اختيار جاك بيرج.غالبًا ما تعرض جاك للسخرية من قبل صناعة إدارة الاستثمار في سنواته الأولى.اليوم ، ومع ذلك ، فهو سعيد بمعرفة أنه ساعد ملايين المستثمرين وحصلت مدخراتهم على عوائد أفضل بكثير مما كان يمكن أن يكسبوه.هو بطلهم وبطلي."

"لعقود من الزمان ، كان جاك يحث المستثمرين على الاستثمار في صناديق المؤشرات منخفضة التكلفة للغاية. وخلال مسيرته الاستثمارية ، تدفق الكثير من الثروة إلى جيوب المديرين ، ولا تمثل ثروته المتراكمة سوى جزء صغير منها. "

تقدر ثروة جاك بيرج الشخصية بـ 8000 مليون دولار فقط. لديه تاريخ من أمراض القلب. عانى من نوبة قلبية في سن 31. عانى ما مجموعه ست نوبات. في سن 65 ، خضع زرع قلب.

فلسفة بوجل الرئيسية هي الاستثمار "الحس السليم".في الواقع ، لديه كتابان يستخدمان هذه الكلمة في عناوينهما.

وقال في مقابلة مع رويترز في 2012: "استثمر بأكبر قدر ممكن من الكفاءة ، باستخدام أموال منخفضة التكلفة يمكن شراؤها والاحتفاظ بها مدى الحياة.لا تطارد الأداء السابق ، وبدلاً من ذلك ، اشترِ مؤشرات الأسهم العريضة وصناديق مؤشرات السندات. نسبة السندات لديك تعادل عمرك تقريبًا.الأهم من ذلك ، يجب أن تلتزم بالانضباط ويجب أن تدخر ، حتى لو كنت تكره نظامنا المالي الحالي.لأنه إذا لم تدخر المال ، فلن يكون لديك شيء بالتأكيد."

اليوم ، دعونا نراجع جون بوجل الأب الروحي لصناديق المؤشرات وحياته العظيمة.

اليوم ، دعونا نراجع جون بوجل الأب الروحي لصناديق المؤشرات وحياته العظيمة.

الحياة المبكرة والتعليم

ولد جون بوغل في 1929 مايو 5 في نيو جيرسي بالولايات المتحدة الأمريكية.

تأثرت عائلته بالكساد العظيم.بدون نقود ، كان عليه أن يبيع منزلهما ، فوقع والده في إدمان الكحول ، مما تسبب في طلاق والديه.

التحق بوغل بمدرسة ماناسكوان الثانوية على ساحل نيو جيرسي.مكنه أداؤه الأكاديمي من الانتقال إلى كلية بلير للحصول على منحة دراسية.

في كلية بلير ، أظهر بوغل موهبة خاصة في الرياضيات ، فتنفته الأرقام والحسابات. في عام 1947 ، تخرج بوغل بمرتبة الشرف من كلية بلير وتم قبوله في جامعة برينستون ، حيث درس الاقتصاد والاستثمار.

في عام 1949 ، في جامعة برينستون ، قرأ بوغل بالصدفة مقالاً عن صناعة الصناديق المشتركة - "Big Money in Boston" ، أثار اهتمامه بصناعة الصناديق وقرر دراسة صناعة الصناديق المشتركة التي لم يتم تحليلها من قبل.قضى بوغل سنواته الأولى والعليا في كتابة أطروحته "الدور الاقتصادي لشركات الاستثمار".

حصل على شهادته الجامعية عام 1951 وحضر دورات مسائية وعطلة نهاية الأسبوع في جامعة بنسلفانيا.

Bogle وصناديق مؤشرها

بعد تخرجه من جامعة برينستون في عام 1951 ، بدأ بوغل حياته المهنية في مجال البنوك والاستثمار.تم تعيينه من قبل مؤسس الشركة Walter L. Morgan لإدارة صندوق Wellington.قال مورجان ، "بوغل يعرف الكثير عن أعمال التمويل أكثر مما نعرفه نحن."

في عام 1965 ، نقل مورغان إدارة الشركة إلى بوغل وعينه نائبًا للرئيس التنفيذي.بعد ترقية ناجحة ، تم تعيينه رئيسًا لشركة Wellington ، ولكن تم فصله لاحقًا بسبب نزاع شركة في 1974 يناير 1.

في 1975 مايو 5 ، أسس بوغل Vanguard ، والتي تعد الآن واحدة من أكثر الشركات احترامًا ونجاحًا في مجال الاستثمار.نجح Bogle في تحويل Vanguard إلى شركة ضخمة.

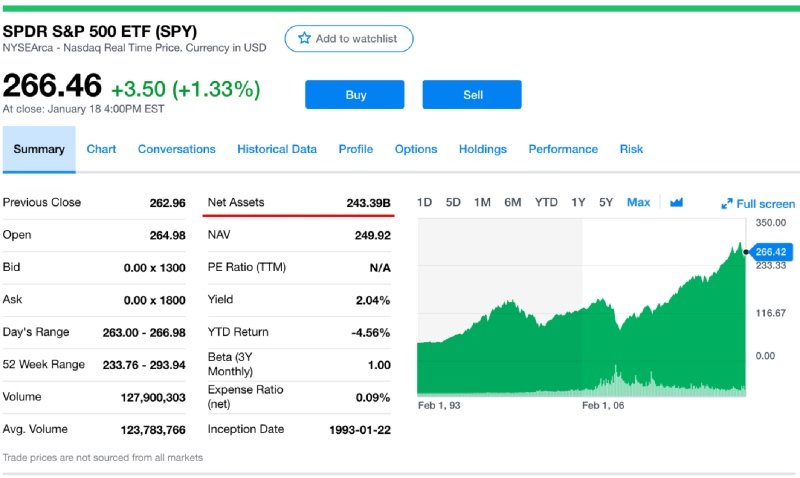

في أغسطس 1976 ، أطلقت Bogle صندوق مؤشر Standard & Poor's 8 ، وهو أول صندوق مؤشر في العالم تم إطلاقه للمستثمرين الأفراد ، ويتجاوز النطاق الحالي 500 مليار دولار وهو أحد أكبر الصناديق العامة في العالم.

من 1976 إلى 1995 ، بعد 20 عامًا من التطوير ، شكلت صناديق مؤشر السوق الأمريكية 3٪ فقط من حصة سوق الأموال العامة ؛

في العشرين عامًا من 1995 إلى 2018 ، زادت حصة السوق من صناديق المؤشرات في سوق الأموال العامة الأمريكية بشكل كبير إلى 20٪. إذا لم تكن Vanguard تعاني من الشعور بالوحدة في العقدين الأولين ، فلن تنجح في العقدين المقبلين عقود.

في التسعينيات ، عانى بوجل من نوبة قلبية ، وفي عام 90 تنحى عن منصب الرئيس التنفيذي لشركة بايونير.

تم إجراء عملية زرع قلب بنجاح في عام 1996.ثم عاد إلى فانجارد كرئيس أول.

في عام 2012 ، بلغ إجمالي الأصول المدارة لمجموعة Linghang Group 2 تريليون دولار أمريكي.

في عام 2000 ، استقال من منصب الرئيس الأول لمجموعة فانجارد. وفي الوقت الحاضر ، لا تزال العديد من المنظمات ممولة ، مثل مركز الدستور الوطني في فيلادلفيا ، وتم إنشاء "منح بوغل براذرز الدراسية" (منح بوغل براذرز) في جامعة برينستون ، ألما ماتر.

في الوقت الحاضر ، أصبحت المجموعة واحدة من أكبر شركات إدارة الاستثمار في العالم ، ونما حجم الأصول المدارة من 20 مليار دولار أمريكي في وقت التأسيس إلى أكثر من 5.3 تريليون دولار أمريكي في الوقت الحالي.

في الوقت نفسه ، فهو أكبر صندوق عام في العالم وثاني أكبر مستثمر مؤسسي في إدارة الأصول.في الوقت نفسه ، من خلال قنوات الاستثمار RQFII و Shanghai-Shenzhen-Hong Kong Stock Connect ، تمتلك مجموعة Vanguard Group في أسهم الصين A حصة رأسمالية تبلغ حوالي 300 مليار يوان ، وتضم أكثر من 1900 شركة ، وهي أيضًا واحدة من الشركات الكبيرة المؤسسات الأجنبية المستثمرة في السوق الصينية.

لم يكن المؤسس ، Bogle ، غنيًا مثل عمالقة الصناديق المشتركة الآخرين ، فقد تخلى عن ملكية المجموعة واختار جعل المستثمرين يصبحون مساهمين في Vanguard Fund.إذا لم يتخل جون بوغل عن ملكيته ، فلا بد أن يكون الآن أكبر ثلاثة رجال أغنياء في العالم.لقد قال إن ثروته هي بشكل أساسي في راتب صندوقي Vanguard و Wellington المشتركين.

قواعد الاستثمار جون بوغل والخبرة

1. يجب أن يكون لديك توقعات استثمارية واقعية ، مثل الخبز الباهت ، والمضاربة مثل الكعك الحلو.

2. لا تبحث عن إبر في كومة القش ، يجب عليك شراء كومة القش بأكملها. (بدلاً من انتقاء الأسهم ، من الأفضل الاستثمار في صناديق المؤشرات)

3. النظرية القائلة بأنه يجب على المستثمرين دخول السوق أو الخروج منه عند إرسال إشارة معينة غير موثوقة.لما يقرب من 50 عامًا في صناعة الاستثمار ، لم أر أبدًا أي شخص يمكنه تحقيق توقيت ثابت ودقيق.

4. الوقت صديقك ، الدافع هو عدوك.

5. النظر بعناية في الاقتراحات لزيادة التكاليف.

6. لا تبالغ في تقدير الأداء السابق للصندوق.

7. الوقت صديقك ، الدافع هو عدوك.

8. ادرس كل يوم وخاصة من تجارب الآخرين.هذا أرخص!

9. صناديق المؤشرات هي طريقة حكيمة وقابلة للاستخدام يمكنها الحصول بسهولة على معدلات عائد السوق بأقل تكلفة.تتخلص صناديق المؤشرات من مخاطر الأسهم الفردية والأسواق واختيار المديرين ، تاركة فقط مخاطر سوق الأوراق المالية.

10. التكهنات بأن توقيت السوق على المدى القصير هو لعبة خاسرة ، لا نعرف ما سيحدث غدًا ، لا يعرف بوغل ، ولا أحد يعلم.لذلك أقوم فقط بعمل تنبؤات معقولة لمدة 10 سنوات ، ولا أقوم بعمل تنبؤات أخرى.

أربعة مبادئ للاستثمار: الهدف - التوازن - التكلفة - الانضباط

XNUMX. الهدف:ضع أهدافًا استثمارية واضحة ومناسبة ، ويجب أن تكون أهداف الاستثمار المناسبة قابلة للقياس والتحقيق.يجب ألا يعتمد النجاح على عوائد استثمار كبيرة أو مدخرات غير واقعية أو متطلبات الإنفاق.يمكن أن يساعد التحديد الواضح للأهداف وطرق تحقيقها في حماية المستثمرين.

XNUMX. التوازن:يبدأ استخدام مجموعة واسعة من الصناديق المتنوعة لتطوير تخصيص الأصول واستراتيجيات الاستثمار المعقولة بتخصيص الأصول الذي يتناسب مع أهداف المحفظة الاستثمارية.يجب أن يستند التخصيص إلى توقعات معقولة للمخاطر والعوائد ، ويجب استخدام الاستثمارات المتنوعة لتجنب المخاطر غير الضرورية.يتم اشتقاق تخصيص الأصول وتنويعها من مفهوم التوازن.نظرًا لأن جميع الاستثمارات تنطوي على مخاطر ، يجب على المستثمرين إدارة التوازن بين المخاطر والعوائد المحتملة عن طريق اختيار محفظة استثمارية.

XNUMX. التكلفة:تقليل التكاليف أمر لا يمكن التنبؤ به في السوق.التكلفة أبدية ، فكلما انخفضت التكلفة ، زادت حصة عائد الاستثمار.تظهر الأبحاث أن الاستثمارات منخفضة التكلفة غالبًا ما تكون أفضل من البدائل عالية التكلفة.من أجل الحفاظ على المزيد من العوائد ، قم بإدارة الكفاءة الضريبية.لا يمكنك التحكم في السوق ، ولكن يمكنك التحكم في التكاليف والضرائب.

XNUMX. الانضباط:يمكن أن يؤدي الاحتفاظ بمنظور ما والاستثمار في الانضباط طويل الأمد إلى إثارة مشاعر قوية.في مواجهة اضطراب السوق ، قد يجد بعض المستثمرين أنفسهم يتخذون قرارات متهورة ، أو غير قادرين على تنفيذ استراتيجيات الاستثمار أو إعادة توازن محافظهم الاستثمارية حسب الحاجة.يمكن أن يساعدهم الانضباط والمنظور في البقاء ملتزمين بخطط الاستثمار طويلة الأجل في أوقات عدم اليقين في السوق.

بافيت: ما فعله بوجل للمستثمرين الأمريكيينأكثر من أي شخص آخر

بوجل هو بطل رسالة بافيت.أوصى بافيت مرارًا وتكرارًا بكتب بورغ وأوصى المستثمرين بشراء صندوق مؤشر S&P 500 لشركة Vanguard Pioneer.في عام 2008 ، دخل بافيت وتيد سايدز (تيد سيدس) من بروتج بارتنرز في "رهان لمدة 500 سنوات" ، رهان بافيت على صندوق مؤشر S&P XNUMX التابع لشركة فانجارد ، والذي فاز في النهاية بفوز كبير.

في الاجتماع السنوي الـ 2017 لبيركشاير في أوماها ، نبراسكا في 5 مايو 6 ، مؤسس بايونير جون بوغل "قد يقدم للمستثمرين الأمريكيين أكثر من أي شخص آخر في البلد. هناك الكثير." (ربما قدم بوغل للمستثمر الأمريكي أكثر من أي رجل آخر في البلاد.)

قال بافيت: "تطوير صناديق المؤشرات ليس في مصلحة وول ستريت لأنه يقلل الرسوم بشكل كبير. عندما بدأ جاك ، لم يصفق له وول ستريت بالطبع. إنه موضوع بعض السخرية. الآن ، عندما ندخل في صناديق المؤشرات ، فإننا نتحدث عن تريليونات الدولارات ".

قال بافيت: "تطوير صناديق المؤشرات ليس في مصلحة وول ستريت لأنه يقلل الرسوم بشكل كبير. عندما بدأ جاك ، لم يصفق له وول ستريت بالطبع. إنه موضوع بعض السخرية. الآن ، عندما ندخل في صناديق المؤشرات ، فإننا نتحدث عن تريليونات الدولارات ".

"جاك أنقذها على الأقل. في جيوب المستثمرين ، وضع عشرات وعشرات وعشرات المليارات من الأموال في جيوبهم!"

(نهاية النص الكامل)