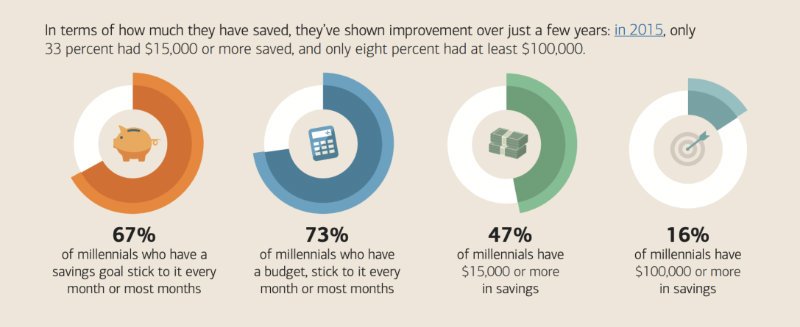

وفقًا لـ "تقرير الممارسات المالية الأمريكية لما بعد التسعينيات لعام 2018" الصادر عن بنك أمريكا ،將近16%的90後——或者更精確地指23歲到37歲的人——至少有了$100,000元的存款。

جيل ما بعد التسعينيات في الولايات المتحدة الذي يحب توفير المال أكثر من غيره

غالبًا ما يُشار إلى جيل ما بعد التسعينيات بالجيل الألفي (Millennial) ، والجيل الذي يتجاوز العقد الأول من القرن الحادي والعشرين ، والجيل الأكبر سنًا من جيل طفرة المواليد الذين يحبون توفير المال.

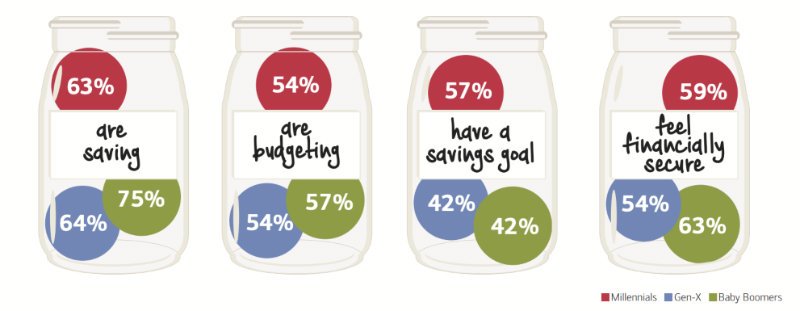

وفقًا لتقرير بنك أمريكا ،أكثر من نصف الشباب الذين ولدوا في التسعينيات في الولايات المتحدة (90٪) يدخرون المال.54٪ من إنفاق الشباب مخطط للغاية ، و 57٪ من شباب ما بعد التسعينيات لديهم هدف واضح لتوفير المال.

في هذه المجموعة ، يشعر 59٪ من الشباب بالأمان المالي.

在2015年的銀行報告中,有33%的90後存錢超過$15,000,只有僅僅8%的年輕人存款超過$10萬。ولكن بحلول نهاية عام 2018 ، حقق 16٪ من شباب ما بعد التسعينيات مدخرات تزيد عن 90 دولار ، وتضاعف العدد.

أدت هذه النتيجة إلى تقويض المفهوم السائد على نطاق واسع بأن "الأمريكيين لا يدخرون المال".

كم يجب أن ندخر في مختلف الأعمار؟

يعد ادخار المال هو الأساس الأكثر صلابة للأمان المالي والحرية ، فما مقدار المال الذي يجب أن ندخره؟هل من الآمن ماليًا ادخار 30 دولار قبل سن الثلاثين؟

الرجوع إلى متوسط دخل الأمريكيين الذين تتراوح أعمارهم بين 25 و 34 عامًا:40,352 دولارًاتجاوزت نسبة 16 ٪ من مجموعة ما بعد التسعينيات مع إيداعات 10 دولار التوقعات بكثير.بالنظر إلى أنه عندما نبلغ من العمر 90 عامًا ، فمن المعقول أن ندخر الكثير من المال مثل دخلنا السنوي.

كم يجب أن ندخر في مختلف الأعمار؟

على الرغم من أن هذه الإجابة تختلف من شخص لآخر ، إذا أردنا العثور على معيار ، فإن الصيغ التالية ستساعدنا في حساب مقدار الأموال التي ندخرها بشكل معقول.

في سن العشرين: وفر 25٪ من رقم الدخل.تتضمن نسبة 25٪ هذه أيضًا 401K و 403b وجزء مطابقة صاحب العمل.

وأشار الخبراء إلى أنه لا تدع نفقات نمط الحياة تشكل أكثر من 75٪ من إجمالي الدخل.

في سن الثلاثين: ادخر الكثير من المال في دخل تلك السنة.على سبيل المثال ، إذا كنت تكسب 30 دولار سنويًا في سن 5 ، فعندئذ في سن الثلاثين ، يجب أن يكون الهدف هو إيداع 30 دولار.

مبلغ الإيداع البالغ 5 دولار هذا هو مجموع جميع حسابات التقاعد ، ومطابقات صاحب العمل ، والودائع النقدية ، أو الاستثمارات ، والأسهم ، وخيارات الشركة ، وما إلى ذلك.

في سن 35: وديعة ضعف الدخل السنوي.

في سن 40: 3الودائع ضعف الدخل السنوي.

في سن 45: 4الودائع ضعف الدخل السنوي.

في سن 50: 5الودائع ضعف الدخل السنوي.

في سن 55: 6الودائع ضعف الدخل السنوي.

في سن 60: 7الودائع ضعف الدخل السنوي.

في سن 65: 8الودائع ضعف الدخل السنوي.

هذا الرقم القياسي للإيداع مشابه أيضًا لفلسفة Fidelity Investment Promotion:في سن الثلاثين ، ادخر الكثير من المال مثل دخلك السنوي ، وفي سن 30 عندما تكون على وشك التقاعد ، ستدخر 67 أضعاف دخلك السنوي (قبل التقاعد بسنة واحدة) من المال.

تبدو هذه الأرقام مرتفعة بعض الشيء ، لكن إذا بدأت في ادخار الأموال من سن 20 وتجميعها بمرور الوقت ، ووضعتها في حسابات مختلفة وفقًا لخطتك ، بعد أن وصلت إلى أعمار مختلفة ، سنجد أن إيداع 10 ليس في الواقع مثل صعب كما تخيلنا.

كلما بدأنا في توفير المال مبكرًا - سواء للتقاعد أو لشراء منزل - ستكون حياتنا المالية أكثر صحة.في هذه المرحلة ، جيل ما بعد التسعينيات في الولايات المتحدة متقدم بالفعل ، فلماذا لا نستمر في ذلك ونبدأ في توفير المال؟

(InsurGuru © ️Finance Management College x دليل التأمين على الحياة الأمريكي )