Несколько дней назад некоторые читатели написали электронные письма, в которыхАмериканское руководство по страхованию жизниредактор, "Я чувствую, что ваша отрасль обслуживает очень богатых клиентов.Интересно, есть ли способ помочь семьям среднего класса, таким как мы., "

В то же время, судя по жизненному опыту редакторов сообществ руководства по страхованию жизни, будь то в социальных сетях или в WeChat Moments, финансовая и страховая маркетинговая информация для «богатых людей» часто появляется каждый день; традиционное радио или финансовая и страховая реклама, такие как Поскольку «Наследование богатства» в газетных СМИ также часто освещает китайскую общину - читатель из района Сан-Франциско сказал American Life Insurance Guide Network: «Каждый день по радио звучит реклама страхования жизни». -Время воздействия этой маркетинговой атмосферы, нам легко автоматически связать «страхование жизни» с такими ключевыми словами, как «богатство» и «богатые люди», и произвести «страхование жизни, похоже, не имеет ничего общего с обычными людьми», « Богатые люди будут покупать страхование жизни на основе субъективных чувств и проявлять инициативу, чтобы «держаться подальше».Но так ли это?

Американское руководство по страхованию жизни的insurGuru ©️ Академия страхования жизниКолонка, сегодня я поделюсь некоторыми взглядами на эту точку зрения.

1. «Богатым людям» может не понадобиться полис страхования жизни

在Американское руководство по страхованию жизни的insurGuru ©️ Академия страхования жизни Лекция 2»мне нужна страховка жизниВ данной статье мы анализируем группы, которые могут нуждаться в страховании жизни, среди которых «богатый человек«Спрос на страхование жизни находится в конце списка.

С финансовой точки зрения, настоящие «богатые люди» смогли полностью обезопасить себя в финансовом отношении, и когда они сталкиваются с некоторыми «убытками», они могут нести соответствующие финансовые проблемы.Другими словами,Проблемы, которые можно решить с помощью денег, обычно не являются проблемами.Поэтому их потребность в функции страхования жизни, функция которой по сути является «возмещение убытков», не так актуальна.

Инструмент полиса страхования жизни для этой группы людей больше используется дляЗащита активов.По достижении определенного возраста, в силу американской социальной системы (налоговое законодательство, сертификация наследства и т. д.), естественно рассмотреть возможность использования полиса страхования жизни в качестве инструмента.

2. Больше всего в защите нуждается средняя американская семья

Согласно отчету Pew Research Center за 2019 год, годовой доход домохозяйства составляет $40,500 到$122,000 В промежутке, даже семья среднего достатка.

Как основная часть общества, мы сталкиваемся с этим.Жилье, здравоохранение, образование и пенсиии многие другие вопросы.Эти проблемы, как и правительство, дают только итоговое решение.Если вы преследуете жизнь «над нижним пределом», вам нужны дополнительные деньги для ее решения.

За последние 30 лет рост среднего дохода домохозяйства в США полностью отставал от роста жилья, медицинского обслуживания, образования и пенсий, а коэффициент долга постепенно увеличивался по мере роста цен и потребления.

За последние 30 лет рост среднего дохода домохозяйства в США полностью отставал от роста жилья, медицинского обслуживания, образования и пенсий, а коэффициент долга постепенно увеличивался по мере роста цен и потребления.

Хотя группа американского среднего класса, доля населения страны осталась на уровне 52%.1отношение вокруг.Однако по сравнению с прошлым, с одной стороны, обычные семьи имеют больше долгов и должны больше рисковать, с другой стороны, в условиях неудачного роста доходов доходов не хватает на оплату семейной жизни, мужу и жена работают полный рабочий день, и в семье только один член.Выполнение нескольких работ одновременно стало нормой.Как было отмечено в недавней статье на обложке журнала Fortune: «Средний класс сокращается2».

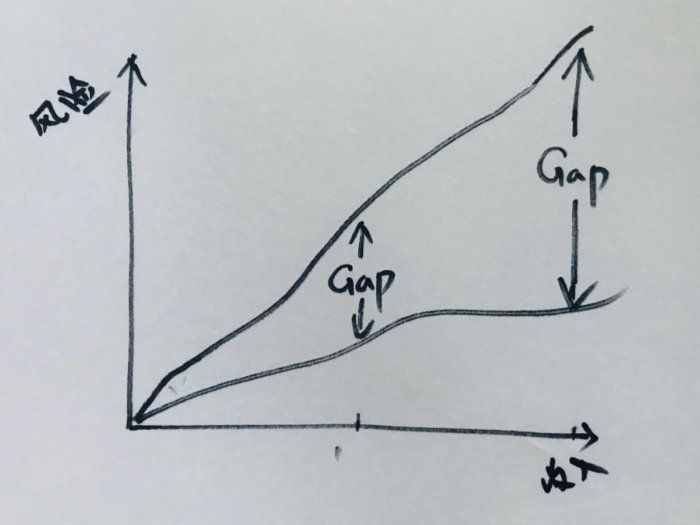

В таком процессе социального развития разрыв между риском и доходом, с которым сталкивается каждая обычная семья, постепенно увеличивается——При нормальных темпах трудовых затрат и доходности этого просто недостаточно, чтобы заполнить этот растущий финансовый разрыв (Гэп).—— Он даже превышает диапазон защиты от заемных средств, обеспечиваемый старыми продуктами финансового страхования (непотребительскими продуктами).

Развитие отрасли всегда соответствует эволюции общества.В области финансового страхования, когда старых продуктов недостаточно для удовлетворения потребностей в новой ситуации, новые финансовые и страховые инструменты должны развиваться, чтобы покрыть семейный риск и обеспечить более высокий уровень кредитного плеча для преодоления растущего разрыва.

Наоборот, здесь печатается первый упомянутый выше пункт - диапазона Gap для "богатых людей" почти нет, поэтому спрос на защитную функцию финансовой страховки совсем не высок.

Поэтому есть реальная острая потребность в продуктах страхования жизни, а не «богатых людей»,Это подавляющее большинство простых китайских семей..

3. «Страхование жизни» — это не страховка, а финансовый инструмент

Американское руководство по страхованию жизниБрокеры в сообществе обнаружили в реальных наблюдениях за работой, что у большинства потребителей глубоко укоренилось традиционное представление о слове «страхование».Особенно молодые люди или семьи обычно субъективно считают, что «вам не нужно страхование жизни» и «покупка страхования жизни может быть дорогим», поэтому они активно предпочитают отодвигать инструмент «страхования жизни» подальше от себя.

Однако многие продукты страхования жизни на рынке США уже принадлежатФинансовый продукт,Это не потребительский «страховой» продукт в традиционном понимании..этоВ названии есть слово «страховка».финансовые инструменты, которые могут помочь нам управлять комплексными рисками, связанными с социальным развитием.

В случае когнитивной асимметрии многие молодые китайцы или семьи субъективно решили отказаться от «величайшего преимущества» владения этим финансовым инструментом с самого первого момента.

Причина этого в том, что с точки зрения здравого смысла самое ценное в жизни человека – это «время».Чем раньше вы осуществите планирование финансового страхования, тем больше «временных» затрат вы заплатите, тем меньше денег вы заплатите и тем более долгосрочную защиту вы получите обратно.Это также определяется характером таких продуктов финансового страхования.

Реальность такова, что люди часто ждут, пока они достигнут среднего и пожилого возраста, начинают сталкиваться с правилами игры социальной системы на более глубоком уровне с развитием своей карьеры и начинают серьезно думать об управлении рисками членов семьи с жизненным опытом, то они начинают проявлять инициативу.Находят «инструменты», которые можно использовать.В то время, когда вы снова обращаетесь к этому инструменту, поскольку нет поддержки стоимости самого ценного «времени», обычно необходимо заплатить высокую цену за борьбу с разрывом, который со временем расширился, и гарантия вернулась, напротив, как правило, недостаточно.

Краткое содержание статьи

Из этой статьи мы делимся о "На самом деле в страховании жизни больше всего нуждаются не «богатые», а обычные семьи вроде нас."Этот вид.Для каждой из наших обычных китайских семей мы должны не бороться с инфляцией предметов первой необходимости, а использовать различные инструменты, предоставляемые финансовой системой США, для преодоления огромного разрыва между риском и доходом и оказания медицинской помощи. и образование с самым большим увеличением Тратьте больше, чтобы сберегать и удовлетворять финансовые потребности выхода на пенсию.

По правилам американской социальной системы полис страхования жизни является широко используемым финансовым инструментом, а не «страховым» продуктом в традиционном смысле, помогающим решать эти проблемы.Планирование и выбор продуктов как можно раньше может использовать «время», чтобы значительно снизить стоимость управления рисками, а также может обменять нас на более долгосрочную защиту.

Наконец,Разумный выбор и дизайнполисы страхования жизни на самом деле не дорогие и могут быть даже дешевле, чем ожидалось.Что еще более важно, овладение этим финансовым инструментом может помочь каждой семье сформировать привычку к долгосрочным сбережениям и управлению финансами, в полной мере используя преимущество «времени» и управляя комплексными рисками, вызванными социальным развитием.Guide Network публикует эту статью для цель этого.

Американское сообщество гидов по страхованию жизниБольшинство лицензированных китайскоязычных агентов здесь из обычных китайских семей.Как и все, мы все сталкиваемся с проблемой, как справиться с рисками, связанными с социальным развитием.

Сопереживая, мы надеемся использовать наш опыт и профессиональные знания, чтобы помочь читателям разного возраста путем обмена, устранить когнитивные недоразумения и как можно скорее создать механизм управления семейными рисками.Если вам нужна наша помощь, отсканируйте QR-код внизу страницы илиЭлектронная почтаСвяжитесь с нами, чтобы назначить оценку.

(>>>Связанное чтение: Комментарий | Какие уроки можно извлечь из 14-летнего страхового счета, на который депонировали страхователи в штате Нью-Йорк?)

(>>>Связанное чтение:Оценка|Разница в доходах в размере 186 млн долларов, тот же страхователь, план профессионального дизайна и общий план )

(Американская сеть справочников по страхованию жизни insurGuru©️Колонка страхования жизни)

приложение:

01. «Американский средний класс стабилен в размерах, но сдает позиции в финансовом отношении семьям с более высокими доходами», 09.06.2018, Pew Research Center, https://pewrsr.ch/2U9aaCC.

02. «Сокращающийся средний класс», 12.20.2018, «Журнал Fortune», https://bit.ly/2GTyxLO