Lao Wang a 55 ans cette année, aime jouer au golf et est en bonne santé.Il plaisantait toujours en disant qu'il devait vivre jusqu'à 100 ans.

Lao Wang a également envisagé le transfert d'actifs résultant de son héritage de richesse.Compte tenu de l'âge avancé à l'avenir, il est impossible de passer plus de temps et d'énergie pour faire face aux procédures compliquées apportées par divers "actifs lourds", alors Lao Wang a choisi d'utiliser un formulaire de contrat plus concis pour injecter certains de ses actifs physiques dans le Dans un contrat d'assurance,Transfertaux épouses et aux filles, et avec des槓桿, laissant un fonds d'environ 500 millions de dollars.

Lao Wang espère que cette partie des actifs pourra être confirmée au moment de l'achat, et il ne veut pas avoir de problèmes fiscaux.Par conséquent, seuls les produits d'assurance garantis sont pris en compte et aucun produit d'assurance des investissements financiers n'est pris en compte.

1. Choix conservateur : GUL (conservateur)

Guaranteed Universal Life, nom chinois, assurance-vie universelle de type réclamations garanties, appelée GUL.

« Garanti », c'est-à-dire qu'au jour où Pharaon souscrit l'assurance, le montant de la créance que le bénéficiaire peut recevoir est déterminé, et il n'y a pas lieu de s'inquiéter de la question de la rupture de l'assurance*.

Ce type d'assurance-vie ne comporte pas de fonctionnalités de gestion financière supplémentaires "superflues", son seul but est de laisser un versement garanti aux enfants ou aux bénéficiaires moyennant des primes relativement faibles.C'est aussi un type d'assurance-vie qui ressemble le plus à une « assurance » au sens traditionnel parmi la gamme éblouissante de produits d'assurance-vie américains.

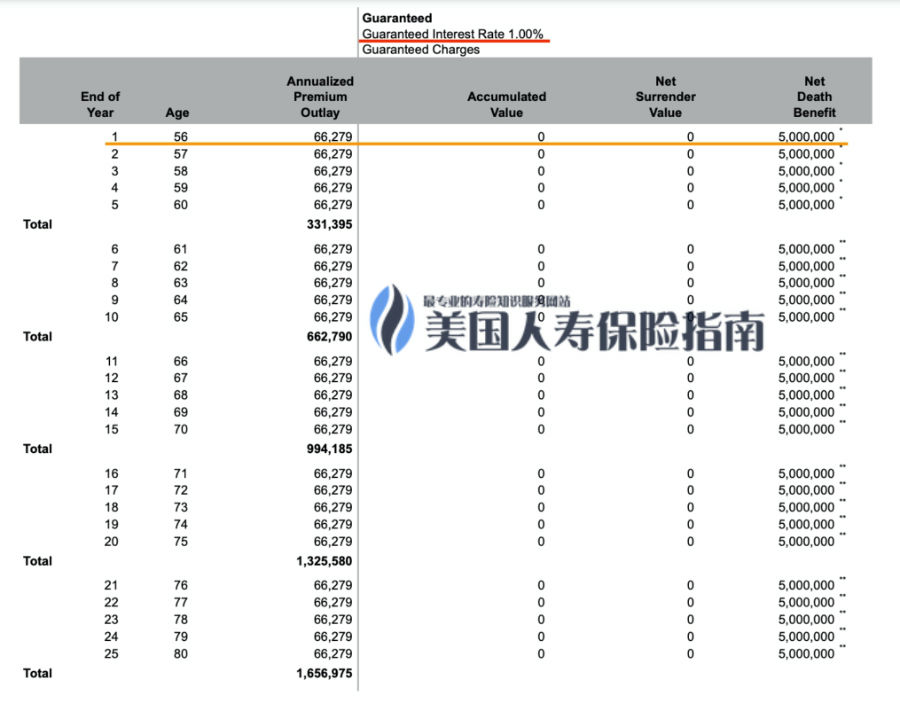

L'image suivante est un tableau de description des prix pour l'âge de 55 à 100 ans établi selon la situation réelle de Lao Wang et selon les données sur les taux d'intérêt fournies par le concessionnaire communautaire (omis après l'âge de 80 ans).

©️ Basé sur le taux d'intérêt 10/31 d'un produit d'assurance, ce graphique n'est pas un graphique de vente et de cotation, il est uniquement utilisé à des fins d'éducation du public

Comme le montre le tableau ci-dessus,Prime annuelle fixe de 66,279 XNUMX $,Décès de 500 millions de dollars.Au cours des dix premières années d'assurance, l'effet de levier des actifs d'assurance est d'environ 1:10.A 75 ans,ratio de levier d'assuranceest d'environ 1:5.

Avec l'âge, le risque de décès augmente,ratio de levier d'assurancePeu à peu réduit, mais à 90 ans, il reste encore plus de 2 fois l'effet de levier du capital.

GUL Insurance : les inconvénients d'un choix conservateur

Lao Wang a 65 ans cette année et vient de payer depuis 10 ans.Au cours de l'année, en raison des changements compliqués dans les relations familiales, Lao Wang a changé d'avis et n'a pas prévu de garder l'argent. Il voulait dépenser les primes d'assurance qu'il économise chaque année et voyager à travers le monde pour profiter de la vie après la retraite.

À cette époque, Pharaon était confronté à un problème : s'il arrêtait de payer les primes à ce moment-là, les plus de 60 XNUMX dollars américains précédents seraient gaspillés ; s'il continuait à payer, il irait contre sa volonté.

« Payer ou ne pas payer » est devenu un problème pour la vieille famille Wang à cette époque.

C'est le plus grand inconvénient de l'assurance traditionnelle de type GUL dans le domaine du transfert d'actifs et de l'héritage de patrimoine : elle n'a aucune flexibilité, n'a aucune valeur monétaire et n'est utilisée que pour les sinistres.

Si l'assuré change d'avis, il ne peut pas revenir en arrière.

(>>>Lecture associée :Livre blanc sur l'assurance des actifs en dollars américains : guide d'assurance GUL )

2. Choix agressif : GVUL (agressif)

Lao Wang veut avoir une certaine compensation, mais pense aussi que s'il change d'avis à l'avenir, il pourra récupérer une partie du principal.

Lao Wang a entendu dire qu'il existe un type d'assurance de type titres sur le marché,Des réclamations de décès garanties sont fournies, ainsi qu'une valeur de rachat qui peut permettre de récupérer de l'argent.Essayez-le, si vous rencontrez à nouveau de l'or pendant 10 ans, vous pouvez également l'utiliser comme gestion financière.Ce type de produit d'assurance, dérivé de VUL, est collectivement appelé GVUL, et le nom complet est Guaranteed Variable Universal Life.

L'image suivante est un tableau de description des prix pour l'âge de 55 à 100 ans établi selon la situation réelle de Lao Wang et selon les données sur les taux d'intérêt fournies par les concessionnaires communautaires (espace limité, omis après l'âge de 84 ans).

©️ Basé sur le taux d'intérêt 10/31 d'un produit d'assurance, ce graphique n'est pas un graphique de vente et de cotation, il est uniquement utilisé à des fins d'éducation du public

©️ Basé sur le taux d'intérêt 10/31 d'un produit d'assurance, ce graphique n'est pas un graphique de vente et de cotation, il est uniquement utilisé à des fins d'éducation du public

Comme le montre le tableau ci-dessus,Prime annuelle fixe de 77,363 XNUMX $,Décès de 500 millions de dollars.

Grâce à la nouvelle fonctionnalité de valeur en espèces, etAssurance VULLes frais de gestion de fonds uniques, le facteur de coût global apporté par, dans cette évaluation, GVUL InsuranceRatio de levier des actifs, légèrement plus bas que le simpleProduits à effet de leviermouette.

(>>>Lecture associée :Qu'est-ce que l'Assurance VUL (Assurance Investissement) ? Quels sont les avantages et les inconvénients de l'assurance VUL et des groupes applicables)

Assurance GVUL : Avantages et inconvénients des options agressives

GVUL a enfin une valeur en espèces en plus d'une réclamation de décès garantie. Si le pharaon de 60 ans change encore d'avis, la part dans la case verte sera peut-être chaque annéeMontant pouvant être remboursé.

Dans la case verte de l'image ci-dessus, nous pouvons voir que si M. Wang change d'avis à l'âge de 60 ans et que l'investissement du fonds dans la police d'assurance ne perd ni ne gagne, après déduction du coût, il peut récupérer 25,610 XNUMX $. de la compagnie d'assurance.

Par rapport à la situation où l'assurance GUL ne récupère pas d'argent, GVUL est plus flexible, mais le risque de profit et de perte d'investissement est supporté par le preneur d'assurance.Il n'y a aucune garantie quant au montant d'argent que vous pourrez récupérer à l'avenir.

C'est l'inconvénient évident de l'assurance de type GVUL : il s'agit d'un produit de type sécurité et ne présente pas de pertes d'investissement.Bien qu'il existe une fonction de remboursement de la valeur de rachat, la compagnie d'assurance ne fournit pas de garantie pour la valeur de rachat.

2. Choix robuste : GIUL (modéré) – ROP

Lao Wang estime qu'à ce stade de la vie, le but n'est plus de gagner un blog.

Après avoir clarifié à nouveau l'objectif précis de "garder une somme d'argent", Lao Wang voulait non seulement la flexibilité de la valeur de rachat, mais pensait également que s'il changeait d'avis plus tard, il pourrait toujours obtenir la garantie que la prime serait remboursée.

Ce type de produit d'assurance,Une fonction de réclamation garantie en cas de décès est fournie, ainsi qu'une fonction de valeur de rachat, et enfin une fonction de remboursement de prime garanti a été ajoutée.它 是Assurance IULLes dérivés de GIUL sont collectivement appelés GIUL Rop, et le nom complet est Guaranteed Indexed Universal Life Rop.

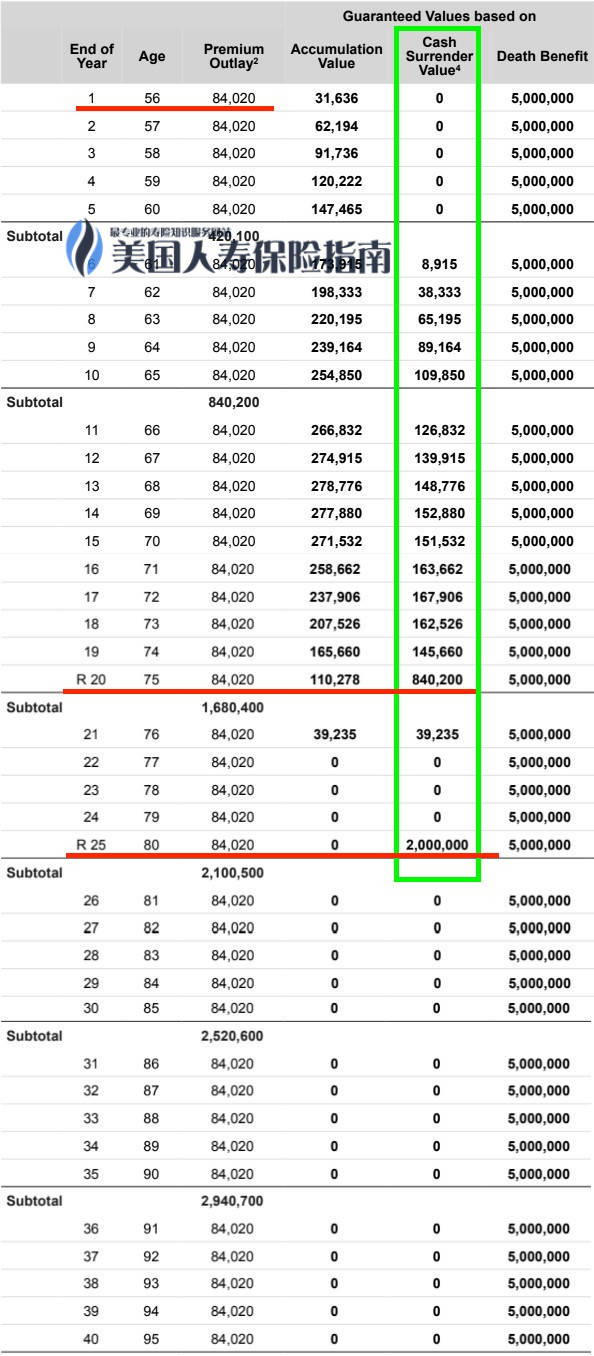

La figure suivante est un graphique illustratif des prix des primes pour les 55-100 ans établi sur la base de la situation réelle de Lao Wang et sur la base des données sur les taux d'intérêt fournies par les concessionnaires communautaires (après l'âge de 95 ans, il est omis en raison aux contraintes d'espace).

©️ Basé sur le taux d'intérêt 10/31 d'un produit d'assurance, ce graphique n'est pas un graphique de vente et de cotation, il est uniquement utilisé à des fins d'éducation du public

Comme le montre le tableau ci-dessus,Prime annuelle fixe de 84,020 XNUMX $,Décès de 500 millions de dollars.

En raison de la nouvelle fonction de valeur de rachat et du facteur de coût global apporté par la fonction de remboursement des primes, dans cette évaluation, le ratio de levier des actifs d'assurance GIUL est le même que GVUL, et légèrement inférieur au produit à effet de levier pur GUL.

Assurance GIUL : Avantages et inconvénients d'un choix solide

GIUL a non seulement une valeur en espèces, mais peut également être garanti par la compagnie d'assurance pour rembourser la prime. Si Wang, 75 ans, change à nouveau d'avis, la partie boîte verte est l'annuelMontant remboursable garanti.

Comme vous pouvez le voir sur la ligne horizontale verte de l'image ci-dessus, si Pharaon change d'avis à l'âge de 75 ans, il peut obtenir de la compagnie d'assurance.garantieRécupérez 84 80 $ en primes.Lorsque Lao Wang avait XNUMX ans, la compagnie d'assurancegarantieRemboursement de 200 millions de dollars de primes.

Par rapport aux produits d'assurance GUL où vous ne pouvez pas récupérer un centime, les produits GIUL ont la flexibilité de la valeur de rachat ; par rapport à l'assurance GVUL qui permet au preneur d'assurance de supporter tous les risques de la valeur de rachat, ce type d'assurance GIUL est fourni par le compagnie d'assurance. Garanti" une promesse de retourner la valeur en espèces de la prime.

Mais cela apporte un inconvénient aux assurances de type GIUL : de plus en plus de fonctionnalités, des primes de plus en plus chères.

Résumé de l'article

GUL, GVUL et GIUL sont trois types de produits d'assurance subdivisés sur le marché de l'assurance en dollars américains.Différentes compagnies d'assurance émettent différents produits d'assurance en conséquence.

Ces produits d'assurance sur le marché ont des avantages et des inconvénients différents, mais en général, ils obéissent à un bon sens de base, à savoir : plus la fonction est simple, plus le prix de la prime est bon marché ; pour chaque fonction supplémentaire, le prix de revient augmentera naturellement en conséquence. .De la comparaison des primes annuelles de ces trois types de produits, on constate que,Les frais augmentent également de 8,000 10,000 $ à XNUMX XNUMX $ pour chaque point de fonction supplémentaire.

66,279 77,363 $ -> 84,020 XNUMX $ -> XNUMX XNUMX $

Dans des conditions normales de marché, le prix d'un produit est directement proportionnel à la richesse de ses fonctions.GUL avec le prix premium le plus bas, apporte le moins d'options, maiseffet de levier le plus élevé; GVUL au milieu a la fonction de valeur de rachat ; tandis que GIUL, qui a le prix de prime le plus élevé, les compagnies d'assurance offrent le plus de garanties.

Si vous étiez le roi, quel type de produit d'assurance choisiriez-vous ?

Dans ce test, afin d'avoir une comparaison intuitive de ces trois types d'assurance, nous utilisons un paramètre de conception unifié.L'illustration comparative de cet article aidera le public à apprendre et à comprendre l'interaction entre les différents types de produits d'assurance, les prix des primes et les fonctions.

Tout au long du processus d'examen, les éditeurs de TheLifeTank©️ ont recherché des conseillers en assurance-vie Heather Xiong CFP®️Merci pour vos commentaires et votre aide.

Dans le monde réel, la conception des comptes de police et les plans de paiement varient d'une personne à l'autre.vous pouvez consulterConseiller financier en assurance-vie professionnelle, choisissez le produit d'assurance de transmission de patrimoine de votre préférence de style et effectuez uneConception du compte de police. (Fin du texte intégral Dernière mise à jour @ 11032022 10:00 AM PST )

(>>> Lecture recommandée:Qu'est-ce que le service de conception de compte d'assurance PDA ?Quels sont les frais de conception et le prix?)

(>>> Lecture recommandée:L'achat d'une assurance est-il simplement un effet de levier ?Quel est le levier de l'assurance ?comment acheter?)

(>>>Lecture associée :Quelles sont les 4 manières légales de transférer des actifs ?)