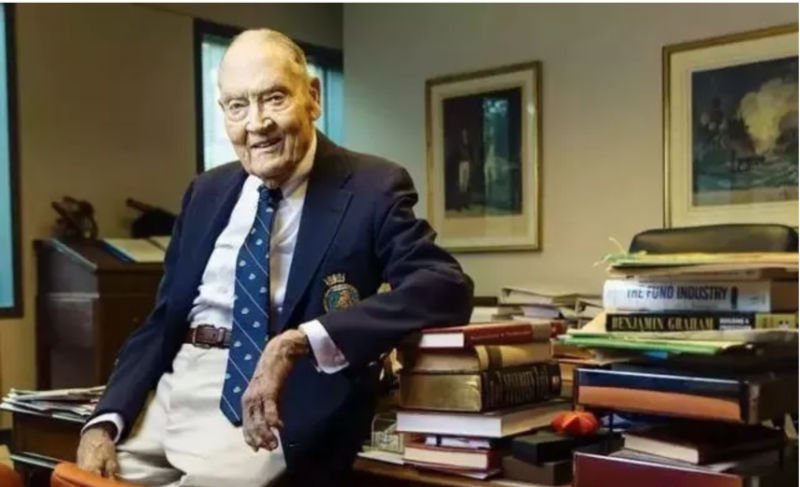

John C.Bogle, fondateur de Vanguard et parrain des fonds indiciels, est décédé le 2019 janvier 1 à l'âge de 16 ans.

John C.Bogle, fondateur de Vanguard et parrain des fonds indiciels, est décédé le 2019 janvier 1 à l'âge de 16 ans.

Berg est le fondateur du premier fonds commun de placement indiciel au monde, et son groupe Vanguard gère actuellement plus de 5.1 billions de dollars d'actifs.Il est considéré comme l'un des plus grands investisseurs au monde.Ses fonds communs de placement indiciels permettent aux investisseurs d'obtenir des rendements élevés à un coût inférieur à celui des fonds gérés activement.

En 1975, il a fondé le plus grand fonds commun de placement au monde Pioneer Group, puis a occupé le poste de président-directeur général jusqu'en 1996.Vanguard gère désormais les actifs de plus de 170 millions d'investisseurs dans environ 2000 pays.

Il a écrit 13 livres sur l'investissement, le plus récent est "Keep It Up: The Story of Pioneers and the Index Revolution" en 2018Gardez le cap: l'histoire de Vanguard et de la révolution d'index).

L'investisseur milliardaire américain Warren Buffett, connu sous le nom de "dieu boursier", a écrit dans sa lettre annuelle aux actionnaires en mars 2017: "Si une statue doit être érigée pour commémorer la personne qui a apporté la plus grande contribution aux investisseurs américains, alors Jack Berg devrait sans aucun doute être choisi.Jack a souvent été ridiculisé par l'industrie de la gestion de placements au cours de ses premières années.Cependant, aujourd'hui, il est satisfait de savoir qu'il a aidé des millions d'investisseurs et que leurs économies ont reçu des rendements bien meilleurs qu'ils n'auraient pu en gagner.Il est leur héros et mon héros. »

«Depuis des décennies, Jack a exhorté les investisseurs à investir dans des fonds indiciels à très faible coût. Au cours de sa carrière d'investissement, beaucoup de richesses ont coulé dans les poches des gestionnaires, et sa richesse accumulée n'en représente qu'une petite partie. "

La valeur personnelle de Jack Berg est estimée à seulement 8000 millions de dollars. Il a des antécédents de maladie cardiaque. Il a souffert d'une crise cardiaque à l'âge de 31 ans. Il a subi au total six crises. À 65 ans, il a subi une crise cardiaque. Transplantation cardiaque.

La philosophie principale de Bogle est l'investissement «de bon sens».En fait, il a deux livres qui utilisent ce mot dans leurs titres.

Dans une interview accordée à Reuters en 2012, il a déclaré: "Investissez aussi efficacement que possible, en utilisant des fonds à faible coût qui peuvent être achetés et conservés toute une vie.Ne poursuivez pas les performances passées, mais achetez des indices boursiers généralisés et des fonds indiciels obligataires.Votre ratio obligataire est à peu près équivalent à votre âge.Plus important encore, vous devez respecter la discipline et vous devez épargner, même si vous détestez notre système financier actuel.Parce que si vous n'économisez pas, vous n'aurez certainement rien. »

Aujourd'hui, passons en revue le parrain des fonds indiciels John Bogle et sa belle vie.

Aujourd'hui, passons en revue le parrain des fonds indiciels John Bogle et sa belle vie.

Première vie et éducation

John Bogle est né le 1929 mai 5 dans le New Jersey, aux États-Unis.

Sa famille a été affectée par la Grande Dépression.Sans argent, il a dû vendre leur maison et son père est tombé dans l'alcoolisme, ce qui a entraîné le divorce de ses parents.

Bogle fréquente le lycée Manasquan sur la côte du New Jersey.Ses performances académiques lui ont permis d'être transféré au Blair College pour une bourse.

Au Blair College, Bogle a montré un talent particulier pour les mathématiques, les nombres et les calculs le fascinaient. En 1947, Bogle est diplômé avec distinction du Blair College et a été admis à l'Université de Princeton, où il a étudié l'économie et l'investissement.

En 1949, à l'Université de Princeton, Bogle a accidentellement lu un article sur l'industrie des fonds communs de placement - «Big Money in Boston», qui a suscité son intérêt pour l'industrie des fonds et a décidé d'étudier l'industrie des fonds communs de placement qui n'avait pas été analysée auparavant.Bogle a passé ses années junior et senior à rédiger sa thèse «Le rôle économique des sociétés d'investissement».

Il a obtenu son diplôme de premier cycle en 1951 et a suivi des cours du soir et du week-end à l'Université de Pennsylvanie.

Bogle et ses fonds indiciels

Après avoir obtenu son diplôme de l'Université de Princeton en 1951, Bogle a commencé sa carrière dans la banque et l'investissement.Il était employé par le fondateur de la société, Walter L. Morgan, pour gérer le Wellington Fund.Morgan a déclaré: "Bogle en sait plus que nous sur les affaires de fonds."

En 1965, Morgan a transféré la direction de l'entreprise à Bogle et l'a nommé vice-président exécutif.Après une promotion réussie, il a été nommé président de Wellington, mais a ensuite été démis de ses fonctions en raison d'un différend corporatif le 1974 janvier 1.

Le 1975er mai 5, Bogle a fondé Vanguard, qui est aujourd'hui l'une des entreprises les plus respectées et les plus prospères dans le domaine de l'investissement.Bogle a réussi à transformer Vanguard en une grande entreprise.

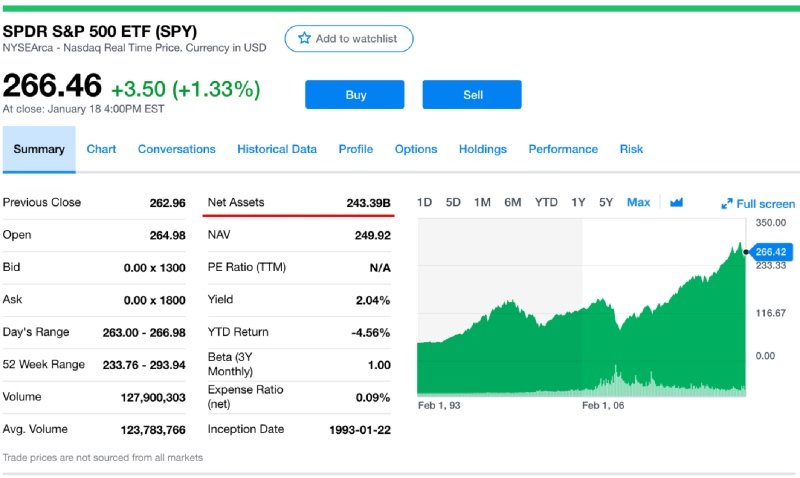

En août 1976, Bogle a lancé le Standard & Poor's 8 Index Fund, le premier fonds indiciel au monde lancé aux investisseurs individuels, dont l'échelle actuelle dépasse 500 milliards de dollars et est l'un des plus importants fonds publics au monde.

De 1976 à 1995, après 20 ans de développement, les fonds indiciels du marché américain ne représentaient que 3% de la part de marché des fonds publics;

En 1995 ans de 2018 à 20, la part de marché des fonds indiciels sur le marché américain des fonds publics a considérablement augmenté pour atteindre 38%. Si Vanguard n'avait pas connu la solitude des deux premières décennies, elle n'aurait pas réussi dans les deux prochaines. décennies.

Dans les années 90, Bogle a souffert d'une crise cardiaque. En 1996, il a démissionné de son poste de PDG de Pioneer.

Une transplantation cardiaque a été réalisée avec succès en 1996.Il est ensuite retourné à Vanguard en tant que président principal.

En 2012, le total des actifs sous gestion du Groupe Linghang a atteint 2 XNUMX milliards de dollars américains.

En 2000, il a démissionné de ses fonctions de président principal du Vanguard Group. De nos jours, de nombreuses organisations sont toujours financées, comme le National Constitution Center de Philadelphie et la création des Bogle Brothers Scholarships à l'Université de Princeton, son alma mater.

À l'heure actuelle, le groupe est devenu l'une des plus grandes sociétés de gestion de placements au monde et le volume des actifs sous gestion est passé de 20 milliards de dollars au moment de sa création à plus de 5.3 billions de dollars à l'heure actuelle.

En même temps, il s'agit du plus grand fonds public au monde et du deuxième investisseur institutionnel en gestion d'actifs.Dans le même temps, via les canaux d'investissement RQFII et Shanghai-Shenzhen-Hong Kong Stock Connect, Vanguard Group dispose d'un quota de capital d'environ 300 milliards de yuans pour investir dans des actions chinoises A, détenant plus de 1900 sociétés, et il est également l'un des grandes institutions étrangères investissant sur le marché chinois.

Le fondateur, Bogle, n'est pas aussi riche que les autres géants des fonds communs de placement. Il a renoncé à la propriété du groupe et a choisi de faire des investisseurs les actionnaires de Vanguard Fund.Si John Bogle ne renonçait pas à sa propriété, il devrait désormais figurer parmi les trois hommes les plus riches du monde.Il a déclaré que sa propre richesse résidait principalement dans le salaire des fonds communs de placement de Vanguard et Wellington.

Règles d'investissement et expérience de John Bogle

1. Vous devez avoir des attentes d'investissement réalistes, comme un bagel terne, et des spéculations comme un beignet sucré.

2. Ne cherchez pas d'aiguilles dans la botte de foin, vous devriez acheter la botte de foin entière. (Au lieu de choisir des actions, il vaut mieux investir dans des fonds indiciels)

3. La théorie selon laquelle les investisseurs devraient entrer ou sortir du marché lorsqu'un certain signal est envoyé n'est pas crédible.Depuis près de 50 ans dans le secteur de l'investissement, je n'ai jamais vu personne capable de parvenir à un timing cohérent et précis.

4. Le temps est votre ami, l'impulsion est votre ennemi.

5. Examinez attentivement les suggestions pour augmenter les coûts.

6. Ne surestimez pas les performances passées du fonds.

7. Le temps est votre ami, l'impulsion est votre ennemi.

8. Étudiez tous les jours, en particulier à partir des expériences des autres.C'est moins cher!

9. Les fonds indiciels sont une méthode judicieuse et utilisable qui permet d'obtenir sans effort les taux de rendement du marché au moindre coût.Les fonds indiciels éliminent les risques liés aux actions individuelles, aux marchés et à la sélection des gestionnaires, ne laissant que les risques boursiers.

10. La spéculation selon laquelle le timing du marché à court terme est un jeu de perdant, nous ne savons pas ce qui se passera demain, Bogle ne le sait pas, personne ne le sait.Je ne fais donc que des prévisions raisonnables pour 10 ans, et je ne fais pas d'autres prévisions.

Quatre principes d'investissement: objectif-équilibre-coût-discipline

XNUMX. Objectif:Fixez-vous des objectifs d'investissement clairs et appropriés. Les objectifs d'investissement appropriés doivent être mesurables et réalisables.Le succès ne doit pas dépendre de retours sur investissement importants ou d’épargne ou d’exigences de dépenses irréalistes.Définir clairement les objectifs et les moyens de les atteindre peut aider à protéger les investisseurs.

XNUMX. Solde:L'utilisation d'un large éventail de fonds diversifiés pour développer une allocation d'actifs appropriée et des stratégies d'investissement raisonnables commence par une allocation d'actifs qui convient aux objectifs du portefeuille.L'allocation doit être basée sur des attentes raisonnables en matière de risques et de rendements, et des investissements diversifiés doivent être utilisés pour éviter des risques inutiles.L'allocation d'actifs et la diversification découlent du concept d'équilibre.Étant donné que tous les investissements comportent des risques, les investisseurs doivent gérer l'équilibre entre le risque et les rendements potentiels en choisissant un portefeuille d'investissement.

XNUMX. Coût:La minimisation des coûts est imprévisible sur le marché.Le coût est éternel, plus le coût est bas, plus la part de retour sur investissement est grande.La recherche montre que les investissements à faible coût sont souvent meilleurs que les alternatives à coût élevé.Afin de conserver plus de rendements, gérez l'efficience fiscale.Vous ne pouvez pas contrôler le marché, mais vous pouvez contrôler les coûts et les taxes.

XNUMX. Discipline:Garder une perspective et investir dans une discipline à long terme peut déclencher des émotions fortes.Face aux turbulences du marché, certains investisseurs peuvent se retrouver à prendre des décisions impulsives, ou incapables de mettre en œuvre des stratégies d'investissement ou de rééquilibrer leur portefeuille au besoin.La discipline et la perspective peuvent les aider à rester engagés dans des plans d'investissement à long terme en période d'incertitude du marché.

Buffett: ce que Bogle a fait pour les investisseurs américainsPlus que quiconque

Bogle est le héros de la lettre de Buffett.Buffett a recommandé à plusieurs reprises les livres de Borg et a recommandé aux investisseurs d'acheter le fonds indiciel S&P 500 de Vanguard Pioneer.En 2008, Buffett et Ted Seides (Ted Seides) de Buffett et Protege Partners ont conclu un «pari de 500 ans».

Lors de la 2017e réunion annuelle de Berkshire à Omaha, Nebraska, le 5 mai 6, le fondateur de Pioneer, John Bogle, «peut faire plus pour les investisseurs américains que n'importe qui dans le pays. Il y en a beaucoup.» (Bogle a probablement fait plus pour l'investisseur américain que n'importe qui d'autre. dans le pays.)

Buffett a déclaré: "Le développement des fonds indiciels n'est pas dans l'intérêt de Wall Street car il réduit considérablement les frais. Quand Jack a commencé, très peu de gens, bien sûr, Wall Street ne l'a pas applaudi. Il fait l'objet de ridicules. Maintenant, lorsque nous entrons dans les fonds indiciels, nous parlons de milliers de milliards de dollars. "

Buffett a déclaré: "Le développement des fonds indiciels n'est pas dans l'intérêt de Wall Street car il réduit considérablement les frais. Quand Jack a commencé, très peu de gens, bien sûr, Wall Street ne l'a pas applaudi. Il fait l'objet de ridicules. Maintenant, lorsque nous entrons dans les fonds indiciels, nous parlons de milliers de milliards de dollars. "

"Jack l'a au moins sauvé. Dans les poches des investisseurs, il a mis des dizaines, des dizaines et des dizaines de milliards d'argent dans leurs poches!"

(Fin du texte intégral)