Nous avons toujours entendu dire que les primes d'assurance américaines sont plus rentables et plus rentables. En termes d'assurance similaire: la prime aux États-Unis représente 1/3 de Hong Kong, Taiwan et la Corée du Sud, 1/5 du Japon et 1 / 6 du continent.Comment est le prix derrière cela?

Annuaire

- Comment fixer le prix de l'assurance-vie

- Explication des conditions de coût de l'assurance

- Le sens et l'impact sur les coûts de la table de mortalité

- Cas réels de calcul des primes d'assurance-vie à trois endroits

- Qui est apte à souscrire une assurance-vie américaine

- Foire aux questions pour les étrangers qui achètent une assurance aux États-Unis

- Annexe de référence

texte

dans"Pourquoi acheter une assurance-vie américaine"Dans l'article, la phrase la plus courante est citée:「同類保險上:美國的保費是香港、台灣、韓國的1/3,日本的1/5,內地的1/6」。Alors, pourquoi les primes des produits d'assurance américains sont-elles si faibles?Comment cette comparaison de prix est-elle calculée?Ensuite, nous expliquerons brièvement.

1. Quel est le prix de l'assurance-vie?

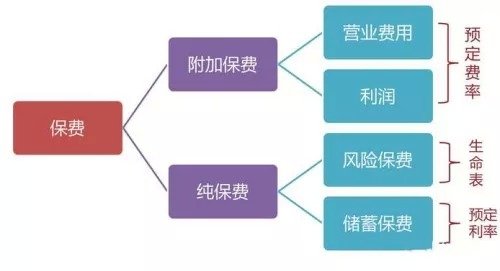

Pour calculer un compte, vous devez d'abord déterminer le coût et le prix, et il en va de même pour l'assurance-vie.Trois facteurs principaux influent sur la tarification de l'assurance-vie: le taux prédéterminé, le taux de décès et le taux d'intérêt prédéterminé.

2. Explication des conditions du coût de l'assurance

Tarif de réservation:Il se réfère au taux prévisionnel de la compagnie d'assurance basé sur les coûts et dépenses de la compagnie, y compris les frais de vente, les frais administratifs, les frais d'exploitation, etc. Le taux des différentes compagnies peut être très différent.

Taux d'intérêt prévu:Il se réfère à la prévision de la compagnie d'assurance du taux de rendement futur d'utilisation du capital lorsque la compagnie d'assurance fixe le prix du produit, et le taux de rendement annuel supposé pour la police d'assurance est principalement fixé en fonction du taux d'intérêt des dépôts bancaires et de l'investissement prévu. taux de retour.En termes simples, c'est le taux de rendement que les compagnies d'assurance offrent aux consommateurs.

taux de mortalité:Également appelée table de mortalité, il s'agit d'un tableau formé en analysant et en triant des données statistiques sur la survie et le décès d'une population spécifique dans un certain pays ou une certaine région pendant une certaine période. C'est la base mathématique des calculs actuariels de l'assurance-vie et la base pour déterminer les primes pures de l'assurance-vie.

La mortalité est une donnée publique et aujourd'hui, la différence de primes s'explique principalement du point de vue de la mortalité.À la fin du mois de décembre 2016, la Commission chinoise de réglementation des assurances a publié un avis sur la «table de vie de l'expérience de l'industrie de l'assurance-vie en Chine (12-2010)» et a annoncé la dernière table de mortalité.

3. Que signifie cette table de mortalité?

Le taux de mortalité dans la table de mortalité fait référence à la probabilité qu'un homme (femme) d'un certain âge meure dans l'année.Par exemple, dans la nouvelle table de mortalité de la Chine, la probabilité qu'un homme de 40 ans meure en un an est de 0.001651, tandis que celle d'une femme est de 0.000692.

4. Comment calculer la différence de prime entre les États-Unis, Hong Kong et la Chine continentale à partir de la table de mortalité?

En supposant que seul le taux de mortalité est pris en compte, un homme en bonne santé de 40 ans souscrit une assurance vie temporaire avec un montant assuré de 100 million et un taux d'intérêt prédéterminé de 3% Quelle est la prime (CL1) aux trois endroits?

| Formule de base: Prime = Mortalité X Somme assurée / (1 + 3%) | |||

| Chine (continentale | Chine Hong Kong | 美国 | |

| processus de calcul | 0.001651 X 100 million / 103% | 0.0011655 X 100 million / 103% | 0.000855 X 100 million / 103% |

| Prime finale | 1602.91 | 1131.55 |

830.10 |

| Rapport de comparaison premium | 1 | 0.71 |

0.52 |

1> 1602.91> 1131.55

2. Hong Kong est près de 30% moins cher que le continent, et les États-Unis sont près de 30% moins chers que Hong Kong.

Joindre les adresses des tables de mortalité des trois pays ou régions:

Table de vie américaine: Https://www.irs.gov/pub/irs-drop/n-13-49.pdf

La vie à Hong Kong: Http://www.statistics.gov.hk/pub/B1120016062015XXXXB0100.pdf

Table de vie en Chine continentale: Http://www.circ.gov.cn/web/site0/tab5216/info4054990.htm

Par conséquent, lorsque les frais de fonctionnement de la compagnie d'assurance et le taux de rendement sont similaires, le plus important est que ce soit effectivement le cas.Tableau de mortalité, Également appelé «tableau de probabilité de décès», il s'agit d'un tableau de statistiques d'enquête qui reflète la loi de survie et de décès de la population dans un pays ou une région.La compagnie d'assurance évalue le risque et détermine la prime en fonction du taux de mortalité et de survie sur la table de mortalité.La relation entre elle et le taux, pour le dire simplement, est, "Plus la personne vit longtemps, plus le taux est bas".

L'espérance de vie moyenne des Américains étant la plus longue, il est incontestable que le coût des produits d'assurance-vie américains est relativement le plus bas en termes de taux.

Qui est apte à souscrire une assurance américaine?

1. Ceux qui ont l'intention ou ont immigré aux États-Unis

2. Les personnes qui ont acheté un bien immobilier aux États-Unis

3. Personnes souhaitant allouer des actifs en USD

4. Ceux qui recherchent la protection des actifs et l'isolement des risques

5. Les personnes qui souhaitent souscrire l'assurance la plus rentable

Prenons l'exemple d'un client réel. Pour un homme de 40 ans, le même paiement de prime annuelle de 8 5 dollars américains, cinq ans de paiement, la couverture d'assurance de l'assurance de Hong Kong est de 80 200 dollars américains, tandis que le montant assuré est de l'assurance est de XNUMX millions de dollars américains.

En raison de l'énorme différence entre les primes d'assurance et des bas prix répétés des vols intérieurs vers les États-Unis, l'assurance américaine est plus intéressante pour les acheteurs d'assurance les plus avertis.

Cliquez pour apprendre "(mis à jour en septembre 2018)Comment les étrangers achètent une assurance américaine et les 4 avantages de souscrire une assurance américaine"

Après avoir parlé de ce sujet, il est inévitable que vous soyez confronté au sujet suivant——

Foire aux questions pour les étrangers qui achètent une assurance aux États-Unis

1. Au moment de choisir une assurance-vie, quel aspect devriez-vous le plus considérer?

Chaque politique d'American Life Insurance est personnalisée, c'est-à-dire que le consultant financier se concentrera sur les besoins du client et recommandera la politique la plus appropriée pour le client.Donc, avant de souscrire une assurance, vous devez bien comprendre vos besoins.Sur la base de l'expérience passée, les options stratégiques qui intéressent le plus les clients sont les suivantes:

- La prime est bon marché et une certaine valeur de rachat de la police est accumulée

- Maximiser le revenu de retraite libre d'impôt

- Contrat de subsistance, y compris les demandes de soins de longue durée pour maladies graves

- La valeur de rachat de la police augmente régulièrement sans impôt ni intérêt composé

2. De quels matériaux les étrangers ont-ils besoin pour souscrire des polices d'assurance?

Informations que les étrangers doivent fournir lors de la souscription d'une assurance aux États-Unis:

- Informations et documents personnels (passeport, etc.)

- Formulaire de candidature

- Dossiers médicaux connexes

- Certificat financier

3. Quel est le contenu de l'examen physique?

Problèmes avec les analyses de sang, les analyses d'urine, la taille et le poids, les antécédents médicaux et les antécédents médicaux familiaux.

4. Quand la prime sera-t-elle payée?

Une fois la politique approuvée, payez la prime.

5. Quand la politique entrera-t-elle en vigueur?

La compagnie d'assurance doit recevoir le reçu du client et la prime initiale en même temps après l'entrée en vigueur de la police.

6. Une fois l'assuré décédé, comment régler le sinistre?

En général, les grandes compagnies d'assurance-vie ayant des cotes de crédit élevées aux États-Unis règlent les sinistres assez rapidement, généralement en quelques semaines.

- Au décès de la personne assurée, le bénéficiaire doit en informer immédiatement le courtier d'assurance

- Le courtier d'assurance aidera le bénéficiaire à remplir le formulaire de demande de règlement de décès dans les plus brefs délais

- Le courtier d'assurance envoie le formulaire de demande de règlement de décès signé et le certificat de décès original émis par l'unité gouvernementale à la compagnie d'assurance.

- La compagnie d'assurance envoie le règlement du sinistre et le chèque de banque au bénéficiaire (certaines compagnies d'assurance peuvent accepter la demande du client de verser sur le compte désigné du client)

Mais il faut noter que:

- Si la personne assurée décède à l'étranger, le certificat de décès délivré par le gouvernement local doit être traduit en anglais et notarié par le consulat américain local.

- Si le décès de l'assuré survient dans les deux ans à compter de la date d'entrée en vigueur de l'assurance, la compagnie d'assurance a le droit d'enquêter et d'exiger des membres de la famille ou des bénéficiaires concernés qu'ils fournissent d'autres pièces justificatives.

Annexe de référence

01. "Transits CRS, vos actifs sont-ils toujours en sécurité? ``, Article, 12.16.2017, Jeff Zhang,

https://thelifetank.com/crs-why-go-to-usa-to-buy-life-insurance-after-common-reporting-standard-in-china-hongkong/