Dans l'article précédent, nous avons partagé quelques connaissances sur l'assurance, qui ont introduitIndex Universal Life aux États-Unis (Index Universal Life - ci-après dénommé IUL), vous pouvez suivre l'indice boursier pour obtenir des revenus sans perdre d'argent, et bénéficier d'avantages fiscaux. En tant que méthode de placement garanti et garanti, de plus en plus de personnes sont favorisées. Actuellement, ce type de produits financiers n'est disponible que dans Là est sur le marché américain.

Tout le monde sait que les revenus d'investissement annuels de l'assurance de Hong Kong dépendent de la performance du département d'investissement de la compagnie d'assurance. L'assurance-vie indicielle courante sur le marché américain ne participe pas directement au marché boursier et utilise des investissements obligataires à faible risque + Les principaux indices (S&P 500, Stoxx Europe 50 Index, Hang Seng Index) sont les cibles, et les rendements suivent le marché boursier, et le rendement annuel est ouvert et transparent.

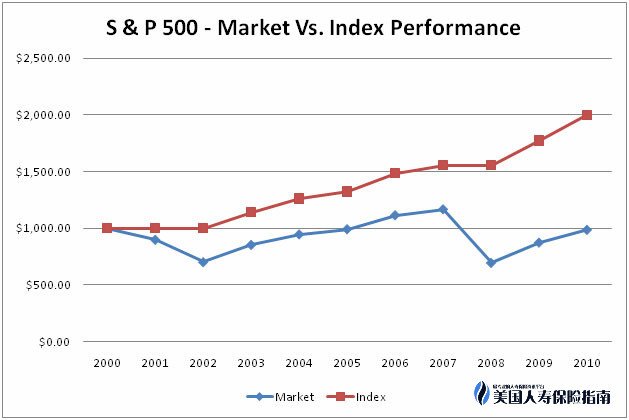

C'est-à-dire que lorsque l'indice augmente, le revenu d'assurance augmente également (le taux de rendement du rendement a un plafond annuel - chaque compagnie d'assurance a des réglementations différentes), mais l'indice diminue, mais l'assurance peut garantir que le pire taux de rendement est zéro, et il n'y aura aucune perte. Le revenu annuel est d'environ 7% -8%.

Beaucoup de gens demanderont,Le risque de l'indice lié sera-t-il grand?S'il y a une crise économique et que l'indice baisse brusquement, une fois que le taux de rendement attendu ne peut être atteint pendant de nombreuses années, le coût de l'assurance érodera le capital que j'ai investi et la police d'assurance peut devenir invalide.Aujourd'hui je répondrai à ce doute pour tout le monde,Tout en affichant les données de rendement historiques de l'indice, il cite également l'analyse des investisseurs professionnels, Une description détaillée pour chacun afin d'éliminer les préoccupations.

Affichage des données de retour historiques

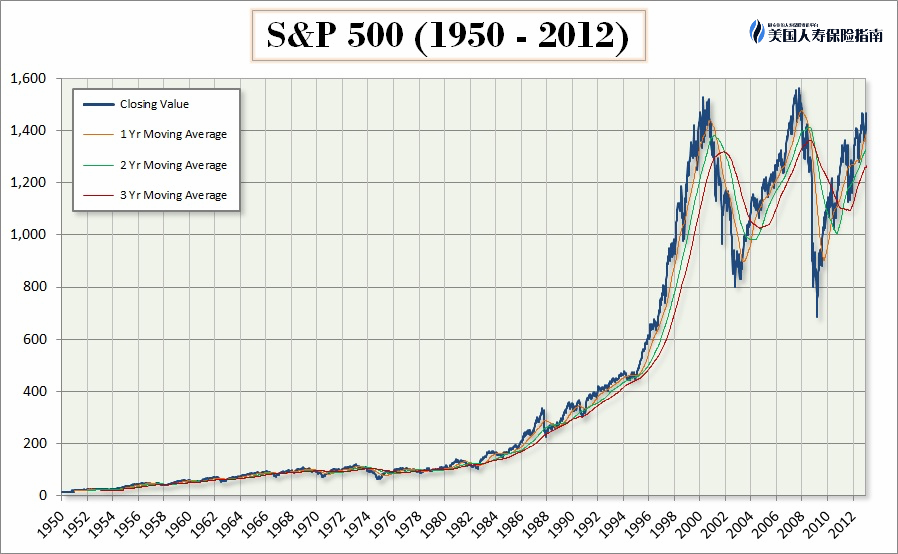

Ce qui inquiète le plus tout le monde, c'est le marché baissier permanent de l'indice de crise économique, que dois-je faire si le rendement attendu n'est pas atteint?Jetons donc d'abord un coup d'œil aux archives historiques passées, et voyons comment était la situation de l'indice lorsque la crise économique s'est produite dans le passé?Nous prenons ici l'indice S&P 500, qui peut être lié aux produits IUL de diverses compagnies d'assurance, à titre d'exemple.

* La bulle Internet s'est produite en 2000, la guerre en Irak et l'incident du 911 septembre, les États-Unis ont une crise financière

* La crise des prêts hypothécaires à risque a été fermentée en 2007 et le krach boursier de 2008 a déclenché une nouvelle vague de crise économique

À partir du graphique ci-dessus, nous pouvons clairement voir que le S&P 500 a effectivement connu une baisse à court terme pendant la crise économique, mais il a rebondi rapidement et a continué à augmenter.Cela prouve également que le marché boursier américain est une tendance haussière longue et baissièreLa situation du «taureau court et de l'ours long» sur le marché boursier chinois est complètement différente.La performance du rendement historique sur 200 ans des actifs du marché boursier américain prouve également que les cours des actions ont généralement une tendance historique à long terme de croissance continue à la hausse.

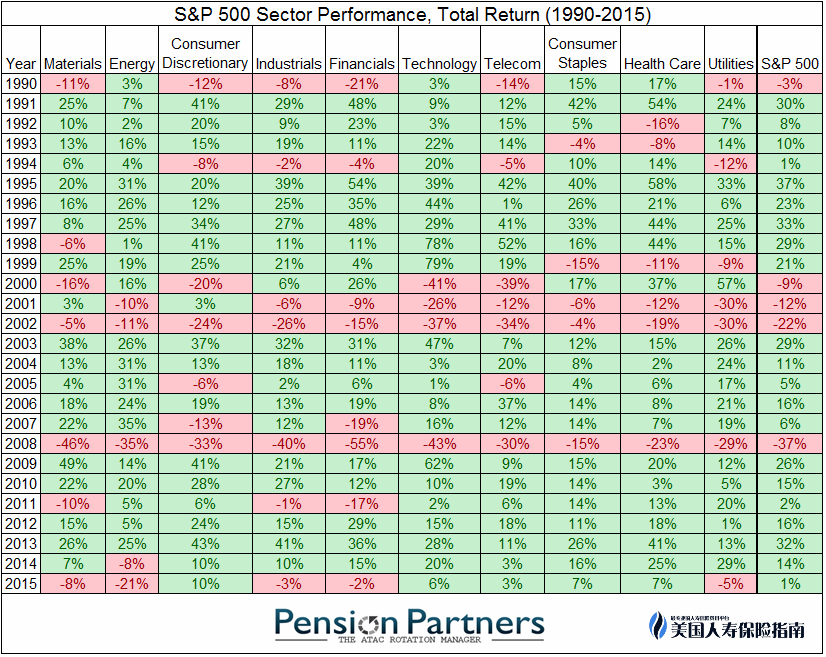

從上表中我們也能看出,過去20多年標普500的除了在2001年前後3年和2008年大跌之外(IUL在指數大跌虧損時,保證保本收益為0%),其餘年限的收益還是相當穩定的。如果En utilisant les données de l'indice S&P 500 au cours des 50 dernières années, le rendement annuel moyen peut atteindre environ 20% si l'investissement est planifié sur 7 ans à tout moment..Par conséquent, si votre produit d'assurance vie universelle IUL est lié à l'indice S&P 500, vous n'avez pas à vous soucier de la crise économique qui affectera la baisse de l'indice tout au long de l'année, et la valeur de rachat insuffisante de la police rendra votre police invalide. .

Rappelant la crise économique de 2008 aux États-Unis

Lorsque la crise financière a éclaté, tout Wall Street était abasourdi. Il n'est pas exagéré de le décrire comme "le ciel est brisé et la terre est brisée".

En 2007, la crise des prêts hypothécaires à risque a fermenté. Le 2008 septembre 9, Lehman Brothers s'est effondré, longtemps considéré comme déclenchant un effet domino et provoquant l'effondrement de nombreuses autres sociétés: Merrill Lynch a été vendue à la hâte à Bank of America;American International Group (AIG) a été sauvéLa valeur liquidative des fonds du marché monétaire est tombée en dessous d'un dollar pour un taux sans précédent; Goldman Sachs et Morgan Stanley ont failli s'effondrer et sont devenus des sociétés de portefeuille bancaire; lorsque AIG a faibli, le gouvernement a finalement découvert que l'ensemble de l'économie américaine ne fonctionnerait pas si Le gouvernement a décidé de mettre en œuvre un programme de secours pour les actifs en difficulté de 7000 milliards de dollars (TARP) pour aider l'ensemble du secteur bancaire à sortir des ennuis.

Feng Lei, un banquier d'investissement chevronné actif à Wall Street depuis de nombreuses années, a rappelé que le moment le plus paniqué sur le marché à l'époque était février 2009.Nenghui discutera de la nationalisation du système bancaire.Pour la société américaine, qui a toujours cru en l'économie de marché comme sa croyance suprême, cela ressemble à un effondrement instantané des croyances. "

Cependant, "heureusement, Bernanke a rapidement déclaré qu'il ne procéderait pas à la nationalisation, mais qu'il ferait un test de résistance au système bancaire", a déclaré Feng Lei. "Ensuite, les actions américaines ont également commencé à se stabiliser. Tout le monde a été impressionné le 3 mars. l'indice S&P 9 est tombé au point le plus bas de 500. Cette journée a été le point de départ du marché haussier de huit ans des actions américaines.

Comment juger du point de départ du marché haussier?Feng Lei a déclaré: «En fait, l'un des indicateurs les plus appréciés par les acteurs réels du marché est l'indice de biais du Chicago Board Options Exchange (CBOESKEWIndex), connu sous le nom de« Black Swan Index ». SKEW (pente) reflète le déclin et la hausse du marché. l’indice S&P 500. La différence de probabilité. Plus la pente est petite, plus le marché estime que la probabilité de hausse du marché boursier est supérieure à la probabilité de baisse, ce qui signifie que le marché des options est plus optimiste sur le marché boursier. »

Il a rappelé: «En mars 2009, la pente était très plate, et nous savions que le marché avait vraiment touché le fond, et nous n'avions même pas besoin de nous pencher sur les fondamentaux économiques.» Il a déclaré que CBOESKEWIndex a la plus forte liquidité de négociation et le la plupart des participants, presque Tous les fonds spéculatifs et les fonds communs de placement participeront, ils sont donc très sensibles et plus aptes à détecter le point de départ des tendances du marché à long terme.

Effectivement, à partir du 3 mars de cette année-là,Les actions américaines ont continué d'augmenter. Même si la crise de la dette européenne a éclaté et a subi une correction au milieu, la tendance du marché haussier n'a jamais changé, comme c'est le cas aujourd'hui.

QE et marché haussier des actions américaines sur huit ans

"Ceux qui étaient encore sceptiques quant à la durabilité du marché haussier en 2009 n'ont pas réalisé une chose - on ne parie jamais contre la banque centrale. C'est aussi la règle d'or de l'industrie." Quand les actifs et les passifs de la banque centrale La montre a élargi jusqu'à 4.5 billions de dollars américains, il semble que le marché boursier n'ait aucune raison de ne pas augmenter.

Les données montrent que la Fed a acheté un total de 1.725 2009 milliards de dollars d'actifs au cours du premier cycle de QE. Du 3er mars 1 au 2010 mars 3, l'indice S&P 31 a augmenté de 500%; lors de la mise en œuvre du QE37.14, les États-Unis expansion du marché boursier Lors de la nouvelle vague de gains, l'indice S&P 2 a augmenté d'un maximum de 500%; à la fin de juin 28.3, la Fed avait acheté pour 2011 milliards de dollars américains d'obligations du Trésor à long terme américaines lors du troisième cycle de QE et acheté pour 6 milliards de dollars américains de titres adossés à des créances hypothécaires chaque mois.Le jour du lancement du QE6000, le dollar américain a été vendu. Les trois principaux indices boursiers de la bourse de New York ont tous augmenté de plus de 400%, le prix international de l'or a atteint un niveau record en 3 mois et le prix international du pétrole a augmenté de 1%.

Parmi les actions constitutives du Dow dans FactSet,自2009年熊市探底至2017年3月3日,最知名的美國上市企業股價漲勢如虹:蘋果股價累計漲幅989%,聯合健康保險上漲752%,耐克上漲457%,迪士尼、波音和杜邦漲幅分別達到559%、482%和347%。金融類股中,維薩VISA上漲524%,J.P。摩根大通上漲303%。

La question suivante est certainement ce qui préoccupe le plus mes amis!

Indépendamment du passé, la tendance future est liée à ma politique!

Le marché boursier américain va-t-il continuer?

Le marché boursier américain dans le marché haussier de huit ans s'est développé jusqu'à présent, et Wall Street a répandu une "règle d'or" - "S'appuyer sur la banque centrale il y a huit ans, et compter sur Trump dans huit ans." Pourquoi les États-Unis l'ont-ils fait. " Les actions rebondissent après l'élection de Trump? Le marché voit des opportunités ", a déclaré Feng Lei aux journalistes." Alors que la banque centrale commence à augmenter les taux d'intérêt, pour les traders, il est peut-être possible de dire: 'Trump est désormais le seul au monde. '. "

Pour le moment, pour les actions américaines, le marché est divisé en deux factions: l'une pense que le marché haussier est épuisé et qu'un rappel est imminent; l'autre pense qu'une fois que la déréglementation de Trump, les réductions d'impôts et les investissements dans les infrastructures pourront être réellement mis en œuvre, plus le développement de la science et de la technologie, puis les États-Unis inaugureront un autre développement de style «Renaissance».

À court terme, une correction n'est pas impossible, mais cela ne signifie pas la fin du marché haussier.À la clôture le 3 mars, l'indice S&P 10 avait un rendement annuel de 500% et la contribution de Trump après l'élection atteignait 17.33%. Le 11 septembre, la Réserve fédérale a annoncéLa date de début de la réduction progressive du bilan de 4.5 billions de dollars américains.Bien que l'impact initial soit limité, à mesure que la «réduction» progresse, son impact à long terme doit encore être vigilant.À moyen et long terme, la «diminution du bilan» affectera directement la relation entre l'offre et la demande des bons du Trésor américain et favorisera la hausse des rendements des bons du Trésor américain, qui sont l'un des points de référence importants pour la tarification des actifs mondiaux.En outre, le «rétrécissement du bilan» resserrera la liquidité du dollar américain et exercera une pression sur le dollar américain pour qu'il s'apprécie. Compte tenu de facteurs tels que le retour des fonds sur les actifs en dollars américains, les marchés émergents seront confrontés à de plus grands défis dans la dévaluation de leurs propres devises et les sorties de capitaux.

Un choix contrôlable en fonction des risques est essentiel

Bien que nous ne puissions prédire que les politiques et tendances économiques actuelles sur la base des données historiques passées, il y a encore des traces à suivre.

La raison fondamentale de la lenteur du développement à long terme du marché boursier américain provient toujours des fondamentaux économiques exceptionnels des États-Unis.Au cours des près de 80 ans du début des années 2008 à la crise financière de 30, l'économie américaine s'est développée très régulièrement, avec un taux de croissance annuel du PIB d'environ 4%, ce qui est déjà relativement élevé en termes de niveau et de volume de développement économique.Bien que la crise économique de 2008 ait eu un impact négatif important sur l'économie réelle américaine et les indices boursiers, la politique d'assouplissement quantitatif de la Réserve fédérale et la croissance et le développement de l'économie Internet au cours des dernières années, en particulier l'indice de confiance des consommateurs, non le taux d'emploi agricole, les données de l'industrie, les prix des logements augmentent et toutes sortes de données économiques vérifient que l'économie américaine est sortie de la crise et se rétablit lentement.

Étant donné que les États-Unis exercent une surveillance très stricte sur le marché boursier et ont une politique d'examen très stricte pour les sociétés cotées, même Buffett recommande également fortement l'investissement à long terme.L'achat d'une assurance-vie est aussi une sorte d'investissement déguisé à long terme, donc en résumé, le risque des produits d'assurance liés à un indice est relativement faible et il n'y a pas lieu de s'inquiéter trop de l'indice.

Lecture recommandée: "Liste de 5 types d'assurance vie aux États-Unis, connaissances de base, avantages et inconvénients"

Cet article provient d'Internet, édité et publié par ce site.