Einführung in die VUL-Versicherung

VUL-Versicherung,Englisch genannt Variable universelle Lebensversicherung, lautet der vollständige chinesische NameAnlage Universelle Lebensversicherung.

VUL-Versicherung, in der chinesischen Welt auch übersetzt als„Fondsversicherung“, „Variable/Variable Versicherung“, „Anlageversicherung“, „Anlagegebundene Versicherung“ oder „Anlagegebundene Versicherung“.

Die weltweit erste VUL-Versicherung erschien 1986.Im Wirtschaftszyklus mit anhaltend positiven Marktbedingungen und hoher Inflation wird die VUL-Versicherung von Versicherungsnehmern und Anlegern bevorzugt.

Laut TheLifeTank©️(Amerikanischer Lebensversicherungsführer) zur Veröffentlichung Ende 2021Datenbericht,VUL Insurance hat in den Vereinigten Staaten einen Branchenmarktanteil von 13 %.

(>>>Verwandte Lektüre:Daten|Um 104 % gestiegen, hat sich die VUL-Versicherung in den Vereinigten Staaten zu einem großen Gewinner bei der Inflationsbekämpfung entwickelt )

Was ist eine VUL-Versicherung?

Die VUL-Versicherung (Variable Universal Life) ist ein Vertragsdokument, das vom Versicherungsnehmer (dh dem Investor) und der Versicherungsgesellschaft unterzeichnet wird.

Nach Unterzeichnung der Antragsunterlagen eröffnet der Versicherungsnehmer ein Konto bei der Versicherungsgesellschaft.Gleichzeitig gewährt die Versicherungsgesellschaft auch eine Todesfallleistung, die an die Familie oder einen benannten Begünstigten gezahlt wird.

Der Betrag auf einem VUL-Versicherungskonto wird als „Barwert“ bezeichnet.wie viel Bargeld auf dem Konto ist,Es hängt hauptsächlich von drei Faktoren ab: wie viel Prämie hinterlegt wird, jährliche Kosten und jährliche Rendite.

VULWie funktioniert die Versicherung?

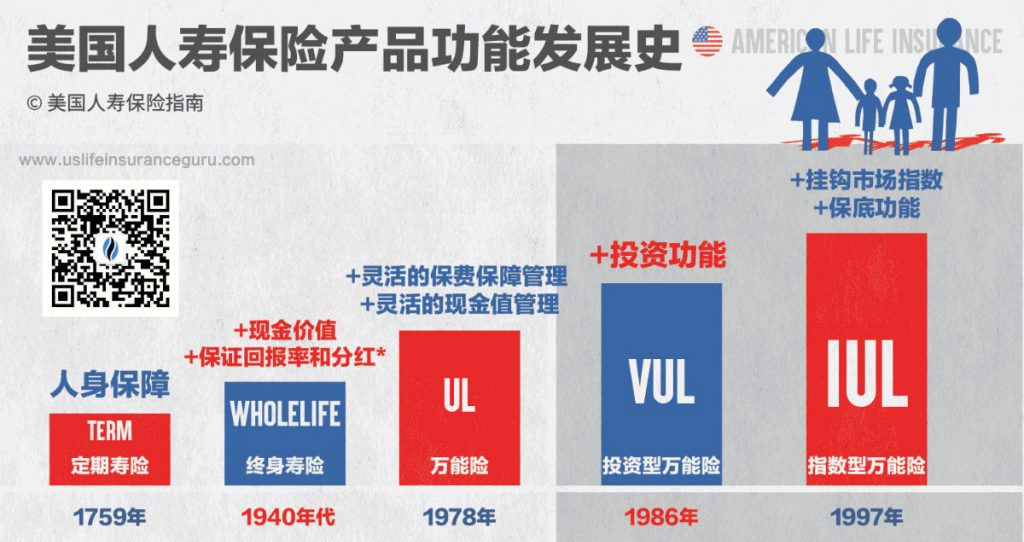

VUL Versicherung, also eine universelle Lebensversicherung vom Anlagetyp, istUniverselle VersicherungEin evolutionäres Derivatprodukt der Universalversicherung, das die Eigenschaften der „flexiblen Versicherung“ der Universalversicherung erbt.

Die VUL-Versicherung ist eine Lebensversicherung und bietet wie andere Lebensversicherungen eine grundlegende Todesfallfunktion.

Nachdem wir ein VUL-Versicherungskonto eröffnet hatten, bekamen wir das inklusive"Anspruch auf Tod"和"Geldwertanlage"Die Funktion von zwei Teilen.

So funktioniert die VUL-Versicherung:Der Versicherungsnehmer muss die Prämie auf das Versicherungskonto der VUL einzahlen.Nach Abzug der Kosten fließen die überschüssigen Prämien auf dem Policenkonto – in der Regel – in die im Konto integrierten AnlagemöglichkeitenAktienfonds, Rentenfonds oder Währungsfonds, für Investitions- und Finanzmanagement.

Diese Anlagemöglichkeiten nehmen direkt am Wertpapiermarkt teil, und eine Anlage am Markt kann sowohl Verluste als auch beträchtliche Renditen bringen.

VUL-Versicherungskonten bieten in der Regel auch eine festverzinsliche Festgeldoption.Wenn Sie Barwertmittel in diese Anlageoption investieren, bietet die Versicherungsgesellschaft jedes Jahr eine garantierte Rendite. (zB 3%)

Einige wenige VUL-Versicherungsprodukte werden angeboten, da der Wettbewerb auf dem Markt zunimmtIndexfonds, Dachfondsvon und mehrZusätzliche Versicherungsleistungen (Pflegezusatzversicherung, Zusatzversicherung für chronische Krankheiten etc.), Sie können Ihre sendenFinanzberater für LebensversicherungenFragen Sie, um mehr zu erfahren.

Beispiele für VUL-Versicherungsanlagefunktionen

我們申請開設了一份VUL保險賬戶,一次性存入了$10萬美金。我們選擇50%的資金($5萬)去投資債券基金,另外50%的資金($5萬)去投資股票基金。

Ein Jahr später stieg der Aktienfonds um 10 % und der Rentenfonds um 5 %.

Zu diesem Zeitpunkt haben wir einen Barwert von 107,500 $ auf unserem VUL-Versicherungskonto, vor Abzug der Kosten, für eine jährliche Leistung von 7 $.

50,000 $ x 10 % + 50,000 $ x 5 % = 7,500 $

Lohnt sich eine VUL-Versicherung?VUL VersicherungDie Vorteile

"Persönlicher Schutz + Einkommenspotenzial + Steuervorteile", ist der von Versicherungsnehmern favorisierte Kernvorteil der VUL-Versicherung:

1. Stellen Sie Lebensversicherungsansprüche bereit – Im unglücklichen Todesfall erhalten unsere Familienangehörigen oder benannten Begünstigten eine Todesfallleistung.Dieses Geld ist oft viel höher als die Prämien, die wir zahlen.

2. Höheres Verdienstpotential – Der Barwert des VUL-Versicherungskontos nimmt direkt am Markt teil, neinErtragsobergrenze(Obergrenze) Grenzen.VUL-Versicherungskonten genießen nicht nur ein unbegrenztes Wertsteigerungspotenzial, sondern auch Fondsdividenden (Dividenden), die oft als eine Art Lebensversicherung angesehen werden, die sich gegen Inflation absichert.

3. Investitionen werden verspätet besteuert – Latente Steuern, im Englischen bekannt alsSteueraufgeschoben,Dies ist ein steuerlicher Anreiz. Kapitalerträge (Kapitalgewinne) auf dem VUL-Versicherungskonto unterliegen nicht der entsprechenden Besteuerung.Gleichzeitig müssen Transaktionen auf dem VUL-Versicherungskonto nicht versteuert werden.Sie erhalten nicht jedes Jahr während der Steuersaison Steuerbescheide, was der größte Vorteil gegenüber der eigenen Finanzverwaltung des Versicherten ist.

4. Keine Einkommens- und Kapitalgrenze – Im Gegensatz zu IRA- oder 401K-Konten mit den gleichen Steuervorteilen haben VUL-Versicherungskonten keine Einkommensgrenze für die Eröffnung eines Kontos und unterliegen auch keinen jährlichen Finanzierungsgrenzen von 5,000/6,000 USD und 20,500/27,000 USD.Versicherungsnehmer können einen beliebigen Geldbetrag auf einmal hinterlegen.

VUL VersicherungMängel

Kritik und Diskussionen über die Mängel der VUL-Versicherung werden allgemein wie folgt bewertet:

1. Der Versicherungsnehmer trägt das Marktrisiko – Durch die Wahl der Anlage in den Unterkontofonds nimmt der Versicherungsnehmer direkt am Markt teil, und die Erträge sind direkt an den Anstieg und Rückgang des Marktes gekoppelt. „Risiko“ und „Unsicherheit“ sind Faktoren, mit denen Versicherungsnehmer umgehen müssen.

2. Relativ höhere Kosten – Die VUL-Versicherung ist eher wie eine aktive Fondsverwaltungsversicherung, daher können ihre Gebühren höher sein als bei einer traditionellen Universalversicherung undIUL Versicherunghöher.

3. Einige VUL-Policenkonten haben begrenzte Optionen für Anlageunterkonten – Einige traditionelle VUL-Policen oder VUL-Policen, die von traditionellen Lebensversicherungsunternehmen mit Schutzcharakter ausgestellt wurden, haben in der Regel relativ einfache Funktionen und bieten begrenzte Optionen für Anlageunterkonten.

4. Die VUL-Versicherung ist komplizierter – Durch die Einführung des Konzepts der Optionen für Anlageunterkonten stehen Versicherungsnehmern mehr Auswahlmöglichkeiten und Lerninhalte zur Verfügung.Die jährliche Anlagerenditeanalyse und die strategische Vorgehensweise beim Geldabheben erfordern die Unterstützung von professionellen Versicherungsfinanzberatern mit Zusatzlizenzen.

Laut WikiPedia konzentriert sich die Kritik eher auf die Versicherungsprodukte der VUL"Verkaufsmethode"Einer der umstrittensten Kritikpunkte ist:

- Lebensversicherungsmakler verwenden beim Verkauf von Policen die höchsten prognostizierten Demo-Zinsen für den Verkauf – Lebensversicherungen verwenden prognostizierte Jahresrenditen von 8 % bis +12 %, um Versicherungsnehmern zu zeigenVersicherungsplan(Englischer Name:Illustration), ohne dem Versicherten die prognostizierte Jahresrendite unter anderen Bedingungen anzuzeigen, damit der Versicherte eine Entscheidung treffen kann.

VUL-versichertAnwendbare Gruppen

Eine VUL-Deckung kann in Betracht gezogen werden, wenn der Versicherungsnehmer die folgenden Kriterien erfüllt:

- Erfordert eine Todesfallversicherung durch eine Lebensversicherung

- Versicherte mit gewisser Anlageerfahrung

- Sie bevorzugen aktiv-semi-aktive Anlageideen und möchten am steigenden und Dividendenpotenzial des Aktienmarktes voll partizipieren und teilhaben

- Akzeptieren Sie die Marktunsicherheit und die daraus resultierende Volatilität, einschließlich der Möglichkeit, Ihr Kapital zu verlieren oder eine Rendite zu erzielen, die viel höher als erwartet ist.

Generell eignet sich die VUL-Versicherung (Kapitalanlageversicherung).Lebensversicherungsschutz erforderlich, und gleichzeitigStreben nach höheren Verdienstmöglichkeiten, und profitieren Sie außerdem von steuerbegünstigten mittel- und langfristigen VermögensverwaltungsproduktenGruppen. (Ende des Volltextes)

Blinddarm:

* „Variable Universelle Lebensversicherung“, https://www.investor.gov/introduction-investing/investing-basics/investment-products/insurance-products/variable-annuities

*Haftungsausschluss: *Der spezifische Betrieb und die Leistung von VUL-Versicherungsprodukten verschiedener Marken werden durch die Policen und zusätzlichen Bedingungen verschiedener Lebensversicherungsmarken festgelegt.Dieser Artikel dient nur zu Bildungszwecken und stellt keine Versicherungs- oder Anlageberatung dar.