Развитие науки и техники и улучшение качества жизни привели к быстрому увеличению средней продолжительности жизни.В течение последних 30 лет,Население, доживающее до 100 лет, растет быстрее, чем общее население.Долголетие, с одной стороны, дает нам больше времени, чтобы насладиться семейным и жизненным счастьем, но, с другой стороны, приносит новые финансовые беспокойства.

В прошлом планирование пенсионного дохода цикл дохода обычно составлял от 10 до 15 лет. Но с увеличением средней продолжительности жизни и таблицы реального жизненного цикла для тех, кому необходимо выйти на пенсию сейчас и в будущем, нам, возможно, придется рассмотреть 30-летний цикл пенсионного дохода или даже дольше.

Финансовые проблемы с долголетием

Если вы мужчина и в этом году вам исполнится 65 лет, тоВаша ожидаемая продолжительность жизни составляет 84.3 года.; если вы женщина и вам в этом году исполнится 65 лет, тоВаша ожидаемая продолжительность жизни составляет 86.7 года..Это всего лишь обновленная оценка средней продолжительности жизни жителей США, и в реальности многие могут жить дольше.

Такого еще не было в истории, Поэтому с увеличением продолжительности жизни решающее значение приобретают наши ежедневные расходы на жизнь, а также медицинские расходы и расходы на здравоохранение.

Не существует «единого» или универсального финансового решения, которое могло бы решить все проблемы, но цель каждого из нас одна:Пусть наши деньги используются как можно дольше, чтобы не повторилось ситуации, когда люди живут, а денег нет.

Поэтому следующие 5 факторов стоит учитывать вам и вашей семье.

1. Рассмотрите возможность отсрочки пенсионных пособий

Пенсионный аннуитет социального обеспеченияЭто не так много, но на самом деле это означает, что они обеспечивают нас пожизненным доходом, пока мы не умрем.

Сегодня, в возрасте 62 лет, мы можем подать заявление на получение этого государственного пенсионного аннуитета, но чем раньше мы его получим, тем меньше денег мы сможем снимать каждый месяц.Если мы подождем, пока нам исполнится 70 лет, а затем соберем их, то сможем получать почти на 76% больше каждый месяц.

Чем раньше вы захотите получить деньги, тем меньше вы получите.

В то же время у нас также естьСовсем "недоразумение", что это "огромные деньги".согласно сДанные Управления социального обеспечения сообщили, что в 2019 году средний ежемесячный пенсионный доход социального обеспечения составлял всего 1,461 доллар.

Администрация социального обеспечения также подчеркнула в официальном документе,Пожалуйста, не относитесь к социальному обеспечению как к своему единственному источнику пенсионного дохода.

(>>> Рекомендуемое чтение:Официальный представитель Би-би-си Тукао | Когда идеал не превращается в реальность, насколько сложно американцам выйти на пенсию?)

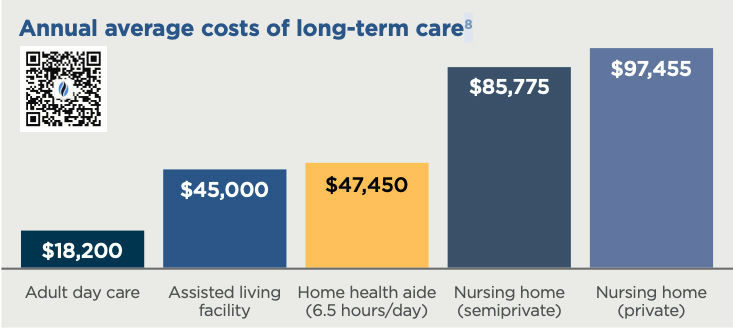

2. Подготовьтесь к расходам на гериатрическую медицинскую помощь и долгосрочный уход

Расходы на здравоохранение после выхода на пенсию являются крупнейшими финансовыми расходами при выходе на пенсию.

Большинство людей неохотно обсуждают и говорят на эту тему, некоторые считают, что они все еще зарабатывают деньги, некоторые чувствуют себя обиженными.

Если попросить всех представить, что они неспособны позаботиться о себе, это создаст ощущение бессилия. И никто не пытается показать свое бессилие и уязвимость.

Но реальность — это вопрос вероятности.Те, кому в этом году исполняется 65 лет, имеют 70-процентный шанс в будущем нуждаться в услугах долгосрочного ухода.

(>>>Рекомендуемое чтение: Popular Science Post: Затраты и цены на долгосрочный уход в США. )

3. Используйте HSA в качестве инвестиционного канала

С точки зрения непрофессионала, HSA можно понимать как медицинский сберегательный инвестиционный счет, предназначенный для покрытия медицинских расходов.

Правительство дало зеленый свет этому типу счетов, и счета HSA имеют три налоговых преимущества:

- Деньги, внесенные на счет HSA, могут быть вычтены из дохода;

- Во-вторых, доход от инвестиций и управления капиталом на счете HSA не облагается налогом;

- Наконец, снятие средств со счета HSA на медицинские и сопутствующие расходы также не облагается налогом.

Сумма денег, которую можно положить на этот счет, не ограничена. 2021Личный депозит до $3600,Семьи экономят до $7200.Те, кому за 55, могут сэкономить дополнительно 1000 долларов.

4. Посмотрите на инвестирование в акции с точки зрения выхода на пенсию

Хотя мы думаем, что мы еще «молоды», у нас еще много времени. Но в настоящее время мы уже паникуем, просто глядя на сокращение наших фондовых счетов, не говоря уже о том, что мы действительно готовы тратить время на ожидание роста фондового рынка.

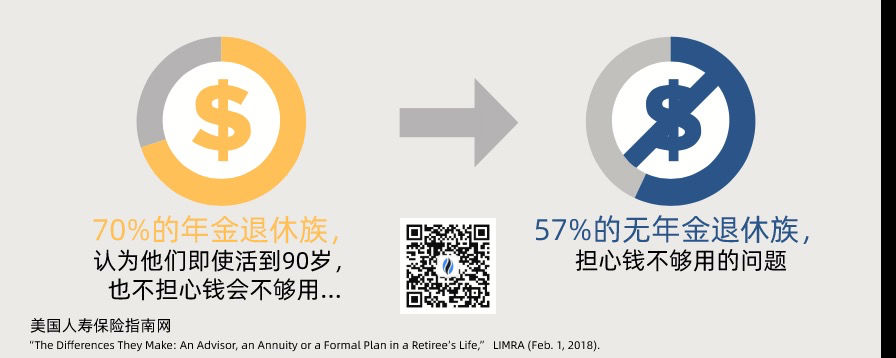

на пенсии,Наше внимание больше сосредоточено не на потенциале роста капитала, а на необходимости «гарантированного» источника дохода.Последнее является основой вашей пенсионной финансовой безопасности.

Пенсионный аннуитет социального обеспечения – это гарантированный пожизненный доходАннуитетное страхование.Мы также можем инвестировать в коммерческую аннуитетную страховку в дополнение к гарантированному источнику пожизненного дохода.

Пенсионный аннуитет социального обеспечения – это гарантированный пожизненный доходАннуитетное страхование.Мы также можем инвестировать в коммерческую аннуитетную страховку в дополнение к гарантированному источнику пожизненного дохода.

Создав собственный гарантированный источник пенсионного дохода, мы сможем продолжать «держать» наши фондовые активы с большей уверенностью.

(>>> Рекомендуемое чтение: Что такое пенсионный аннуитет?Кто покупает пенсионные аннуитеты?)

5. Учитывайте свою вторую половинку

Для большинства из нас размышления о наших расходах после ухода нашей второй половинки — еще одна трудная тема для обсуждения. Поэтому многие люди предпочитают избегать разговоров об этом. По данным Национального опроса потребителей медицинского страхования и долгосрочного ухода за 2018 год.1дает заключение,70% взрослых не обсуждают пенсионные расходы со своим супругом.

По статистике, женщины в среднем живут дольше, чем мужчины. Вот непосредственно вывод опроса:»В 48% домохозяйств после смерти супруга другой член семьи проживает один в течение 10 и более лет. 2

Поэтому среди членов семьи должно быть ясно, что независимо от того, кто уйдет первым, как оставшийся человек может жить комфортно, не беспокоясь о деньгах, когда он состарится.

4 общих подхода:

- Аннуитет социального обеспечения Toggle:Если пенсионный доход умершего супруга выше, члены семьи могут отказаться от своей собственной пенсии и выбрать более высокую пенсию.

- Бенефициары, созданные для учетной записи HSA:Оставьте средства на счете HSA членам семьи

- Используйте совместное аннуитетное страхование: Подайте заявку на аннуитетное страхование на имя мужа и жены, чтобы гарантировать, что аннуитет покрывает доход двух человек на всю жизнь.

- Управление рисками для неожиданностей: Со страхованием жизниПретензии, обеспечить достаточно наличных денег для членов семьи после аварии.

Краткое содержание статьи

Долголетие неизбежно меняет пенсионную систему общества, а также влияет на привычное в нашем сознании понятие «пенсия».

Поделившись этой статьей, мы понимаем, какие основные пенсионные стратегии мы можем принять в будущем, чтобы помочь нам создать финансовую основу для «поддержки в старости и лечения болезней».

Руководство по страхованию жизни в США©️Поощряйте каждого читателя и членов его семьи к открытому и честному общению по планированию выхода на пенсию путем постоянного обучения и понимания, а также с помощью профессионалов, чтобы сформулировать среднесрочный и долгосрочный пенсионный план семьи и создать подходящую систему финансовой безопасности. для своей семьи и гарантированный пожизненный доход и денежный поток для достижения цели долголетия и счастливой пенсии. (Конец полного текста)

(>>>Рекомендуемое чтение:Сравнение | Аннуитетный индекс и аннуитетный фонд, какое аннуитетное страхование лучше? (издание 2022 г.))

приложение

1. «Общенациональный опрос потребителей в области здравоохранения и долгосрочного ухода за 2018 г.», проведенный онлайн Harris Poll от имени Национального пенсионного института. Четвертый ежегодный опрос был проведен с 5 по 22 февраля 2018 г. среди 1,007 взрослых американцев в возрасте 50 лет. и старше, чей доход домохозяйства составляет 150,000 522 долларов США или более («зажиточные взрослые»), и 50 взрослых американцев в возрасте XNUMX лет и старше, которые являются или были опекунами.

2. «Книга фактов IRI 2016», Институт застрахованных пенсионеров (2016).

8 «Статистика страхования на случай длительного ухода», LTC Tree (август 2018 г.).