Franklin sagte, dass Steuern und Tod zwei wichtige Dinge sind, die im Leben nicht entkommen können.Die enormen Kosten zum Jahresende sind auch ein wichtiger Punkt für die Provinzsteuern. Wir haben einige Tipps für Sie zusammengestellt, wie Sie Steuerrichtlinien verwenden können, um Steuern legal zu sparen!

Tipp XNUMX: Einkommen verzögern

Es ist das Ende des Jahres, und jeder hat eine Schätzung des gesamten Einkommens.

Der erste Schritt, den wir tun müssen, ist die Berechnung des diesjährigen persönlichen Einkommens, einschließlich Aktieneinkommen, Kapitalgewinnen usw.

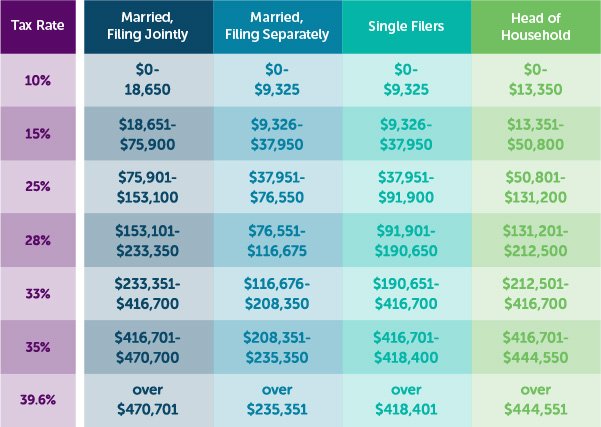

Die Steuerklasse in den Vereinigten Staaten im Jahr 2017 ist nach dem zu besteuernden Einkommen (wie unten gezeigt) in sieben Stufen unterteilt: 7%, 10%, 15%, 25%, 28%, 33%, 35 %.

Für Singles sind die wichtigsten Abgrenzungspunkte für die Einkommensteuersätze: 9,325 USD, 37,950 USD, 91,900 USD, 191,650 USD, 416,700 USD, 418,400 USD und mehr als 418,400 USD.

Wenn das Paar Steuererklärungen zusammen einreicht, sind die wichtigsten Grenzwerte für Steuersätze: 18,650 USD, 75,900 USD, 153,100 USD, 233,350 USD, 416,700 USD, 470,700 USD und mehr als 470,700 USD.

Wenn sich das Einkommen von Ihnen und Ihrem Partner in der Nähe des Grenzwerts befindet, ist die Steuerplanung für Ihre Familie besonders wichtig.

Wenn Ihr Einkommen am Ende des nächsten Jahres Sie in eine höhere Steuersatzspanne treibt, können Sie erwägen, Ihr Einkommen auf das nächste Jahr zu verschieben, anstatt es auf dem diesjährigen Steuerformular auszuweisen.Wenn Sie beispielsweise beabsichtigen, Ihr persönliches Vermögen oder Ihre Immobilie zum Jahresende zu verkaufen, werden Sie durch den Gewinn in eine höhere Steuersatzspanne gedrängt. Sie können auch bis Anfang 2018 warten, bevor Sie verkaufen.Wenn es profitable Aktien gibt und Sie der Meinung sind, dass der Markt nicht schlecht ist, können Sie auch bis 2018 warten, um sie zu verkaufen.Der Kapitalgewinn beträgt also 2018.

Spezifische Operation:

- Einzelne Geschäftsleute laden ihre Werbekonten im Voraus auf oder zahlen im Voraus

- Verkäufer geben im Voraus aus, um den Lagerbestand für das nächste Jahr zu erhöhen

- Informationen zur langfristigen Planung finden Sie in Tipp XNUMX

natürlich,Die Voraussetzung für die Verschiebung des Einkommens ist, dass Sie glauben, dass Ihr Steuersatz im nächsten Jahr niedriger sein wird als in diesem Jahr.

Tipp XNUMX: Nutzen Sie Kapitalverluste voll aus und minimieren Sie Kapitalgewinne

Ebenso ist eine weitere wichtige Taktik für die Steuerplanung zum Jahresende das "Loss Harvesting".

Wenn Sie in diesem Jahr durch den Kauf von Aktien Geld verlieren, können Sie diesen Verlust voll ausnutzen, um den Gesamtbetrag der Kapitalgewinne zu minimieren.Beim Verkauf einer verlustbringenden Investition kann der Verlust zum Steuerabzug verwendet werden, wodurch Ihre Steuerbelastung verringert wird.Wenn Ihr Verlust mehr als Ihr Gewinn ist, können Sie bis zu 3000 Yuan haben, um andere Einnahmen abzuziehen.Wenn Ihr Verlust den Gewinn um mehr als 3000 Yuan übersteigt, können Sie ihn nächstes Jahr weiter verwenden.Dieser Teil des Verlusts kann Jahr für Jahr verwendet werden, solange Sie am Leben sind.Bitte überprüfen Sie unbedingt die persönlichen Anlagekontoinformationen, um den Anlagestatus zu verstehen.

Tipp XNUMX: Erhöhen Sie die Investitionen in Altersvorsorgekonten und senken Sie das zu versteuernde Einkommen

Ein weiterer gängiger Weg, um Steuern zu sparen, ist durchSparen Sie Geld auf einem Rentenkonto, um das zu versteuernde Einkommen zu senken.

Die Einzahlung von 5000 USD auf das Rentenkonto entspricht einer Reduzierung des steuerpflichtigen Einkommens um 5000 USD.Gemeinsame Rentenkonten umfassenTraditionelle IRA, 401 (K)等.Der Vorteil dieser Art von Konto besteht nicht nur darin, dass der eingezahlte Betrag abgezogen werden kann, sondern auch, dass die Zinsen, Dividenden und Kapitalerträge der Einzahlung auf das Konto bei der Besteuerung verzögert werden können.Nur wenn Sie es im vorgeschriebenen Alter erhalten, gelten die Kontoguthaben als Einkommen und Sie müssen die Einkommensteuer angeben.

Bitte beachten Sie jedoch, dass es eine Höchstgrenze für den auf das Konto eingezahlten Geldbetrag gibt. Im Jahr 2017 beträgt das traditionelle 401 (k) -Kontingent 18,000 USD und das traditionelle IRA-Kontingent5,500 USD.Wenn Sie jedoch beabsichtigen, eine traditionelle IRA in eine Roth-IRA umzuwandeln und 2017 weniger Einkommen und einen niedrigen Steuersatz haben, können Sie diese Gelegenheit nutzen, um die Umstellung vor Jahresende abzuschließen. Dieser Teil wird umgerechnet, wenn Sie Ihre Steuer am 4. April des nächsten Jahres einreichen. Wird in die Einkommensteuererklärung 15 aufgenommen.Es gibt keine Einkommensgrenze für die Konvertierung traditioneller IRA in Roth IRA, und es gibt keine Begrenzung für die Konvertierung. Sie können 2017 oder 10 konvertieren.Es muss jedoch verstanden werden, dass es strengere Bedingungen für die Eröffnung einer Roth IRA gibt.Wenn Ihre AGI im Jahr 5 zwischen 2017 und 18 liegt (gemeinsame Steuererklärung von Ehemann und Ehefrau), gibt es viele Einschränkungen für die Eröffnung einer Roth IRA, und Sie können eine Roth IRA nicht eröffnen, wenn sie 6 überschreitet.Die Roth IRA-Konvertierung eignet sich sehr gut für Personen mit hohen Steuersätzen in der Zukunft.

Wenn Sie eine 10 IRA in eine Roth IRA umwandeln, unter der Annahme eines Steuersatzes von 25%, müssen Sie 25,000 USD Steuern zahlen, aber im Gegenzug müssen Sie in Zukunft niemals Steuern zahlen.Unter der Annahme einer jährlichen Wachstumsrate von 6% werden 40 in 10 Jahren zu 102 Millionen. Diese 102 Millionen müssen keinen Cent Einkommenssteuer zahlen. Der Preis, den Sie zahlen, beträgt heute nur noch 25,000 US-Dollar.Und Roth IRA muss nicht im Alter von 70 Jahren mit dem Abheben von Geldern beginnen.Wenn Sie in Bezug auf 401 und IRA mehr wissen möchten, können Sie kommunizieren, indem Sie eine Nachricht in diesem Artikel hinterlassen.

Tipp XNUMX: Wohltätigkeitsgeschenke

Viele begeisterte Menschen werden Ende des Jahres an Kirchen, Krankenhäuser, Schulen und andere gemeinnützige Organisationen spenden. Gemäß den IRS-Bestimmungen können wohltätige Geschenke steuerlich absetzbar sein, Bargeld und Sachspenden können 50% der AGI erreichen, und Aktien, Gelder und andere Wertpapiere können abgezogen werden. Sie betragen 30% der AGI. Wenn Ihr Geschenk in diesem Jahr die Obergrenze des AGI-Steuerabzugs überschreitet, kann es um 5 Jahre zurückgestellt werden.Sie können Aktien und Immobilien spenden, deren Preis gestiegen ist, so dass der Marktwert der steigenden Aktien oder Immobilien berechnet werden kann, ohne die Kapitalgewinne dieser Vermögenswerte zu zahlen.

Tipp XNUMX: Steuerfreies Geschenk

Steuerfreie Geschenke können die persönlichen Steuervorteile maximieren und gleichzeitig Familienmitglieder finanziell unterstützen. Im Jahr 2017Die Steuerbefreiungsgrenze für persönliche Geschenke beträgt 14,000 USD, und wenn die Paare gemeinsam spenden, beträgt sie 28,000 USD.Der Betrag, der kleiner oder gleich diesem Betrag ist, muss nicht deklariert werden und es ist keine Schenkungssteuer erforderlich. Wenn der Betrag größer als dieser Betrag ist, müssen Sie das Formular 709 ausfüllen, um die Schenkungssteuer zu deklarieren und zu zahlen.Wenn Sie die Schenkungssteuer in diesem Jahr nicht gezahlt haben, wird sie in Zukunft vom lebenslangen Geschenk in Höhe von 549 Mio. USD pro Person abgezogen.Wenn Ihr jährlicher Geschenkbetrag geringer ist als der jährliche Betrag für die Befreiung von Geschenken, belegt er keinen lebenslangen Geschenkbetrag von 549 Millionen.

Es ist zu beachten, dass sich dies speziell auf Bürger und Inhaber einer Green Card bezieht.Ob das Geschenk steuerpflichtig ist, hängt von vier Faktoren ab:

- Die Identität des Spenders

- Die Identität des Empfängers

- Art des Vermögens

- Wenn sich die Immobilie befindet und der Spender ein nicht ansässiger Ausländer ist, ist die jährliche Steuervergünstigung für das Geschenk unterschiedlich.

Es ist zu beachten, dass die Schenkungssteuer von der Person gezahlt wird, die das Geld gibt, und dass die Person, die das Geld erhält, es nicht bezahlen muss.Wenn Sie ein Geschenk aus dem Ausland erhalten und der Betrag mehr als 10 US-Dollar beträgt, müssen Sie es deklarieren, aber keine Steuern zahlen.Die Vereinigten Staaten haben grundsätzlich keine Beschränkungen für die Ein- und Auszahlung von Geldern, und ausländische Gelder sind willkommener, in die Vereinigten Staaten zu fließen. Nach dem 911. September jedoch, um zu verhindern, dass ausländische Zuflüsse oder ausländische Gelder für terroristische Aktivitäten verwendet werden, Geld Geldwäsche und Steuerhinterziehung, Gelder, die einen bestimmten Betrag überschreiten, werden behandelt. Mobilität erfordert von den Parteien eine Erklärung, aber Erklärungen müssen nicht unbedingt Steuern zahlen.

Es gibt zwei Möglichkeiten, die jährliche Geschenkbefreiung zu nutzen:

Zum einen soll ein Vormundkonto für das Kind eröffnet werden

Zweitens: Kaufen Sie eine Lebensversicherung für sich selbst, bestimmen Sie Ihre Kinder als Begünstigte oder bezahlen Sie die Lebensversicherung für Ihre Kinder.

Zusammenfassend lässt sich sagen, dass die Aufteilung der Ausgaben im Voraus, die Aufteilung der Anlage- und Altersvorsorgekonten, die Aufteilung der Vermögenswerte und der Kauf von Lebensversicherungen ein wirksamer Plan ist, der den langfristigen Interessen der Anleger entspricht.