Wenn Sie sich die Lebensgewohnheiten und täglichen Ausgaben der Amerikaner ansehen, werden Sie feststellen, dass die Reichen in den Vereinigten Staaten nicht nur leicht zu "Mondscheinmenschen" sind, sondern auch auf das Renten- und Finanzmanagement achten und viel Geld investieren Renten und Versicherungen.

Amerikaner kaufen so gerne Versicherungen. Welche Art von Versicherung kaufen sie normalerweise?

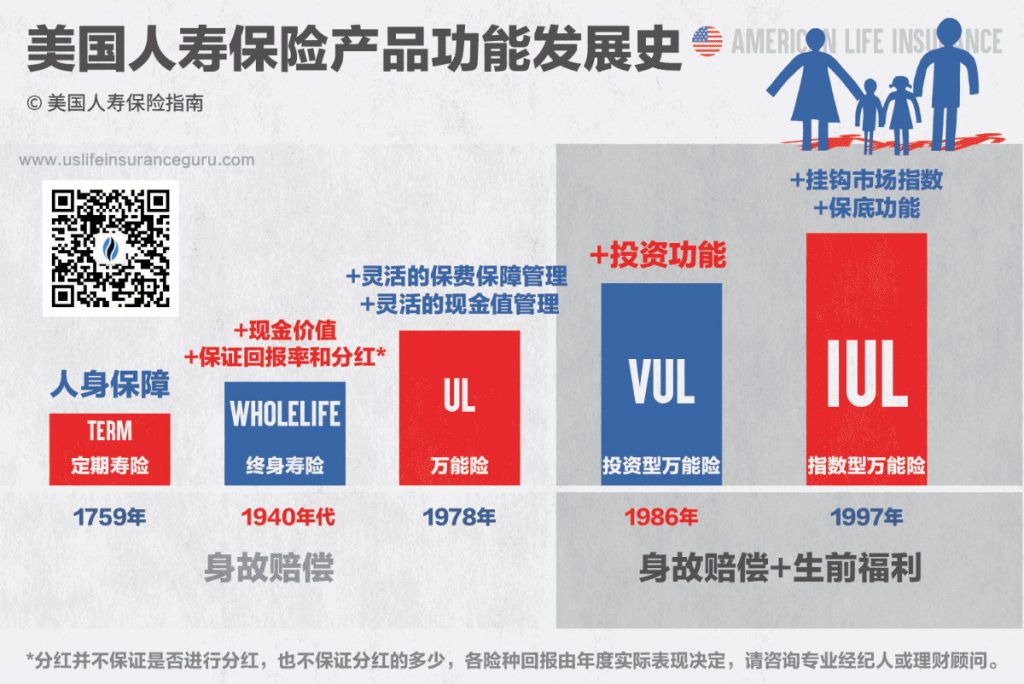

Neben gewöhnlichenVerbraucherversicherung: Autoversicherung, Wohnungsversicherung, KrankenversicherungDarüber hinaus werden die Ausgaben der US-Haushalte berücksichtigtDer größte Anteil ist die Lebensversicherung.In den USA wird die Lebensversicherung je nach Reihenfolge der Produkteinführung hauptsächlich in fünf Arten unterteilt:Laufzeit (Risikolebensversicherung), Ganzes Leben (Lebensversicherung), Universal Life (Universalversicherung), Variable Universal Life (Investment Universal Insurance), Indexed Universal Life (Indexed Universal Insurance).

1. Laufzeit

1. Laufzeit

Die früheste und einfachste Art der Versicherung.Wie der Name schon sagt, deckt diese Art der Versicherung nur einen bestimmten Zeitraum ab, z. B. 10 Jahre, 15 Jahre, 20 Jahre und 30 Jahre.Wenn der Versicherte innerhalb der Gültigkeitsdauer verstirbt, zahlt die Versicherungsgesellschaft die Versicherungssumme.Wenn es keinen Tod gibt, werden die zuvor gezahlten Prämien "gescheitert".Dies ist nur eine reine Versicherung,Es gibt keinen Barwert, nur für Seelenfrieden und Seelenfrieden.

Vorteil:Billiger Preis.

Nachteile:Es gibt keinen Barwert, keine Spar- und Anlagefunktionen.Darüber hinaus wird es nach Ablauf des Versicherungsvertrags mit zunehmendem Alter des Versicherten sehr teuer, eine Versicherung abzuschließen.

Geeignet für die Menge:Diese Art von Produkt eignet sich am besten für Personen, die kurzfristigen Schutz und ein relativ begrenztes Budget benötigen.

2. Das ganze Leben

Dies ist die traditionellste Versicherung in den Vereinigten Staaten.Offensichtlich ist es die Gültigkeitsdauer der Versicherung bis zum Tod des Versicherten.Nach Zahlung der festen Versicherungskosten wird der verbleibende Teil der von Ihnen gezahlten Prämie in Barwert umgewandelt.Versicherungsunternehmen werden regelmäßig Dividenden ausschütten, die auf der Rentabilität des Unternehmens basieren. Die Zahlung und Höhe der Dividenden ist jedoch nicht garantiert.Der Barwert dieser Art von Versicherung ist in der Police enthaltenHat SteueraufschubfunktionMit der Zeit steigt der Barwert der Versicherung.Wenn der Versicherte die Versicherung im Voraus kündigen möchte, erhält er nur einen Teil des Barwerts zurück.

Vorteil:Dividenden werden regelmäßig ausgeschüttet.

Nachteile:Der Dividendenzahlungsstandard ist nicht transparent. Nach historischen Daten zu urteilen,Die Dividendenrendite wird nicht sehr hoch sein;Der Barwert ist vor dem Tod schwer zu verwenden.Der Zinssatz für die Aufnahme des Barwerts der Police beträgt 4% bis 6% pro Jahr, wobei die Prämie die höchste unter allen Versicherungsprodukten ist.

Geeignet für die Menge:Menschen, die kein Risiko eingehen wollen und das Geld nicht aus der Versicherung heraus verwenden.

3. Universelles Leben

Die Universalversicherung ist ähnlich wie die Lebensversicherung lebenslang garantiert.Nach Zahlung der Versicherungskosten wird die Prämie auf ein separates Konto angelegt.Der Unterschied zwischen beiden besteht darin, dass die allgemeinen Versicherungsbestimmungen flexibler sind und der Versicherungsnehmer jederzeit zahlen kann, die Kosten mehr oder weniger betragen können, aber das Mindestzahlungsniveau erreicht werden muss.Es hat auch einen Barwert, dh Gebühren und Gewinne abzüglich Versicherungsgebühren und -gebühren.Das Einkommen der Universalversicherung ist im Allgemeinen an den Zinsmarkt gebunden. Im gegenwärtigen Niedrigzinsumfeld ist die Kapitalrendite der Universallebensversicherung im Allgemeinen zu niedrig. Daher müssen Versicherungsnehmer auch höhere Prämien investieren, um die Versicherungskosten zu bezahlen um die Versicherung aufrechtzuerhalten. Wirksamkeit.Es gehört zur gleichen LebensversicherungKonservative ProdukteDie Rendite ist nicht besonders hoch.

Vorteil:Flexible Zahlungsmethoden.

Nachteile:Die Rendite war mittelmäßig.

Geeignet für die Menge:Konservative Investoren, die flexibel zahlen wollen.

4. Anlageorientierte Universalversicherung (Variable Universal Life)

Die anlageorientierte Universalversicherung hat sich aus der universellen Lebensversicherung entwickelt. Der Hauptunterschied besteht darin, dass Kunden im Rahmen der von Versicherungsunternehmen bereitgestellten Mittel in verschiedene Fonds investieren können, um entsprechende Anlagerenditen zu erzielen. Es gibt keine Obergrenze, und das Einkommen ist nicht erforderlich besteuert werden.

Gleichzeitig gibt es jedoch keine Garantie. Wenn das Geldkonto auf dem Finanzmarkt zu viel verliert, muss der Versicherte möglicherweise mehr Geld hinzufügen, um die Wirksamkeit der Versicherung aufrechtzuerhalten.Daher erfordert das Produkt hier ein relativ hohes Investitionsniveau vom Kunden / Makler.

Vorteil:Mit den oben genannten Vorteilen der Universalversicherung: potenziell hohe Rendite.

Nachteile:Es ist möglich, dass der Fonds ernsthafte Verluste erleidet. Wenn der Boden nicht garantiert wird, kann dies zum Verlust des Kapitals und zur Notwendigkeit der Prämienzahlung führen.

Geeignet für die Menge:Anleger, die mit den Finanzmärkten vertraut sind, nach Instrumenten zur Steuervermeidung suchen und Marktrisiken tragen können

5. Index Universal Life

Diese Art der Versicherung ist ebenfalls abgedeckt durchDie universelle Lebensversicherung hat sich weiterentwickelt, Durchschnittliche RenditeVerbunden mit dem Trend des US Standard & Poor's 500 Index (S & P500).Es gibt auch zwei andere wichtige US-Indizes: Dow Jones und Nasdaq, globale Indizes: Hong Kong Hang Seng Index oder Europe 50 Index.

Im Vergleich zur Investment-Universalversicherung besteht das Risiko eines Kapitalverlusts. Diese Art der VersicherungSelbst wenn der Index fällt, wird der Barwert der Police keinen Verlust erleiden.Daten zufolge beträgt das durchschnittliche annualisierte Einkommen von S & P in den letzten 20 Jahren 8% bis 9%.Simultaneous Index Universal InsuranceDie jährliche Rendite ist begrenzt, Abhängig vom Produktdesign verschiedener Unternehmen, in der RegelWahrscheinlich auf ca. 11% begrenzt.Relativ gesehen ist diese Rendite besser als die Rendite von 3% bis 4%, wenn nur in Versicherungsprodukte auf dem Rentenmarkt investiert wird.

Neben der gleichen Funktion zur Vermeidung von Kapitalertragssteuern und Erbschaftssteuern können Kunden jederzeit Geld aus dem Barwert ausleihen, bis zu 90% des Barwerts, nahezu Nullzinssatz und es ist auch keine Steuer erforderlich.Daher kann es nicht nur die Familie im Falle eines Unfalls schützen, sondern auch als Anlagekonto verwendet werden, das zurückgezogen werden kann, wenn die Kinder in Friedenszeiten aufs College gehen, in den Ruhestand gehen oder sogar große Einkäufe tätigen.

Vorteil:Es bietet die oben genannten Vorteile der Universalversicherung: Globale Indizes sind alle öffentlichen Informationen, sodass Indexrenditen basieren und transparent sind. Ein spezielles Design mit niedrigeren Garantien und oberen Obergrenzen, jährlichen Garantien, Lock-In-Gewinnen, steuerfrei, steuerfrei und Zinseszins steigt.

Nachteile:Die Rendite ist begrenzt.

Geeignet für die Menge: Personen, die den Barwert zu Lebzeiten in der Versicherung verwenden möchten

In der Tat die oben genannten 5 Arten von VersicherungenEs gibt kein absolut gut oder schlechtJede Art von Versicherung hat ihre eigenen Merkmale, die Sie könnenWählen Sie nach Ihrer eigenen Situation und Ihren BedürfnissenGeeignete Produkte.

Dieser Artikel stammt aus dem Internet und wurde von dieser Website bearbeitet und veröffentlicht.