Qu'est-ce qu'une assurance vie entière et qu'est-ce qu'une assurance vie universelle indicielle?Vous devez lire avant de souscrire une assurance. J'espère que cet article vous fournira les réponses que vous souhaitez.

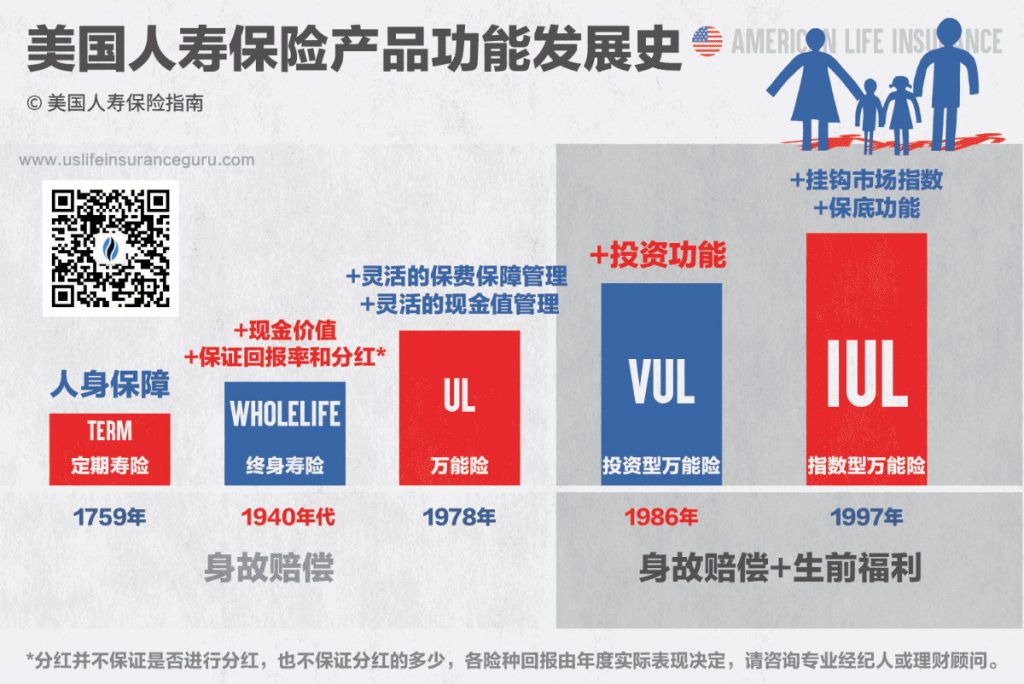

Familles et individus aux États-Unisassurance-vieSur le marché, les produits d'assurance-vie sont principalement divisés en 5 types, qui sont classés par ordre chronologique au moment du lancement des produits:

- Long (Assurance vie temporaire)

- Vie entière(Assurance vie entière de type dividende d'épargne)

- Vie universelle(Assurance universelle) /

- Vie universelle garantie(Type de protection assurance universelle) Mise à jour 202101

- Vie universelle variable (assurance universelle de type investissement)

- Vie universelle indexée(Assurance universelle exponentielle)

Modèle de base: terme (Assurance vie temporaire)

Modèle de base: terme (Assurance vie temporaire)

Ce type d'assurance-vie est né vers 1850 et se perpétue jusqu'à nos jours: c'est l'assurance-vie la plus ancienne et le prototype et la référence pour les assurances-vie ultérieures.

Prix et primes de l'assurance-vie temporaire

Assurance temporaire,est vraiMort accidentelleDans ce cas,Le moins cherMéthodes et produits de garantie.

35 ans qui a demandé 50 $Assurance temporairePour les polices d'assurance, la prime de base est généralement d'environ 60 $ / mois.

American Life Insurance Guide © ️ FourniOutil de tarification en ligne pour l'assurance-vie temporairePour que les consommateurs se renseignent et comparent.

Avantages: La prime est bon marché, en ligne avec les prestations à court terme, et prévoit des indemnités de décès.

Désavantages:

- Limite de temps

- Il n'y a pas de valeur en espèces, pas de fonctions d'épargne et d'investissement.

- Après l'expiration du contrat d'assurance, à mesure que l'assuré vieillit, le coût du renouvellement augmente.

- Convient aux personnes qui ont besoin d'une protection à court terme et d'un budget relativement limité.

Surclassement: Vie entière (assurance vie entière de type dividende d'épargne)

L'assurance dite vie entière est évidemment la durée de validité de l'assurance jusqu'au décès de l'assuré.Après avoir payé le coût d'assurance fixe, la partie restante de la prime que vous avez payée est convertie en valeur de rachat.Les compagnies d'assurance verseront régulièrement des dividendes en fonction de la rentabilité de l'entreprise.Au fil du temps, la valeur de rachat de l'assurance augmentera.La compagnie d'assurance promet un taux de rendement donné. Par exemple, le taux de rendement annuel pour la valeur de rachat promise est de 3 à 4 %.Les clients peuvent utiliser la valeur de rachat de la police d'assurance, ce qui est l'un des avantages de ce type d'assurance.

Dans la nature, les clients de ce type d'assurance doivent généralement payer des primes d'assurance-vie, et parfois ils peuvent utiliser des dividendes pour payer les primes d'assurance.

L'assurance-vie de type épargne-dividende est vendue depuis plus de 100 ans dans l'histoire du secteur de l'assurance. Certaines grandes compagnies d'assurance sont les principaux produits de ce type d'assurance-vie entière de type dividende. Il s'agit également d'une prolongation de la vie temporaire. l'assurance et compense certaines des lacunes de l'assurance-vie temporaire.

avantage:

- Les indemnités de décès sont garanties jusqu’à la vie de l’assuré ou jusqu’à l’âge de 100 ans

- Valeur en espèces

- Offrir des incitations fiscales

- Les primes restent fixes

- Taux de dividende fixe

Désavantages:

- Prime relativement la plus élevée

- Garantie obligatoire

- Valeur de rachat inflexible

- Lorsque l'environnement de marché est bon, le retour sur investissement est relativement faible

Compte tenu de ce type d'assurance-vie, si vous souhaitez régler des sinistres à vie, vous devez payer des primes à vie (à moins que les dividendes accumulés de la police ne suffisent à payer vos futures primes, vous risquez d'arrêter de payer) inflexible face à la concurrence du marché, donc les compagnies d'assurance Il a également lancé une assurance-vie de type épargne et dividende améliorée, qui est devenue le courant dominant de la catégorie de produits d'assurance-vie de type dividende sur le marché aujourd'hui.

Les caractéristiques de ce type d'assurance sont:

1.La période de paiement est auto-définie et il est garanti qu'il n'y a pas besoin de payer après l'expiration de la période de paiement

Cette assurance vie avec participation à l'épargne améliorée est sa personnalisation et sa flexibilité.La compagnie d'assurance négociera votre échéance de paiement pour vous en fonction de votre situation réelle.À l'expiration de votre période de paiement, vous n'aurez plus à payer de primes.Il est généralement de 10 ans et la période de paiement est de 20 ans.

Ceci est différent de la période de paiement longue et incertaine de l'assurance vie traditionnelle avec participation à l'épargne. La période de paiement de l'assurance-vie avec participation à l'épargne améliorée est claire et claire, comme un paiement de 10 ans. Après avoir payé la 10e année, vous ne Pas besoin de payer plus. Payer les frais.

2. Réclamations à vie garanties

Une fois que vous avez payé votre assurance, vous n'avez plus à payer et vous pouvez bénéficier de réclamations à vie.

3. L'accumulation de la valeur de rachat est plus rapide que l'assurance vie d'épargne

Comme il s'agit d'un paiement fixe régulier, bien que la prime soit plus élevée que les autres types d'assurance, la croissance cumulative correspondante de la valeur de rachat est plus rapide que d'autres types d'assurance-vie similaires.L'intérêt sur la valeur de rachat est calculé par intérêt composé, plus le principal est élevé, plus le dividende est élevé.

Par rapport à l'assurance-vie traditionnelle d'épargne et de dividende, l'assurance-vie améliorée d'épargne et de dividende n'est pas difficile à voir. La différence est que la première est payée à l'avance et que plus de capital est investi. En vertu du taux de rendement fixe promis par la compagnie d'assurance , le principal élevé sera relativement élevé. Rendement attendu élevé, mais en substance, il n'y a pas beaucoup de différence.

Nouveau produit plus flexible: la vie universelle

L'assurance vie complète / assurance vie universelle, produit courant dans les années 80 et 90, est également la référence et le noyau des produits courants sur le marché aujourd'hui. En tant que produit de gestion de patrimoine et véritable produit d'épargne, sa fonction est meilleure que celle de la vie entière. ) Plus compréhensible.

L'assurance universelle est similaire à l'assurance vie entière dans la mesure où les deux sont garanties à vie.Après avoir payé les frais d'assurance, la prime sera investie dans un compte séparé.La différence entre les deux est que la police d’assurance universelle est plus flexible. Le titulaire de la police peut payer à tout moment, et le coût peut être plus ou moins élevé, mais pour obtenir le niveau de paiement le plus bas, l’assurance universelle garantie, le client peut choisir le nombre d'années de paiement Après avoir comparé la police d'assurance, c'est-à-dire combien d'argent est investi, il n'est absolument pas nécessaire de payer à nouveau les primes.

La plupart des assurances universelles ont une valeur de rachat, c'est-à-dire le coût payé plus le profit moins les frais et charges d'assurance, qui est la valeur en espèces.Le revenu de l'assurance universelle est généralement lié au marché des taux d'intérêt.

avantage:

- Des primes plus flexibles

- Possède des fonctions d'épargne et d'imposition différée

- Fonction de valeur en espèces

Désavantages:

- Des primes plus élevées que l'assurance-vie temporaire

Tout pour la protection: Vie universelle garantie (GUL)

L'assurance vie universelle est également développée par Universal Life (assurance vie universelle).Il s'agit principalement d'offrir une protection aux clients. Bien que la valeur de rachat soit fournie, elle n'est pas basée sur la croissance. La valeur de rachat est principalement utilisée pour payer les primes d'assurance.Parmi tous les produits d'assurance universelle,Assurance GULC'est le seul produit qui ne présente pas le risque que la police d'assurance expire en raison d'un manque de prime après avoir payé la prime selon le plan de paiement convenu.

Par exemple, si un client achète une copieAssurance GUL, Le montant assuré est de 100 million de dollars américains, les 10 années sélectionnées sont payées en totalité et la prime annuelle est de 2 100 dollars américains.Ainsi, tant que le client paie la prime normalement, indépendamment de la chute ou de la montée en flèche du marché, peu importe le moment où l'assuré décède, son bénéficiaire recevra une indemnité de décès de XNUMX million de dollars américains.

Produits d'assurance GULLe but de est très clair : offrir une protection à vie.Combiné aux caractéristiques fonctionnelles de l'assurance universelle,Assurance GULLe produit est le produit garanti à vie le moins cher.Parallèlement, le marché américainProduits d'assurance GULLe prix est plus compétitif que d'autres pays et régions.

avantage:

- Le prix est beaucoup moins cher que Whole Life

- Garantie à vie

Désavantages:

- La fonction de valeur monétaire est comme une côte de poulet

- Fonction à usage unique

Suivez les taux d'intérêt du marché: Variable Universal Life (assurance universelle d'investissement)

L'assurance universelle orientée placement, issue de la vie universelle (assurance vie universelle), un produit d'assurance vie très populaire des années 90 à 2000, combinait la protection de la vie universelle (assurance-vie universelle) et la fonction d'investissement des fonds communs de placement, et certaines combinées La vie universelle (assurance vie universelle) et les fonctions d'investissement en actions ont réalisé le premier véritable produit d'investissement de gestion de patrimoine dans le secteur de l'assurance.

La principale différence entre l'assurance universelle d'investissement et l'assurance vie universelle est que les clients peuvent choisir d'investir dans différents fonds dans le cadre des fonds fournis par les compagnies d'assurance pour obtenir des rendements d'investissement correspondants. Lorsque le marché monte, il n'y a pas de plafond, et le revenu le fait. pas besoin d'être taxé.Mais en même temps, il n'y a pas de garantie: si le compte espèces perd trop sur le marché financier, l'assuré devra peut-être ajouter plus de liquidités pour maintenir l'efficacité de l'assurance.Par conséquent, le produit nécessite ici un niveau d'investissement relativement élevé de la part du client / courtier.

Puisqu'il s'agit d'un produit d'investissement lié aux rendements du marché, les frais de traitement seront partagés à parts égales entre la compagnie d'assurance et la société d'investissement qui coopère avec la compagnie d'assurance. Par conséquent, il peut y avoir une situation dans laquelle même si le preneur d'assurance gagne de l'argent, seul une partie de celui-ci vous sera restituée.Rendez-vous sur la police du preneur d'assurance.Les trois chutes majeures du marché boursier dans l'histoire se sont également produites au cours de la période où l'assurance vie universelle variable (assurance universelle axée sur l'investissement) était populaire.En conséquence, de nombreuses polices d'assurance ont été contraintes de liquider leurs positions en raison de l'énorme tourmente du marché qui n'a pas réussi à effectuer un appel de marge en temps opportun, entraînant la caducité de la police.À cette époque, grâce à des études de marché, près de 3% des polices d'assurance vie universelle variable (assurance universelle axée sur l'investissement) ont été invalidées, et la vie universelle variable (assurance universelle axée sur l'investissement), un produit d'assurance trop risqué et non protégé, est tombé dans un creux.

avantage:

- Taux de rendement élevé, lié au marché.

Désavantages:

- Risque élevé, aucune garantie

- Frais de traitement élevés

Produit de mise à niveau protégé par l'investissement: Vie universelle indexée (Vie universelle indexée)

L'assurance universelle indicielle, ou IUL en abrégé, est apparue vers 1994.Cependant, à cette époque, le marché boursier était en plein essor et tout le monde se concentrait désespérément sur les fonds communs de placement, la bourse et la Variable Universal Life (assurance universelle orientée investissement) pour des rendements élevés. Personne ne connaissait ce produit d'assurance doté de fonctions de protection.Après la chute du marché boursier à trois reprises, les investisseurs et les candidats à l'assurance ont compris l'importance de la protection, de sorte que la vie universelle indexée (assurance universelle indexée), qui offre une protection du capital, est progressivement devenue un produit courant sur le marché.

Indexed Universal Life (assurance universelle indexée) est également une variante de l'assurance universelle, qui peut être liée à trois indices majeurs : l'US S&P 500, l'indice Hong Kong Hang Seng et l'indice allemand 30DAX. de ces indices, et la valeur de rachat est garantie. , Même si l'indice baisse, la valeur de rachat peut obtenir un rendement d'environ 0 % à 2 %.Les données montrent que le rendement annualisé moyen du marché boursier américain au cours des 20 dernières années a été de 7.5 %, avec 8 à 10 % la plupart des années.Relativement parlant, ce niveau de rendement est meilleur que le rendement de 3 à 4 % d'un investissement uniquement dans des produits d'assurance du marché obligataire.En plus de la même évasion fiscale etImpôt de successionEn plus des fonctions de, les clients peuvent également emprunter de l'argent sur la valeur en espèces à tout moment et peuvent obtenir jusqu'à 80 % de la valeur en espèces sans payer d'impôts.

Pour ce type d'assurance, certaines compagnies d'assurance ont le choix entre plusieurs contrats supplémentaires, tels que: primes de réduction et d'exemption d'invalidité, primes de réduction et d'exemption de chômage, soins de longue durée, maladies graves et graves et autres contrats supplémentaires.

avantage:

- Capital garanti, revenu garanti

- Flexibilité premium maximale

- A une fonction de retraite libre d'impôt

Désavantages:

- Le taux de retour sur investissement annuel n'est pas clairement garanti

- Le retour sur investissement est plafonné

Résumé

De l'assurance-vie temporaire au XIXe siècle à l'assurance-vie avec dividendes pendant de nombreuses années, et maintenant aux produits d'assurance universels d'investissement modernes, les produits d'assurance-vie évoluent et se modernisent depuis des centaines d'années, améliorant constamment les fonctions des produits eux-mêmes, et s'efforçant de réaliser les différents besoins de chaque client.Même le même type de produits d'assurance, sous différentes marques d'entreprise, a des choix et des points fonctionnels différents.Les clients doivent coopérer avec des professionnels pour analyser et décider de quel produit d'assurance-vie ils ont besoin en fonction de leurs propres conditions et besoins.

*Lecture recommandée:

01. »Rapport Limra: Quelle assurance vie les Américains achètent-ils? »

02. »Introduction à l'assurance-vie américaine, comparaison des prix et des primes, avantages et inconvénients (dernière édition) »